面對強勁的非農數據,黃金死守著1290美元關口,其韌性讓多頭感到欣慰。並且由於多倉增加和空頭回補的共同作用,期金淨多倉數量前一周大漲228%。分析師Boris Mikanikrezai認為,預計未來幾週淨多倉數量將穩步增長,這可能推高金價從當前水平上漲6%左右。

面對強勁的非農數據,黃金死守著1290美元關口,其韌性讓多頭感到欣慰。並且由於多倉增加和空頭回補的共同作用,期金淨多倉數量前一周大漲228%。分析師Boris Mikanikrezai認為,期金投機性倉位的正常化才剛剛開始,預計未來幾週淨多倉數量將穩步增長,這可能推高金價從當前水平上漲6%左右。

投機性倉位

根據最新的CFTC數據顯示,在5月22-29日期間,基金經理大幅增加了Comex黃金淨多頭頭寸。與此同時,金價從1292美元上漲0.7%至1301美元。

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導

截至5月29日當週,期金淨多倉數量為153.09噸,較前一周增加106.23噸(228%)。這主要是由於多倉增加和空頭回補的共同作用。

不過,自年初以來,期金淨多倉數量仍然下跌了152.4噸或50%,去年全年曾增加了183噸。

從歷史標準來看,黃金投機性倉位水平還是太低了,因此數量開始增加是正常的。在分析師Boris Mikanikrezai看來,期金投機性倉位的正常化才剛剛開始。因此,他預計未來幾週淨多倉數量將穩步增長,這也將推高金價。

如果黃金淨多倉向歷史平均水平約325噸靠近,那麼金價可能會漲至1375美元。據Boris Mikanikrezai估計,期金的淨多倉數量每增加1噸,現貨黃金價格傾向於上漲0.35美元。

投資倉位

上週ETF投資者賣出約14噸的黃金,這是2月以來流出量最大的一周。在此期間,金價從1302美元下跌0.6%至1294美元。

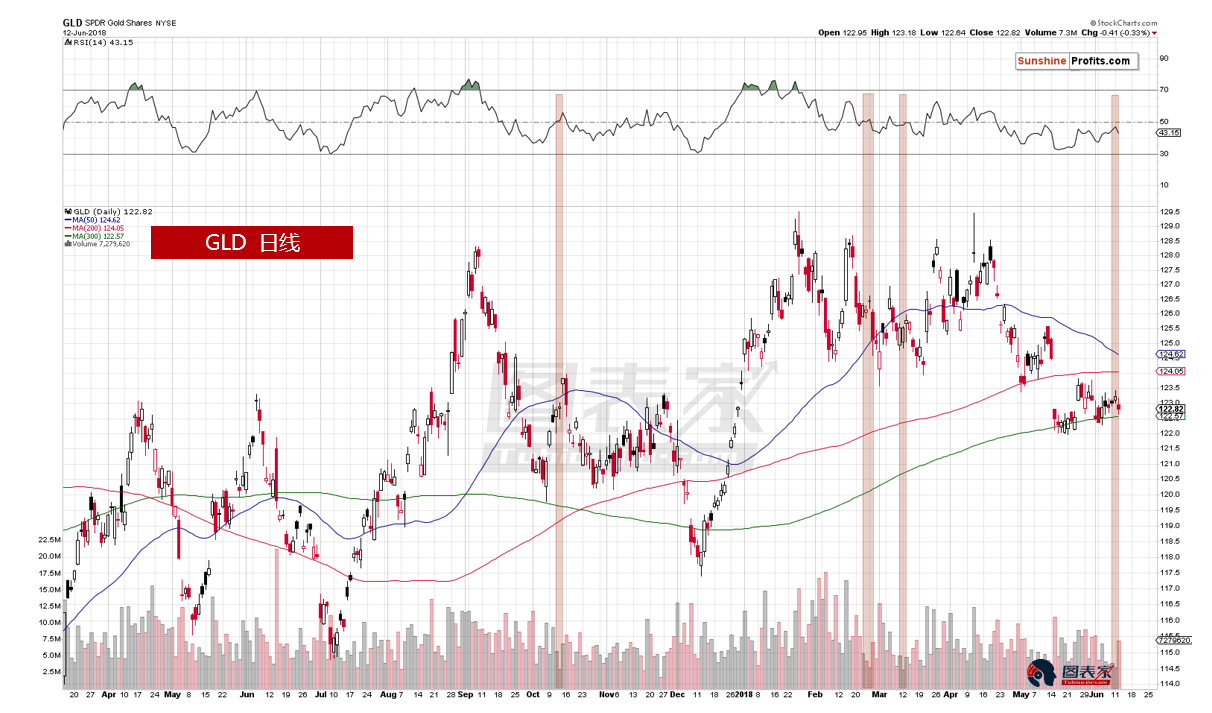

黃金ETF的流出主要來自SPDR GLD ETF(GLD),數量達到2.08噸。

實際上,最近幾週市場對黃金ETF的需求一直不佳。儘管地緣政治風險和緊張的貿易關係升級,但投資者仍然保持著風險偏好。全球股市在5月份連續第二個月上漲,表明年初的拋售是短暫的,全球經濟活動的增長將推動下半年全球股市繼續走高。

5月份ETF投資者淨賣出224噸黃金,是自2017年7月以來賣出量最大的一個月。相比之下,4月ETF投資者購買了約48噸的黃金,是自2017年9月以來買入量最大的一個月。

今年迄今,ETF投資者大約淨買入了約41噸黃金,相當於黃金ETF持有量增加了2.0%。截至2018年6月1日,黃金ETF 持有量總計達到2164噸。

黃金面對的宏觀背景

美國 5月非農報告的強勁證實了美國經濟發展健康,其特徵在於美元走強和美國實際利率走高,給黃金帶來負面影響。

美國勞工部公佈數據顯示,美國5月非農就業人口增加22.3萬人,遠超預期19萬人,前值由16.4萬人下修為15.9萬人。美國5月失業率降至3.8%,超過前值3.9%,創下十八年新低。

然而對黃金來說幸運的是,美國就業報告的發布並未對美元和美國實際利率產生重大影響。

美元和美國實際利率缺乏上行壓力,美聯儲基金利率預期路徑沒有變陡,因為投資者對美聯儲利率前景的看法幾乎沒有改變。在就業報告公佈後,市場對美聯儲4次加息的預期僅略有上升。根據芝加哥商品交易所的數據,4次加息的可能性從此前的31%上升至36%。

只要美元和美國實際利率不大幅上升,黃金價格就應繼續保持穩定。短期而言,Boris Mikanikrezai表示看好黃金,同時預計今年晚些黃金將面臨著較強的上行壓力。

交易頭寸

BAR在本季度迄今為止下跌2.3%,而第一季度曾上漲1.5%。

基於動能的指標仍然處於負值區域,這可能預示黃金近期會出現更多下行壓力。目前的關鍵支撐在2017年低點123.68美元。

關鍵阻力位在132.24美元,即20週移動均線。如果突破該價位,可能會促使動量型交易者加速買入。

不過,Boris Mikanikrezai雖然預計BAR在今年下半年會走強,但是並不建議當前逢低買入,因為BAR近期的盤整可能並未完全結束。按照該分析師對期金投機性持倉的分析,金價可能從當前水平上漲6%左右,因此,未來幾個月BAR可能達到137美元水平。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。