(原標題:今年第三次加息在即,美國加息週期還有多久? )

本文作者中信證券(600030,股吧)固收分析師明明,原文標題《美國本輪加息週期還有多長》。

近日,美國商務部公佈7月美國PCE資料,作為美聯儲衡量通脹的常用指標之一,今年第三次觸及美聯儲2%的目標。 但日前美聯儲主席在年會發表偏鴿言論,稱美國目前經濟總體穩健,通脹率超過2%目標風險較小。 美聯儲將于本月21日召開議息會議,美國加息週期還有多久? 通過對歷史上美國加息週期的梳理,我們分析如下:

歷史上美國的加息週期回顧

美聯儲主席的鴿態疊加7月美國PCE資料今年第三次觸及美聯儲2%的目標,暗示著加息步伐的臨近。 美聯儲預計將在9月加息。 彭博顯示,美國9月加息概率為94.6%。 自2015年底本輪週期首次加息,到美聯儲今年已加息兩次,年內第三次加息在即,美國加息週期還有多久? 需要我們回顧歷史,分析美國的加息週期。

加息指一個國家或地區的中央銀行提高基準利率的行為,有利於抑制通脹和消費等,並為下一次救市騰出一定降息空間。 縱觀美聯儲歷史上共出現5次加息週期,分別出現在1983年、1988年、1994年、1999年以及2004年。 五次加息週期的情況各有不同:

從下表可以盤點美國歷史加息週期的始末,發現金融市場在美國加息前的拐點出現時點有一定規律性。 債券長端總是先于另二者出現拐點,考慮到長期債券的久期更大,債券長端對經濟形勢的變化更加敏感,因此也更具有前瞻性。 如果貨幣政策在通貨膨脹率上升的初始就開始轉向,央行能夠更加超前地把握經濟的發展走向,提前出手對通貨膨脹率進行控制。

第一輪加息週期前,寬鬆的財政政策拉開美國經濟復蘇序幕,牛市引起通脹急速上行。 1980年美國經濟處於復蘇初期,困擾美國長達十年的滯脹臨近尾聲,雷根政府主張減稅説明經濟復蘇。 但至1981年美國的通脹率已達13.5%,遠超合理範圍。 債市方面,十年期國債在1980年6月16日錄得年內最低收益率9.47%後開始上行,至1981年10月錄得66.3%的增長,兩年期國債收益率在10%小幅震盪;股市方面,1982年8月美國股市開始騰起,至加息週期開始,道 鐘斯指數錄得39%的增長。 為抑制通脹,雷根政府採取穩定的貨幣政策進行控制,從1983年3月開啟第一輪加息週期,通脹率從1981年的超過13%降至1983年的4%以下。 本輪加息週期起始時1983年3月,股市和債市均處於牛市騰起階段,債市對經濟形勢的反應敏感度要前于股市,至本輪加息週期止1984年8月,股市和債市均未有較大回落,仍高於加息前水準。

本輪週期歷時17月的加息週期提高基準利率3個百分點。

第二輪加息週期前,1987年股災的爆發引起美聯儲緊急降息救市,通脹隨股市回復而持續上行。 債市方面,十年期國債從1987年3月23日7.25%後開始上行,至1981年10月16日創年內新高10.23%,錄得超41%的增長,兩年期國債自1988年3月2日7.07%開始上行, 至1989年3月28錄得全年最高9.86%;股市方面,道鐘斯指數于1987?? 0月9日2640點跌落至1987年10月23日1739,錄得此輪股災最低點,跌幅超過-34%,此後股市開始回溫。 本輪加息週期內,美國經濟增長整體穩定,在4%處小幅震盪,至加息週期結束時GDP增速為3.75%,在91年3月錄得八年來最低水準;失業率處於80年代以來的低位;債市稍有回落,但10年期國債收益率仍保持在8%以上, 短端收益率則出現超2%的跌幅,而股市則自美聯儲救市後一直處於牛市上行。

本輪週期歷時14月的加息週期提高基準利率3.3125個百分點。

第三輪加息週期前,1990年海灣戰爭爆發疊加油價上行加劇了美國經濟形勢的不穩定,經濟出現衰退,隨後美聯儲減息説明經濟復蘇,1994年通脹開始上行。 債市方面,十年期國債從1993年10月15日5.19%創年內最低後開始上行,至1994年11月17日創年內新高8.03%,錄得54.7%的增長,兩年期國債1994年1月28日4.08% 開始上行至1995年1月3日創年內新高7.73%;股市方面,道鐘斯指數于1993年11月10日3625點上行至1994年2月7日3964。 加息開啟後,雖然股市出現小陰線,但在94年底開始強勁上升。 本輪加息週期內,美國經濟增長先增後降,在4%處小幅震盪,至加息週期結束時GDP增速為3.47%;失業率下降1.2%;股市小幅區間震盪調整,後期債市長端、短端均有2%的回落。 本輪加息週期歷時12月的加息週期提高基準利率2.75個百分點。 第四輪加息週期前,亞洲金融危機爆發,美聯儲下調利率以應對危機,與緊隨的IT熱潮令投資增速迅猛,經濟出現過熱。 債市方面,十年期國債從1998年10月5日4.16%結束下跌後騰起,至2000年1月20日6.79%結束增長,錄得63.22%的增長,兩年期國債自1999年4月8日4.93%開始上揚,至2000年5月15日6.93%止 ;股市方面,道鐘斯指數于1998年10月7日7633點上行至1999年5月19日11107。 本輪加息週期內,股市在10000點至12000內震盪,債市長端亦穩定在6%處,短端升幅2%

。 本輪週期歷時11月的加息週期提高基準利率1.75個百分點。

第五輪加息週期前,2000年後互聯網泡沐破滅後,美國經濟陷入衰退,「911」事件令美國經濟雪上加霜,美聯儲大幅降息救市, 2003年下半年經濟復蘇,房地產泡沫隨之而來, 需求拉上的通脹也開始上行。 債市方面,十年期國債從2004年3月16日3.73%開始進入快速上升通道,至2004年5月13日4.85%結束增長,錄得30%的增長,兩年期國債自2004年3月24日1.5%開始上行,至2006年6月28日5.29%結束 ;股市方面,道鐘斯指數于2004年3月30日10048點開始上行。 本輪加息週期內,股市小幅區間震盪調整,並無明顯趨勢,債市長端有1%的回落,短端則出現最大增幅近3.8%。

本輪週期歷時13月的加息週期提高基準利率4.25個百分點。

通過五輪加息週期歷程的回顧,我們發現加息週期前,美國基準利率均處於低位,因此美國經濟環境都是以復蘇的姿態出現,股市處於牛市上漲階段,而債市收益率也是處於上行階段。 債市方面,債券市場長端在加息週期來臨前半年左右開始進入上行通道,早于股市,債券市場的前瞻性更強。 此外,長端收益率受到經濟預期的影響,美國10年期國債收益率一般在加息週期結束前有所回落。 股市方面,自1984年美國股市開啟了16年的大牛市階段,前四次加息週期並未能撼動股市的上行趨勢,而是進行震盪調整階段,之後繼續上行,第五輪加息週期內股市也是在小幅區間震盪調整,未有下落趨勢。

本年第三次加息在即,美國加息週期還有多久?

從本輪加息週期來看,國內通脹上行,就業和消費強勁。 從消費來看,美國7月個人所得環比增長0.3%,可支配個人收入環比增長0.3%,均較6月下降0.1%,7月社會消費品零售總額5075.75億美元,同比增長6.41%,創2012年2月以來新高;從就業上來看, 美國失業率自2010年來呈下降趨勢,今年七月錄得2001年1月以來歷史最低3.9%。 美國人均收入和就業強勁增長可能給國內經濟帶來過熱的風險。

國際貿易爭端不斷,外部經濟環境較為嚴峻。 國際貿易方面,目前北美貿易談判尚未完成,但已接近尾聲,美國與墨西哥已就修訂協定初步達成一致,但加拿大方尚未表態。 《美墨貿易協定》收緊了墨西哥對美汽車出口規定並保持了農產品(000061,股吧)零關稅貿易,但考慮到北美貿易達成一致作為「雙贏」格局,對兩國均是利好消息。 雖然目前加拿大尚未表態,比索和加元對美元匯率上行已在一定程度上反映了人們對此持有樂觀情緒。 但是,中美貿易戰自今年三月打響後,美國對中國貿易逆差有一定程度回升,但近來逆差不斷擴大。 其中,中國作為美國的第二大農產品出口國,中方對美國農業採取反制裁措施使得美國對中國的食品及活動物的出口金額甚至低於貿易戰前,給美國的經濟帶來較大的下行壓力。 國際資本流動方面,今年三月以來,不斷走軟的美元指數給國際資本的流入帶來一定壓力。

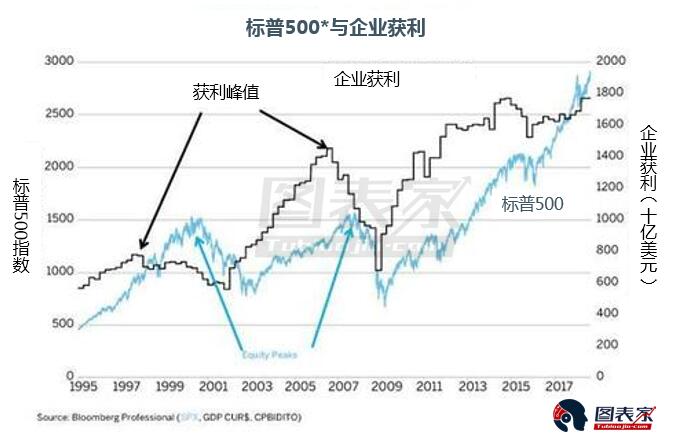

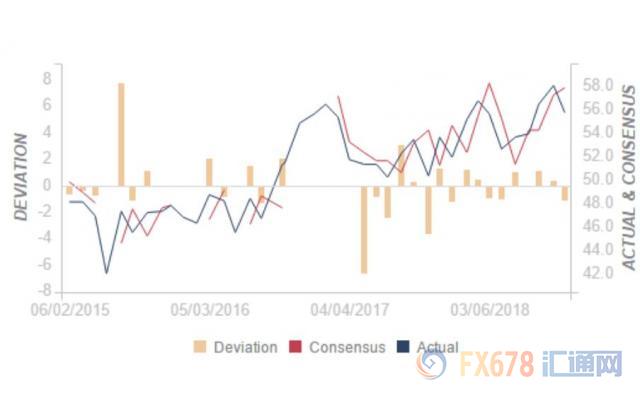

根據過去五次加息週期的經驗來看,美國股市在結束新一輪加息週期後走熊風險不大。 通脹方面,美國最近CPI有一定上行壓力,7月份CPI同比上漲2.9%,與6月持平,為2012 年2月以來最大增幅。 股市方面,道鐘斯指數于2015年8月1日25666點開始上行,並呈持續走高態勢。 債市方面,長端10年期國債收益率于2015年2月2日1.68%開始抬起,短端2年期國債于2015年10月14日0.47%開始走高。 就業方面,美國目前失業率處歷史低水準。 目前,美國經濟呈穩定增長態勢。 2015年12月17日美聯儲開始本輪第一次加息,為2006年始長達十年的寬鬆貨幣政策畫上句號。 美聯儲曾在去年九月稱,預計2018年將加息三次,2019年將加息兩次。

歷史上最長加息週期為17個月,而近兩次加息週期均在一年左右,所以我們預計,本輪加息週期將在2019年進入末期。

債市策略:

目前,美國國內外經濟環境較為複雜,一方面美國主導的貿易戰覆蓋範圍較廣且尚未取得各方明顯表態,走弱的美元指數加劇了美國國貿危機。 另一方面,近期商務部公佈的資料顯示,美國失業率處於歷史低位而通脹率已觸及美聯儲所設置的目標。 目前美國經濟總體呈穩定增長態勢。 前五次加息週期結束後,美國股市並未有大幅下行,但債市收益率都有所回落。 在我國對美貿易順差逐漸回復至貿易戰前、美元指數不斷走弱的背景下,我們認為美國本輪加息週期進入尾聲,有助於緩解人民幣匯率和中美利差帶來的壓力,為國內的貨幣寬鬆打開空間。 因此在國內需求不足,貨幣寬鬆不變的背景下,我們認為10年期國債收益率存在下行動力,將回到我們的區間下限3.4%左右的水準。

2018年9月3日,銀銀間質押回購加權利率全面下跌,隔夜、7天、14天、21天分別變動-0.53BP、-3.36BP、-17.25BP和1.25BP至2.25%、2.58%、2.40%和2.60%。 當日國債收益大體下跌,1年期、3年期、5年期、10年期國債分別變動-0.64BP、4.05BP、1.89BP、2BP至2.84%、3.31%、3.37%、3.6%。 上證綜指收跌0.17%至2720.73,深證成指收跌0.12%至8455.55,創業板指收跌0.59%至1443.69。

週一央行未開展公開市場操作,當日無逆回購到期。 央行公告稱,考慮到上月財政支出力度較大,銀行體系流動性總量處於較高水準,2018年9月3日不開展公開市場操作。

【流動性動態監測】我們對市場流動性情況進行跟蹤,觀測2017年開年來至今流動性的「投與收」。 增量方面,我們根據逆回購、SLF、MLF等央行公開市場操作、國庫現金定存等規模計算總投放量;減量方面,我們根據2018年3月對比2016年12月M0累計增加4388.8億元,外匯占款累計下降4473.2億元、 財政存款累計增加5562.4億元,粗略估計通過居民取現、外占下降和稅收流失的流動性,並考慮公開市場操作到期情況,計算每日流動性減少總量。 同時,我們對公開市場操作到期情況進行監控。

(說明:2018年1月,人民銀行對金融機構開展常備借貸便利操作共254.5億元,其中7天31.80億元,利率為3.5%;1個月222.70億元,利率為3.85%。 2018年2月,人民銀行對金融機構開展常備借貸便利操作共273.8億元,其中隔夜1.5億元,利率為3.35%;7天105億元,利率為3.5%;1個月167.3億元,利率為3.85%。 截至2月末,常備借貸便利餘額為213.4億元。 2018年3月,人民銀行對金融機構開展常備借貸便利操作共540.6億元,其中未開展隔夜常備借貸便利操作,利率為3.40%;7天217.2億元,利率為3.55%;1個月323.4億元,利率為3.90%。 截至3月末,常備借貸便利餘額為482.1億元。 2018年4月,人民銀行對金融機構開展常備借貸便利操作共467億元,其中隔夜10億元,利率為3.4%;7天355億元,利率為3.55%;1個月102億元,利率為3.9%。 截至4月末,常備借貸便利餘額為390.60億元。 2018年5月,人民銀行對金融機構開展常備借貸便利操作共347.6億元,其中隔夜120億元,利率為3.4%;7天121.6億元,利率為3.55%;1個月106億元,利率為3.9%。 2018年6月,人民銀行對金融機構開展常備借貸便利操作共610.3億元,其中隔夜0億元,利率為3.4%;7天288.8億元,利率為3.55%;1個月321.5億元,利率為3.9%。 2018年7月,人民銀行對金融機構開展常備借貸便利操作共36.9億元,其中隔夜5億元,利率為3.4%;7天15.1億元,利率為3.55%;1個月16.8億元,利率為3.9%。 截至7月末,常備借貸便利餘額為36.9億元。 )

(責任編輯:方鳳嬌 HF055)