週二(4月16日)亞洲時段,美元指數於97整數關口下方窄幅震盪整理,消息面上歐盟方面同意開始與美國進行貿易談判以期取消工業品關稅。

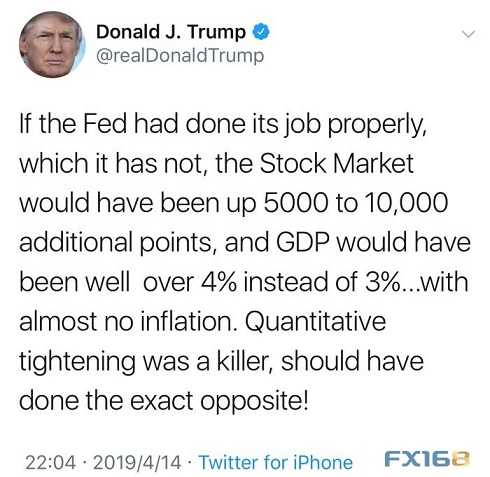

日元跌向2019年年內低點,瑞郎觸及近一個月最低水平,因全球股市上揚抑制對避險貨幣的需求,使得市場進入冒險模式。自去年12月份暴跌之後,標普500指數成份股市值已經增長了4萬億美元,交易所交易基金投資者認為可能還有更多上升空間。

大宗商品方面,美原油從持續六週的漲勢中回落,因銀行業績令人失望重燃有關經濟形勢的不確定性;金價跌向月內最低位,對美中貿易談判的樂觀情緒,以及中國經濟數據的正面表現,都削弱了圍繞黃金的避險需求。

歐盟將開始與美國進行貿易談判,美元展現出極強的韌性

在糾纏14年之久的航空爭端導致雙方一周前相互威脅加徵關稅之際,歐盟方面週一同意開始與美國進行貿易談判。

歐盟各國部長周一授權啟動談判,以期取消工業品關稅,落實美國總統特朗普和歐盟委員會主席容克去年7月達成的政治協定。歐盟貿易專員Cecilia Malmstrom表示,決心9月初之前達成協議。

歐美即將啟動談判之際,雙方關係正在劍拔弩張,美國指責歐盟沒有行動誠意、遲遲不啟動談判。歐盟尋求與美國總統達成協議,部分原因是為了避免特朗普對外國汽車和零部件加徵關稅的威脅。

與去年備受爭議的鋼鋁關稅一樣,特朗普的汽車關稅警告基於國家安全理由,將嚴重影響談判進程,因為歐盟對於美國將其視為威脅而感到憤怒。

歐洲經濟事務專員Pierre Moscovici上週在接受采訪時表示“我們不是經濟敵人,我們不是經濟威脅,我們是最親密的朋友。讓我們冷靜下來,不要談論我們之間的任何貿易戰,但為了以防萬一,我們需要做好準備。”

美國一直希望與歐盟建立一個無關稅、無補貼、無壁壘的自由貿易市場,想要依此撬開歐洲農貿市場的大門,而對於歐洲(尤其是法國)來說包含農貿的協議都是不可接受的。

歐元區目前的經濟下行壓力尚未釋放完畢,若歐美衝突加劇,歐洲央行則不得不下決心維持充足的貨幣寬鬆度,無疑會打擊歐元的反彈節奏。

而對於美元來說,本身就具備避險屬性,一方面美國的經濟主要是內需的消費支出拉動,貿易局勢的影響相對較小,另外美國經濟得益於特朗普稅改政策表現突出。

上週五(4月12日)數據顯示,投機客最近一周增持美元淨多倉,至2015年12月以來最高,鑑於投機客已然建立大規模美元多倉,可能缺乏進一步做多的動能,一旦多單離場,可能會對匯價產生拖累,這可能會限制美元的上漲空間。

市場開啟冒險模式,投資者認為股市還有上升空間

由於美聯儲在3月宣佈在今年9月結束縮表並可能在今年不加息,全球市場的風險偏好明顯提高。具體可以看到三個跡象,首先是VIX恐慌指數在昨日跌至11.95,創下去年10月1日以來最低點。

(VIX恐慌指數日線圖)

其次是美元兌日元目前升至112整數關口,接近今年以來的最高水平,日元作為一種融資性貨幣,尤其與亞太股市呈現一種較強的負相關性。最後從全球股市來看,美股納指、道指、標普500都接近歷史高位。

自去年12月份暴跌之後,標普500指數成份股市值已經增長了4萬億美元,交易所交易基金(ETF)投資者認為可能還有更多上升空間。

數據顯示,上週投資者向SPDR標普500ETF 信託投入超過56億美元。這個全球最大ETF上次出現如此大規模的資金流入是2018年末美國股市處於熊市邊緣的時候。但這一次,投資者投入大量現金的同時,基準股市已經接近歷史新高。

德意志銀行財富管理的資深股票交易員Delores Rubin在接受采訪時表示,投資者可能會看著頭條新聞中說,好吧,也許還會再漲10%,因為人們認識到經濟仍在增長。

雖然今年股市已經上漲了16%,有部分獲利回吐的需求,但對投資的吸引力仍然存在。華爾街策略師正被迫提高其年終目標,否則可能被落在後面

learBridge Investments的投資策略師Jeff Schulze表示:“向前看,我們只預計會盈利放緩,而到了2019年下半年,形勢可能再次加速,濟衰退並非即將來臨,全球增長可能正在轉變。”

荷蘭國際集團(ING)分析師團隊在一份報告中稱美國強勁數據以及冒險意願趨穩或推升股市進一步上漲。另外美國財長努欽此前發言稱希望中美貿易談判接近最後衝刺,貿易局勢利好兌現前風險資產或仍有進一步上行空間。

OPEC+增產傳聞及美國創紀錄頁岩油產量施壓油價

週二(4月16日)亞洲時段,美原油小幅上漲0.2%,現報63.53美元/桶。油價升勢在周一暫歇美油、布油雙雙下挫近1%,此前俄羅斯財長表示,俄羅斯和石油輸出國組織(OPEC)可能決定增產,與產量創紀錄高位的美國爭奪市場份額,這將把油價推至最低每桶40美元。

但油價跌幅受限,因有跡象顯示,美國將進一步加強對伊朗和委內瑞拉這兩個OPEC產油國的製裁,且利比亞可能再次爆發戰鬥,導致原油產量下降。

(美原油日線圖)

俄羅斯目前處於一個兩難的境地。究竟是應該失去市場份額(這些份額被美國占領)還是退出減產該協議。

如果俄羅斯增產,那麼油價將會下降,美國的產量也會下降,因為頁岩油的生產成本高於傳統生產,油價下降不利於新的投資進入。

儘管協議的牽頭人沙特阿拉伯仍熱衷於繼續減產,但OPEC內部消息人士表示,如果其它地區的供應繼續中斷,OPEC可能從7月起提高產量,因此油價想要繼續大幅上行存在不小的難度。

美國能源資料協會(EIA)週一公佈月度鑽井生產率報告稱,5月美國七大頁岩層原油產出預計將增加約8萬桶/日,達到創紀錄的846萬桶/日。美油產量高居不下,也是限製油價進一步上行的主要因素。

週二(4月16日)現貨黃金窄幅震盪整理,現報1286.84美元/盎司,跌幅0.05%。金價在前一交易日一度跌至一周最低水平1282.59美元/盎司,隨後出現反彈,因對貿易局勢的樂觀預期提振風險較高資產的需求,而美元回落幅度有限。

(現貨黃金日線圖)

Heraeus Metal Management副總裁Miguel Perez-Santalla表示:“總體而言,人們對黃金不感興趣,他們認為黃金沒有太多上行潛力。”

在技術面方面,金價跌破約1287美元的100日移動均線切入位,交易商稱這可能是一個看跌信號。金價上周也跌破1300美元的關鍵心理關口,顯示出進一步的負面傾向。

US Global Investors首席交易員Michael Matousek表示:“金價正逼近每盎司1,280美元的支撐位。人們預計,如果金價跌至這一水平,買家將回場,可能會創造一個短期底部,使其成為一個開始追逐黃金的機會窗口。”

對於本週的黃金走勢,道明證券全球策略主管Bart Melek認為,黃金本周可能會走高,美元和中國經濟情況仍然是影響黃金走勢的關鍵。他指出,黃金仍會對一些積極因素作出反應,包括美元貶值。一旦投資者對北美市場的熱情有所減弱,美元走低應該會幫助黃金走出困境。

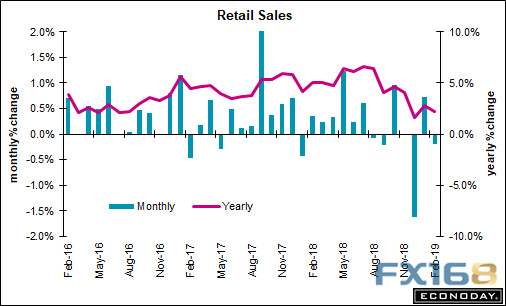

本週四(4月18日)美國的零售險守數據也可能對金價產生重大影響。任何高於市場共識的數據都將阻止金價突破其區間,但如果零售銷售未能大幅反彈,黃金將從中受益,交易商可能會看到金價升至1306美元,然後升至1320美元。

免責聲明本文僅代表作者本人觀點,與久久銀樓無關。久久銀樓對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證,且不構成任何投資建議,請讀者僅作參考,並自行承擔全部風險與責任。