自去年 9 月 27 日第四份央行黃金協議開始以來,歐洲央行的銷量幾乎不存在。但是那是在歐元開始爆發並且歐元區出現破碎之前。現在政府必須猛烈削減支出。他們必須做大限度的去做,反應也肯定是社會不安。事實上,希臘不但已經遭受困境,而且其主要受益的驅動力– 旅遊業正在嚴重地受到打擊【今天已經下跌 25%】,這樣削減稅收和讓政府賬目平衡變得更加的困難了。對於那裏的很多人,這類銀行的黃金儲備應該被賣出支撐這類差額。歐洲央行將會同意嗎?

黃金作為儲備資產

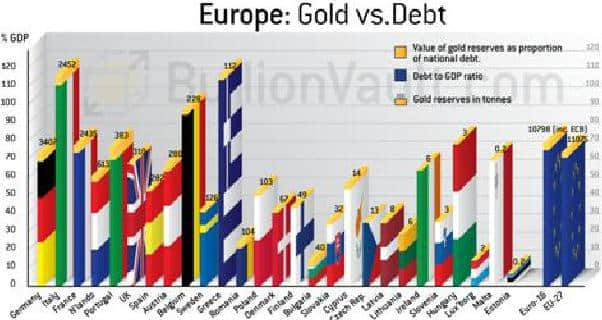

看一下這裏這張表格。在所有情況下,黃金銷售營業額幾乎不能削弱這個問題。因此這並不是一個國家債務的解決方案。你會問道,如果不在艱難時刻銷售的話,那麼黃金儲備的目的是什麼呢?唯一回答的方式是把個體看成一個國家。他有一些黃金可以供需要時使用。他的銀行經理對他說讓他重新付清他的透支額,但是他不能,不能在沒有長期計畫付清的情況下。他的銀行經理告訴他讓他清償他的黃金,並且把錢放到帳單中。他這樣做了,並且發現隨著最終儲備的離去,任何緊急的情況都會毀壞他的金融狀況。因此他決定當這些艱難時刻襲擊的時候,他將保有這些黃金,而同時什麼也不說,只是相信或者接受。隨後,當他生產黃金的時候,黃金有價值,並且他的行動也不會受到影響。這對每個人在任何地方都有價值。這一外部價值是讓他在商業中,並且允許他緩慢復蘇。必要的說這是黃金作為儲備資產的角色。

歐洲為何從 1999 年開始銷售黃金

每次國家在過去 35 年時間裏銷售黃金,它都會試著為該貨幣提供新的可信角色。

●美國在上世紀 70 年代這樣做,隨著美元以及原油貨幣變得國際化【首先削減其與黃金的聯繫】。

●I.M.F 這樣做是在其與美國想要特別提款權來在金融體系中代替黃金的時候【國家不會接受此事,這也是為什麼 S.D.R(特別提款權)僅僅是唯一在 I.M.F 帳戶中紙幣的原因了】。

●隨後當歐元啟動的時候,歐洲做了相同的事情。

在前兩個例子中,美國和 I.M.F 的印象是黃金銷售將繼續直到黃金不再是系統的一部分了。這迫使了金價從 850 美元高峰跌至 275 美元。伴隨著市場中黃金的“加速生產和銷售”,人們直到本世紀才相信了該運動【黃金是殘暴的】。

但是當歐洲央行決定銷售的時候,他們強調這依然是重要的儲備資產,他們想要最大範圍的進行拋售。無限黃金銷售的去除使得市場能夠量化金價的影響。最終,到目前為止金價從300 美元下方漲至 1,250 美元的高點,平均從最低價格每年增長 43%。

央行和一個國家黃金真正的價值是當其貨幣受到威脅,無論是通貨緊縮【以及我們在通貨緊縮環境中看到的金價上漲】、通貨膨脹、各國貨幣信心的下跌或者甚至戰爭。我們所看到的是當所有其他都崩潰的時候,黃金甚至在敵國之間也可以交易。該品質勝過了僅僅作為貨幣的價值。

幸運地是,我們現在還沒有到達該地步。現在並不是這樣一個絕望的時刻【當所有其他都崩潰】,所以央行將對他們所擁有的黃金實行嚴密的控制,而其他擁有太少量的國家,尤其在亞洲,他們應該盡可能的購買更多。

==============================================================

以上文章轉載自KITCO,資料僅供參考,並不構成投資建議。