前幾周以一個穩定的模式為特徵 – 美元指數要麼是下跌要麼是加固 並且可能在幾天內下,探。一般的真理是沒有哪個趨勢是以直線形式的任意方向移動。但是,到目前為止美元試著通過反覆不斷地走低而證明這一說法是不正確的。

這種情形是持久的嗎?在其背後是什麼?這對黃金 白銀及礦業股的投資者和交易商意味著、什麼?在這一特別的文章下面的部分中,我們將提供給你我們對此特別問題的想法。

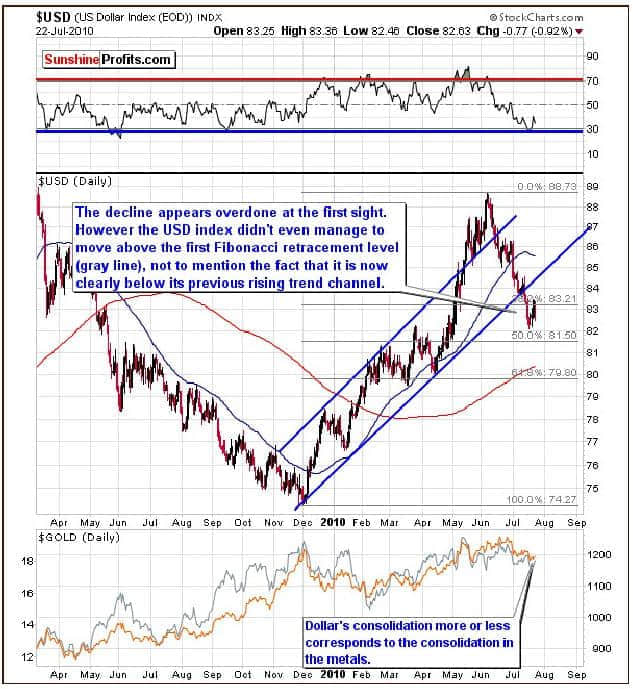

讓我們以長期美元指數圖表開始(圖表由http://stockcharts.com)提供

第一眼看到的這些長期美元指數圖表明可能是最近下跌結束的情況 雖然可能看到短期橫向。移動,但是我們需要提醒的是我們在 2009 年已經看到的這些下跌把美元進一步帶低,它們被小幅調整上漲所分隔。因此巨大的下滑依然存在。

然而我們現在依然處於心理上重要的 80 水平上方,去年的下跌跌至 75 以下。在最終底部被觸及之前,6 或 8 次反彈之後出現進一步的下跌。同樣,目前的下滑趨勢僅僅有 3 個急速的下探。這遠遠不及最終持續下跌的市場階段。

目前美元指數在第一個斐波那契回撤水平下方,並且也清晰地處於之前上升期趨勢通道下方。這裡有意思的事實是美元指數在沒有一刻停頓的情況下成功移至回撤水平下方,並且現在正在作為阻力位對其進行測試 – 並不是作為支撐位。

這以及未來幾周歐元可能出現的反彈將在這一刻妨礙任何的看漲情緒 雖然一次小幅的反彈。以及或者一些橫向的移動可能在短期被看到,但是美元指數更可能出現進一步的下跌。

在本周短期美元指數圖表中,似乎局部底部已經非常接近本圖表中垂直的紅線。就像我們一直在之前更新中提到的,有時候這些紅色的線在預測局部頂點和底部時非常精確。最近的反彈非常精確地符合這次循環的轉折點指標。

然而我們必須要提到新反彈將可能僅僅導致略微漲高的水平 藍色的循環表明了可能出現的。目標水平,並且進一步指向這一次反彈可能出現很少的空間。下跌趨勢通道的較上邊將可能提供阻力,並且從積聚嚴重趨勢中保持反彈。如此,把這些因素考慮進去的上升潛力僅僅在2.5-3%區間內。

至於黃金、白銀和礦業股,美元指數的小幅反彈可能將與黃金、白銀和礦業股的局部頂點相吻合。在它們(指的是美元和貴金屬領域)最近嚴重的下跌後,一定程度上已經被加固,如果一次局部頂點的確被形成,那麼將會很快看到。總體來說,然而趨勢似乎在短-中期內下滑。請注意在 7 月初實物化的此次下跌與美元、黃金、白銀和礦業股的時間相同。

因此,似乎歐元指數和美元指數的加固期將可能繼續下去。歐元最終的趨勢似乎將是向上,而美元預計會下跌。這個時候這兩個指標似乎都是形成小型的和相對趨勢的移動。

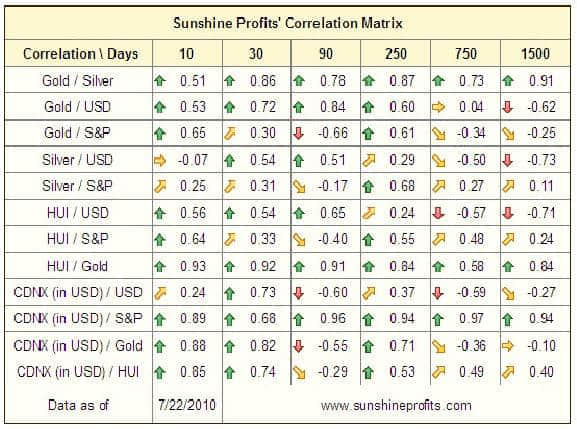

所以,這對黃金、白銀和礦業股意味著什麼?讓我們看一下相關性的矩陣,來發現更多。

相關矩陣是我們用來定量在我們報告中的其他部分裡做出的觀察 – 有時候其提供並不是在圖表上或者通過分析貴金屬市場基本面直接明顯看到的角度觀點 當兩個市場或者指標以。

類似形式移動的時候,上面矩陣圖表中的相關係數將很高,將超過 0.50黃金、白銀、礦業股和美元指數再一次顯示一些看漲的相關性。歐元的走弱將因此驅動貴金屬走高。相反的,強勁的歐元將導致貴金屬價格走低。

貴金屬和一般股票市場有一些正相關,但是水平非常低。似乎在最近幾周內,一般性的股票市場已經引領貴金屬領域到某一程度,相關價值將不會反應這種情況(他們並不會考慮一個市場可能導致或者拖慢另一個的這一事實 – 考慮一下 這是我們希望在未來開發的情況),。總之,由於歐元指數最近的復甦和反彈以及金屬由於一般股票市場最近的上升,而反彈糟糕,黃金、白銀和礦業股有一些看跌的指標(換句話說 – 美元指數的下滑)。

在我們結束此文之前,我們想要提供給你我們本周收到的問題之一的回復 – 它是關於「最佳指標」。哪個是最有效、最可靠以及最有利可圖的?它是 RSI(相對強弱指數)、隨機指數還是 MACD(平滑異同移動平均線)?答案是並沒有單一最佳的指標或者是技術。

請注意即使你有最佳的指標 – 比如RSI – 你將依然需要優化那些基於(與MACD一起,我們將有 3 個參數)該指標的那幾天。請注意如果你例如去http://stockcharts.com創造你自己的圖表,那麼在任意指標的名字邊上都有一個文本框,這樣你就可以定制。因此連續的問題是 – 如果RSI是最佳的指標 – 那麼需要使用何種參數?可能RSI(14)要比其他指標更佳,但是RSI(47)要比其中任何更加糟糕?即使你有這些信息 – 你是如何使用這些特殊的指標的呢?當其越過 0 或者改變方向的時候,你使用超買和超賣水平嗎?

一旦你擁有最佳的指標的話,可能結果僅僅是幾周時間裡的最佳,在那之後,另外指標的表現將超越它。另外一個問題 – 你是如何測量其表現的呢?換句話說,你如何估計哪個指標更好?

因此,情形是非常複雜的,僅僅選擇一個最佳的指標是不可能的。人們在這裡可以做的唯一事情是試著隔絕特殊的方式來估計指標的表現(比如 – 2 周後最大幅度的上漲 – 短期,2 個月 – 中期,及 6 個月 – 長期)隨後用每個術語的參數檢查所有重要的指標。在所有組合中,我們隨後可以選擇提供給我們最大利潤的那些。當然這些計算需要被週期性的重複,為了確保最佳的指標依然能夠各盡其職。還有一些需要被考慮的其他重要細節,但是此時此刻,我們相信我們已經早就回答了最初的問題。

如果你在考慮我們是否正在計劃實施一個讓你知道哪些指標/參數對貴金屬行業(以及個人礦業股)來說是最佳的方案,以及我們是否在計劃階段性的更新這些計算的時候,那麼答案是肯定的 – 我們自 2010 年 3 月以來一直致力於此。我們也在致力於估計黃金、白銀和礦業股期權和期貨的期滿。我們還在研究另外的項目,但是我們現在還不想提供太多細節。所有這一切以及更多(是的,包括整個新網站)將在今年秋天提供給大家。

感謝您的閱讀。過一個愉快、有利可圖的一周吧!

P. Radomski

Editor

==============================================================

以上文章轉載自KITCO,資料僅供參考,並不構成投資建議。