作者:

張岸元,東興證券首席經濟學家,鳳凰財經研究員特約經濟學家。

康明怡,東興證券宏觀研究員,經濟學博士,畢業於美國明尼蘇達大學。曾在復旦大學經濟學院985平台任教7年,美聯儲明尼阿波利斯分行訪問。

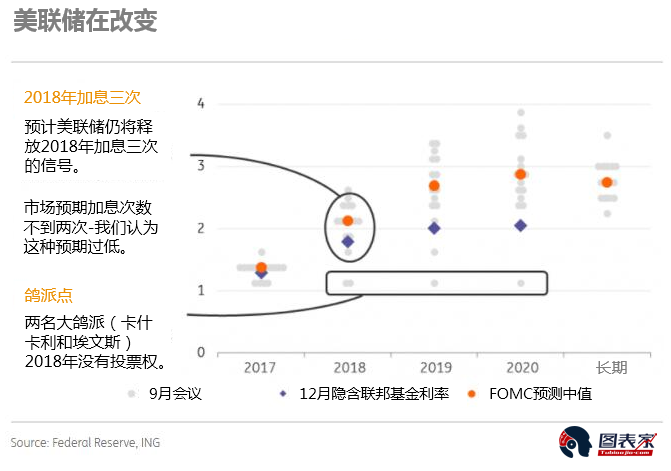

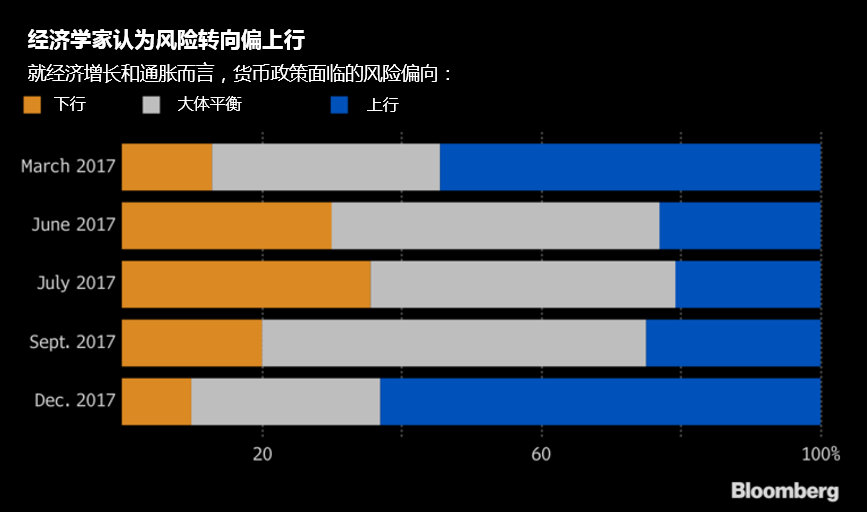

核心觀點:勞動力市場和投資有望進一步支持美國實體經濟復甦,明年下半年通脹預期可能會有明顯抬升。短期內,特朗普稅改可對沖加息帶來的負面影響,不會顯著壓縮加息空間。縮表目前對貨幣寬鬆沒有任何影響,亦不會阻止加息步伐。

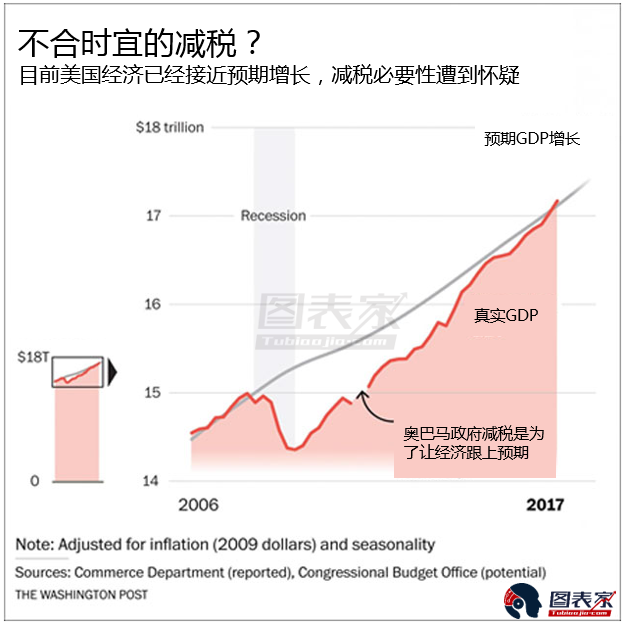

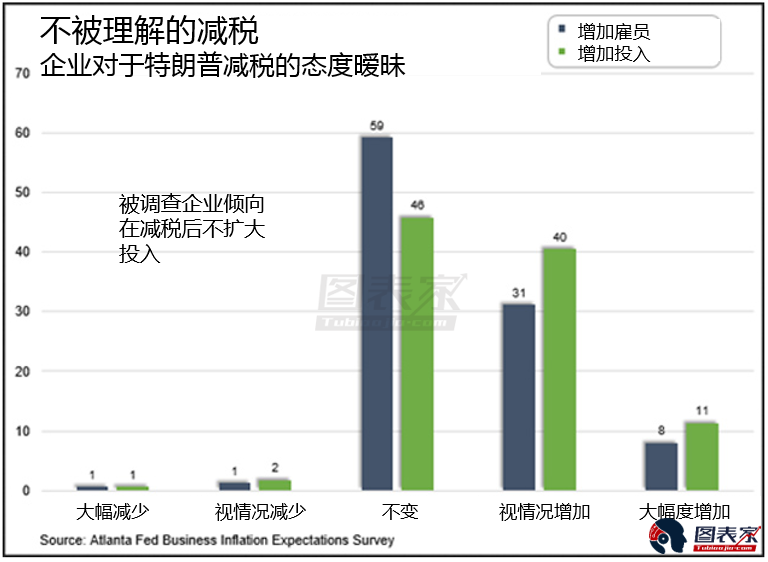

12月13日美聯儲宣布今年最後一次加息,聯邦利率目標達到1.25%-1.5%,符合市場預期。鑑於通脹數據和薪資增速未有起色,明年初美聯儲主席更替,多名美聯儲理事有待特朗普任命,雖然實體經濟數據整體良好,但明年美聯儲的加息節奏仍有潛在不確定性。通常認為減稅政策會加重財政赤字,對加息有負面影響。但綜合來看,特朗普減稅政策將短期內提振企業的盈利,提振投資,不會壓縮美聯儲明年的加息空間。

1.美聯儲貨幣政策邏輯

美聯儲的貨幣政策主要是針對當下經濟運行表現的果,而不是因。反應在數據上表現為FFR(約等於3個月短期國債利率)的變化滯後於實際GDP增速,而領先於通脹水平。即,經濟處於週期底部時,FFR的變化側重於參考實際經濟運行的表現;在周期頂部時兼顧通脹。

從就業看,近期失業率雖連續創下新低,為4.1%,但勞動力市場並未過熱。各勞動主力年齡段參與率均有明顯復甦勢頭,表明就業仍有進一步改善的空間,低失業率可持續。雖然總體勞動參與率沒有明顯改善,但這有50%以上的原因來自於嬰兒潮群體的退休。除了年輕群體16-24歲因為更多的選擇了繼續全職深造而退出勞動力市場,各勞動力主力年齡段的勞動參與率從2015年開始穩步回升。這表明由於經濟的景氣度回升,越來越多的人選擇回到勞動力市場,這是對經濟樂觀的表現。就業情況仍有進一步改善的空間,低失業率可持續。

由於主力年齡段勞動參與率尚未完全修復,能回到勞動力市場上的潛在人口比例很高。當工作機會增多,薪資有所增加就會吸引這部分人回到勞動力市場,因此薪資增速緩慢屬正常現象。鑑於主力年齡段參與率的修復情況,薪資增速預計明年下半年會有明顯改善,通脹有望隨之上升,這是美聯儲加息的重要依據之一。

從商業部門負債看,商業部門負債佔GDP比雖然達到階段性高點,但負債增速並沒有發現明顯的加快跡象。同時,新增的商業借貸集中在信用非常好的公司,結構較為健康。

進入2000年後,FED的貨幣政策(FFR的調整)愈加滯後於實際GDP增速(見圖1)。這其中不乏有對實體經濟企穩回升的謹慎態度和意圖刺激經濟的原因,但長時間的決策滯後產生了相對廉價的貨幣,對2000年以來的債務增長有不小的貢獻

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。