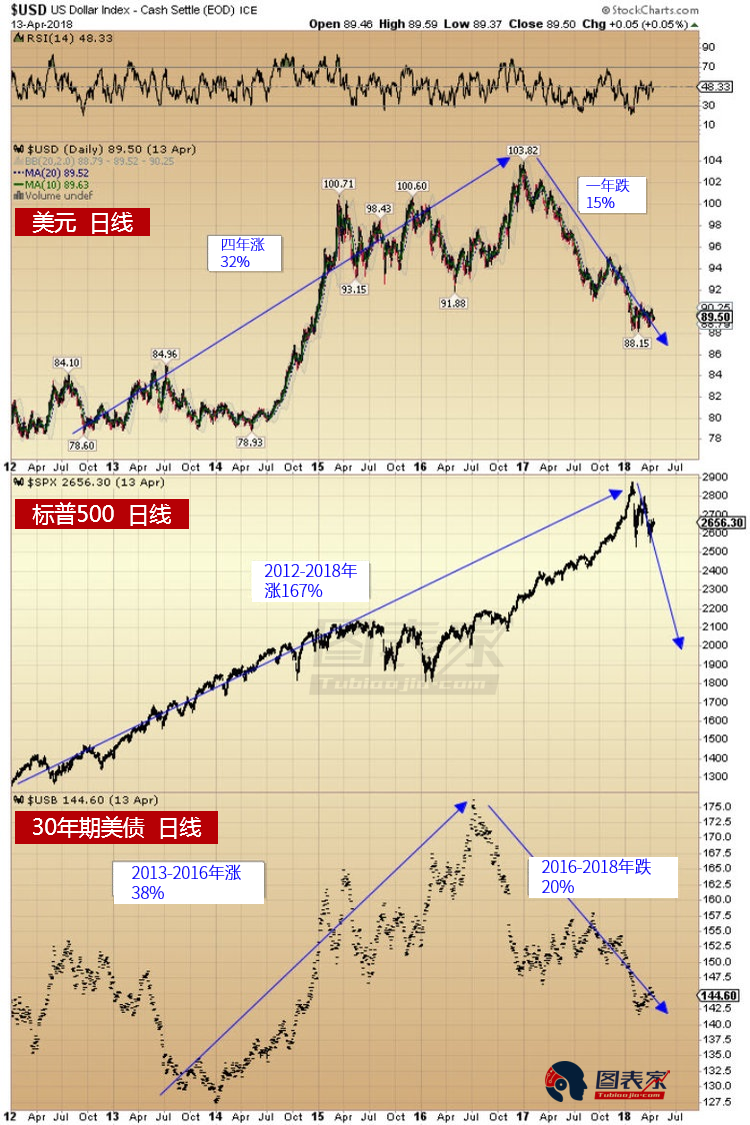

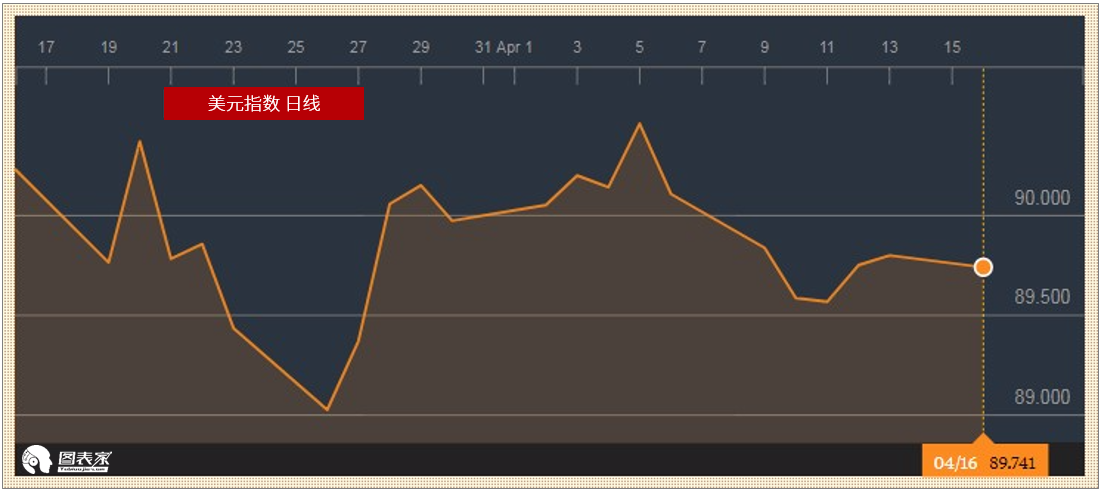

週度走勢綜述 上周金銀價格呈現衝高回落走勢,但整體區間震盪格局不改。期間地緣政治緊張局勢引發的避險情緒使美元承壓同時對貴金屬價格構成支撐。現貨

黃金上週三甚至一度上探至1365.40美元高點,後因美國核心通脹水平回暖及美聯儲會議紀要偏鷹影響,金銀價格遭獲利了結而回吐漲幅。但在上週五金銀價格再次走高,主要仍是受到地緣政治緊張局勢的支撐。期間美國聯合英、法兩國對敘利亞發起軍事行動,引爆市場避險情緒。截至4月13日,COMEX期金06月合約(GCM8)報收1348.6美元/盎司,週度累計上漲了0.84%。COMEX期銀05月合約(SIK8)報收16.645美元/盎司,週度累計上漲了1.71%。

上週要點回顧

美再次對敘展開軍事行動

當地時間4月13日晚間,美國總統特朗普就敘利亞化學武器襲擊事件發表講話,宣布對敘利亞實施精確打擊。此前,敘利亞東古塔地區7日發生疑似化學武器襲擊事件,導致70餘人喪生。報導一出,敘利亞反對派、美國、英國、法國等紛紛指責敘政府軍使用化學武器襲擊無辜平民。但敘利亞堅決否認,並指責西方和敘反對派造謠,目的是保護被圍困的恐怖分子。俄外交部則認為,該謠言旨在袒護恐怖分子,並為外部勢力發動打擊尋找藉口。

北京時間4月11日早晨,聯合國安理會先後表決三份敘利亞化武問題決議草案,均未獲通過。此前,特朗普曾揚言要讓美國導彈飛向敘利亞。而後俄羅斯外交部發言人回應道,“智能”導彈應該飛向恐怖分子,而不是一個合法的政府。發射“智能”導彈難道是企圖摧毀化武襲擊的證據嗎?在收到回應後,特朗普發布推文表示,希望停止“軍備競賽”。

4月12日,俄羅斯外交部發言人曾表示,美國對於敘利亞的武裝威脅是在踐踏《聯合國憲章》,並且敦促聯合國世衛組織行為公正,不要引領煽動作用。

與一年前美國單獨對敘利亞突襲不同,此次美國謀劃與英國、法國統一行動,並得到積極響應。其中,法國總統馬克龍12號在接受法國電視1台專訪時宣稱,法國已經拿到了所謂“敘利亞政府發動化學武器襲擊”的證據。英國首相特蕾莎梅10號先後與馬克龍、特朗普通電話,協調如何集體應對敘利亞疑似化武襲擊事件。英國首相辦公室發表聲明表示,國際社會必須對敘利亞化武事件作出反應,禁止化武使用,英國將和美、法密切協調。不過,與英法不同,德國的表態則十分謹慎。德國總理默克爾12號表示,德國不會參與針對敘利亞的軍事打擊行動,但支持西方正在敘利亞所進行的一切,以證明使用化學武器是不可接受的。

美國或重返TPP?

北京時間4月13日凌晨,美國媒體報導稱,美國總統特朗普在當地時間4月12日表示,他已經命令白宮首席經濟顧問拉里·庫德洛和美國貿易代表萊特希澤研究美國是否要重新加入跨太平洋 ( 601099 , 股吧 )夥伴關係協定(TPP)。隨後,特朗普在自己的Twitter上證實了上述消息。他稱,只有達成的協議遠好於前總統奧巴馬獲得的條件,他才會考慮重新加入TPP。

特朗普自競選美國總統開始就一直對TPP持反對意見。他認為,在那些大範圍貿易協定中,美國得不到好處。所以特朗普在2017年年初上任總統三天后,便宣布退出TPP。當時白宮發言人曾說,退出TPP將迎來美國貿易政策的新時代,特朗普政府將尋求與全球各地盟友雙邊自由貿易的機會。

2018年3月8日,在日本的帶領下,剩下11國在智利重新簽署了新版TPP協議,即《跨太平洋夥伴關係全面進展協定》(CPTPP),預計最快在2018年底或2019年上半年全面生效。CPTPP保留了之前超過95%的內容,許多爭議條款被擱置或修改,一些當初設定的高標準都降低了門檻。儘管11國簽署的CPTPP帶來的經濟影響不及TPP的一半,但是在貿易保護主義甚囂塵上、國際貿易形勢緊張的大環境下,智利外交部長埃拉爾多·穆尼奧斯表示,這項協議是個強大的“反對貿易保護主義壓力、支持全球公開貿易”的信號,表達了參與國“不進行單邊制裁和不威脅發起貿易戰”的意願。

美聯儲會議紀要再現“鷹姿”

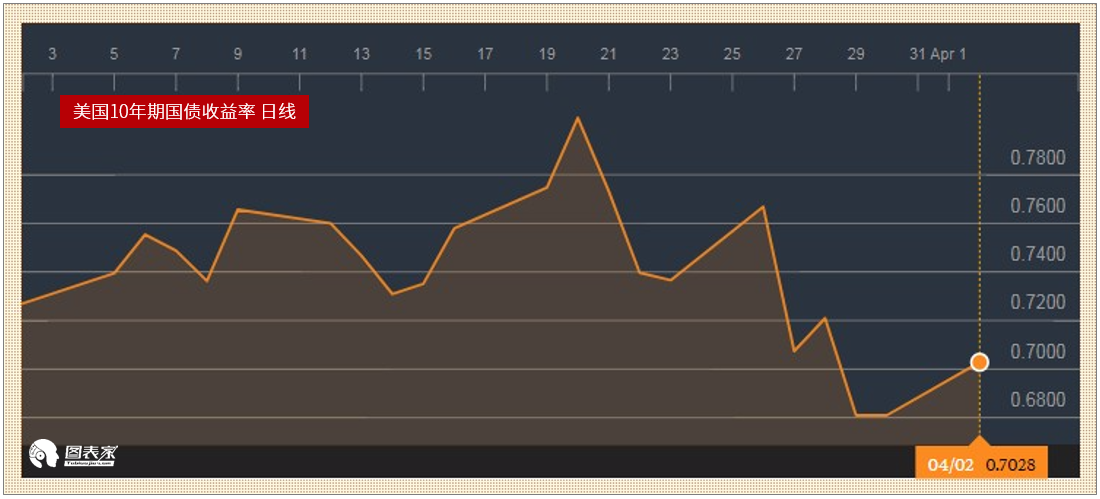

美聯儲4月11日公佈的3月會議紀要顯示,美聯儲官員在最近的一次會議上看到,經濟增長強勁,通貨膨脹也在上升,這證明了持續加息是合理的。會議紀要指出,“所有參與者”都預期未來幾個月裡經濟將加強,通脹將上升。這種普遍情緒可能助長了人們的看法,即美聯儲將繼續走加息之路。“與會者普遍認為,過去幾個季度的支出和勞動力市場的消息,與持續高於趨勢的增長和勞動力市場的進一步加強相一致。”

FOMC在上次會議上一致投票批准加息25個基點,使目標區間上升至1.5%至1.75%。一些疑慮主要來自“兩位”成員,他們認為最好等更多的證據表明通貨膨脹正在朝著美聯儲2%的目標前進。市場預計美聯儲將在6月再次加息,並可能在9月再次加息,不過根據美聯儲基金期貨數據,2018年第四季度的加息機率僅為4分之一。

美核心通脹升破2%

北京時間4月11日晚間,美國勞工部公佈的3月份通脹數據顯示,美國3月份未季調CPI年率符合預期值2.40%,較前值上浮0.2個百分點;美國3月份未季調核心CPI年率符合預期值2.10%,較前值提升0.3個百分點。

數據表明,美國潛在通脹率在一年內升至最高水平,核心CPI的上升將有助於強化政策制定者的觀點,即拖累通脹的因素是短暫的,即其偏好的通脹指標正逐漸接近2%的目標。通脹指標自2012年以來一直未達到2%的目標,但政策制定者預計將逐步改善,勞動市場緊俏、美元貶值,以及美國政府減稅1.5萬億美元並增加支出的財政刺激,料推動通脹率朝美聯儲的2%目標邁進。與此同時,由於勞動力市場緊縮,失業率處於2000年以來的最低水平,這表明美聯儲幾乎達到了其他目標,即就業最大化。

此前公佈的2月扣除食品與能源的個人消費支出(PCE)物價指數增長1.6%,此前連續四個月持於1.5%,該指數為美聯儲偏好的通脹指標。3月服務業價格增長0.3%,連續第三個月保持同樣增幅。門診病患醫療保健成本增長0.4%,提振了服務業價格。機票及有線與衛星用戶服務的成本也有增加。服務業佔上月生產者物價指數(PPI)升幅的70%,這些成本將影響到3月份核心PCE物價指數。

基金持倉數據

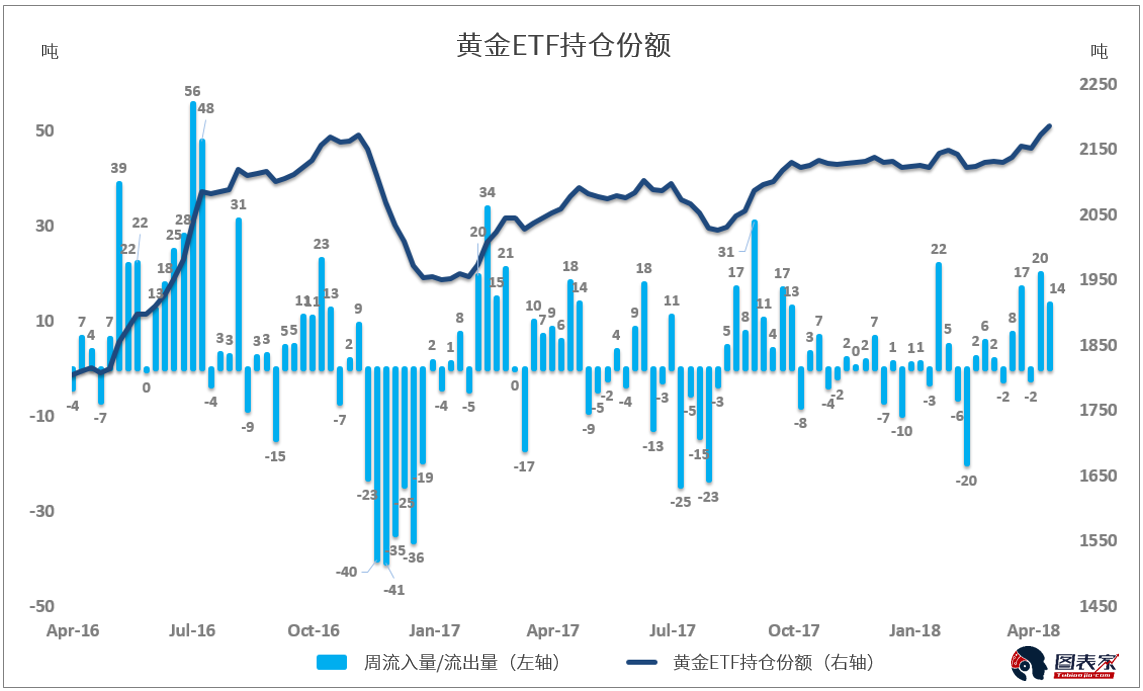

在ETF持倉方面,SPDR Gold Trust截至4月13日黃金ETF持倉量為865.89噸,較4月6日增5.9噸;截至4月13日iShares Silver Trust 白銀 ETF持倉量為9959.22噸,較4月6日持平。因投資者對中美貿易戰及地緣政治緊張局勢的擔憂,近期黃金ETF呈現明顯流入態勢。

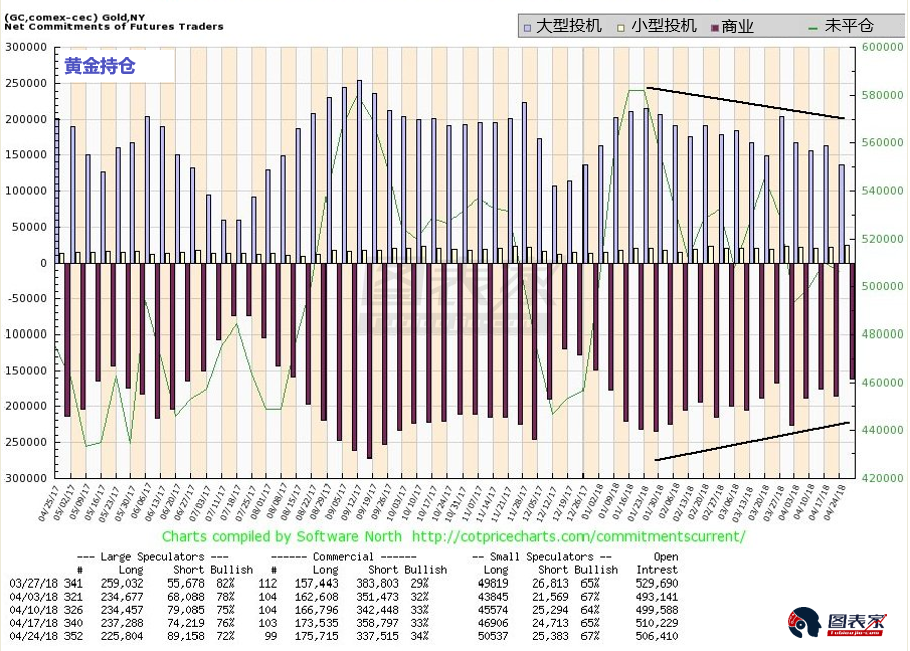

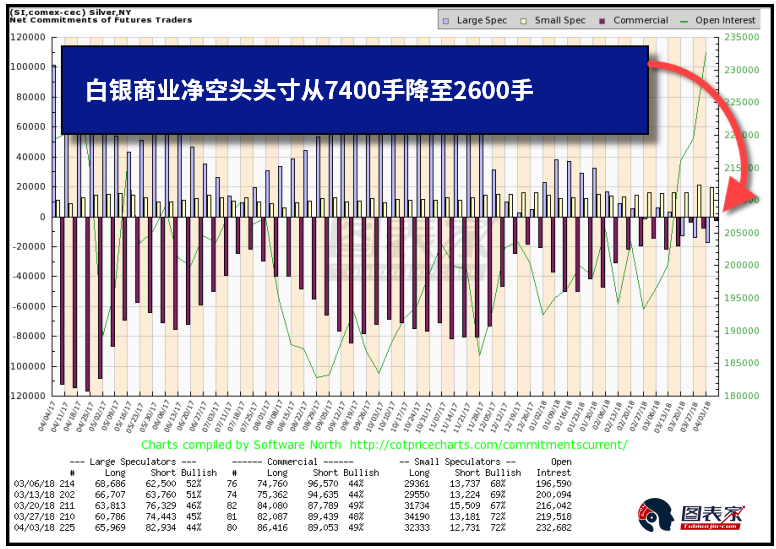

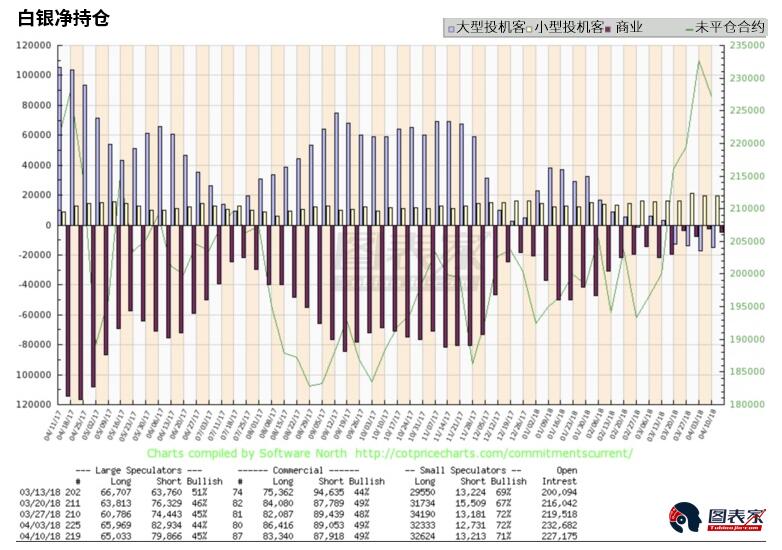

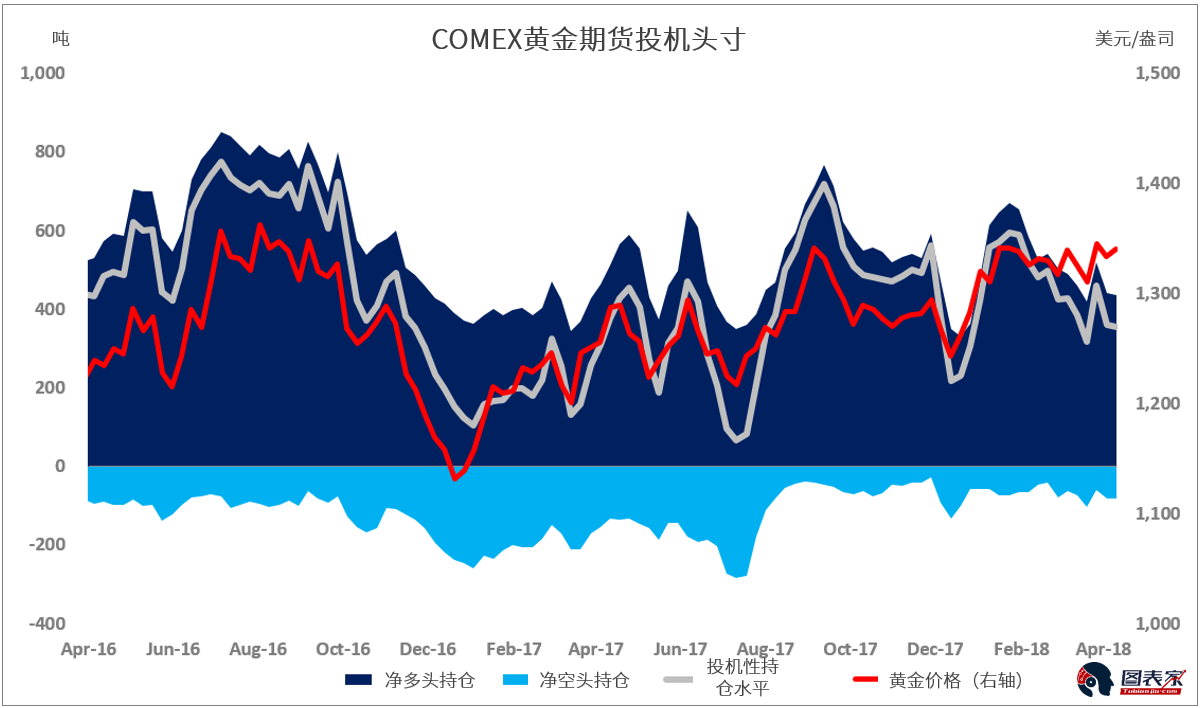

在CFTC非商業持倉方面,美國商品期貨交易會員會公佈的持倉數據顯示,截至4月10日當週,投機基金在COMEX 黃金期貨上的淨多持倉為155372手,較上一周-11217手。其中,多單持倉為234457手,較上一周-220手;空單持倉為79085手,較上一周+10997手。白銀方面,上週投機基金在COMEX 白銀期貨上的淨多持倉為-14833手,較上一周+2132手。其中多單持倉為65033手,較上一周-936手;空單持倉為79866手,較上一周-3068手。

下載APP 閱讀本文更深度報導 |

未來展望

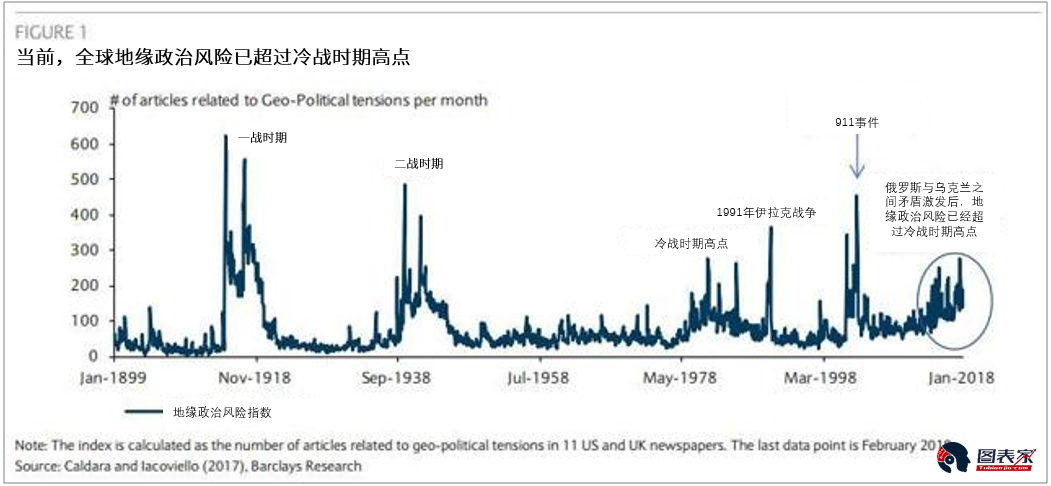

針對黃金未來的表現,三菱銀行在報告中稱,在美國和敘利亞的主要盟友——俄羅斯和伊朗之間的地緣政治緊張局勢加劇的情況下,黃金以及日元和瑞士法郎等其他安全避險資產觸及數月高點。正如原油價格從目前的地緣政治形勢中走強,由於擔心中東供應中斷而升至三年高位,我們也預計貴金屬將繼續作為傳統避險天堂而得到良好支撐。美國,英國和法國在周末對敘利亞所謂的化學武器場址的有針對性的空襲之後,黃金很可能會在地緣政治緊張局勢下開始新的一周,儘管這種緊張局勢很快會得到計價。”與此同時,三菱表示,白銀價格在過去兩個月內仍保持在一定範圍內,儘管”有可能會因進一步的地緣政治擔憂而爆發。

國際衍生品智庫分析師認為,本週市場的焦點將集中於週四美聯儲即將公佈的經濟狀況褐皮書。上周美聯儲公佈的3月會議紀要顯示,美聯儲多數官員十分看好美國經濟和通脹上升的前景,美國經濟在未來幾年有望保持強勁,預計本次褐皮書也將保持樂觀立場。同時本週將有多名美聯儲官員將接連登場講話。從目前密集的講話來看,市場預計美聯儲官員們會堅持3月會議紀要的鷹派立場,即無論市場波動率如何回升,都有可能漸進加息,目前市場對6月會議再度加息抱有極大期待。

短期來看因地緣政治及貿易爭端所帶來的避險需求仍存,一旦衝突進一步升級,市場的避險情緒將會升溫,從而對金價形成支撐。但這種需求對貴金屬價格的影響多較短暫,後市一旦風險緩和,金銀價格往往會遭到獲利了結而回落,因而操作上建議暫維持逢低買入思路對待為宜,謹慎追高。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。