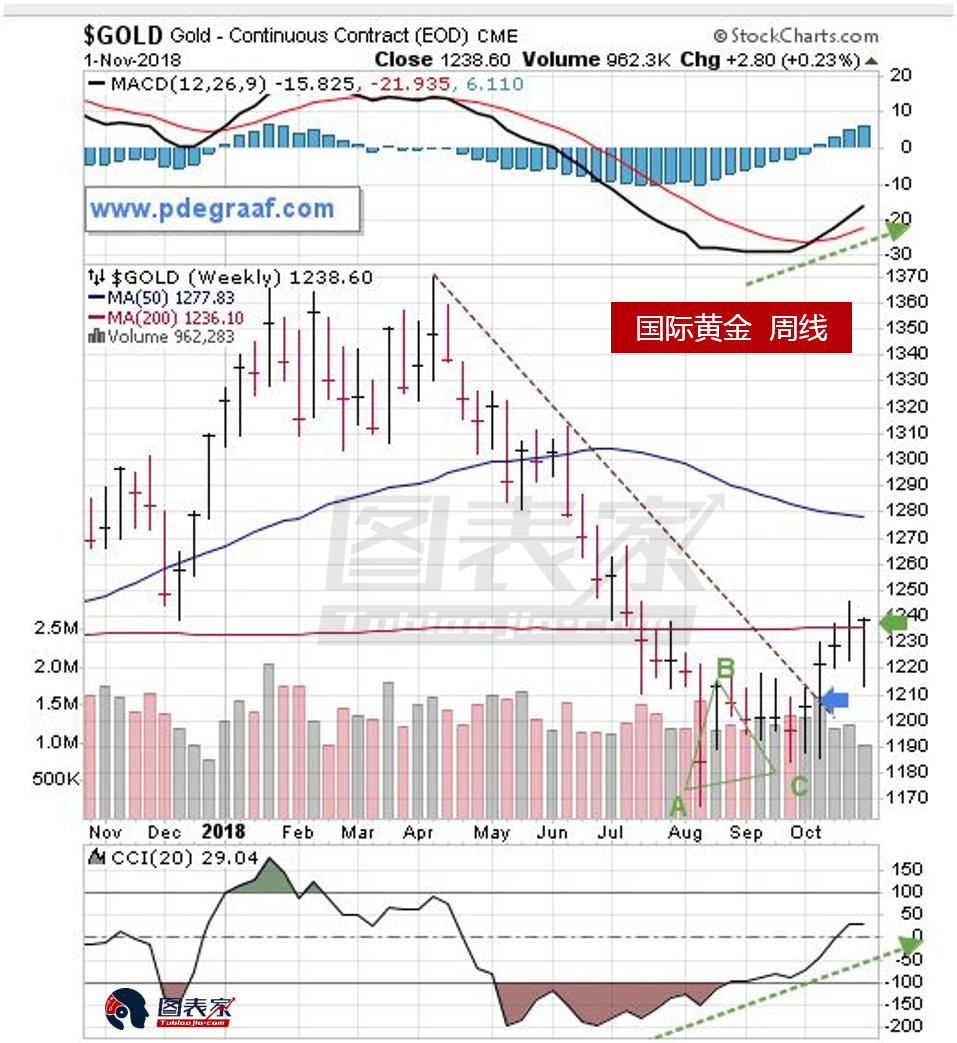

本週三(11月29日)的大跌後,黃金再一次遠離1300美元/盎司,在本週一度非常接近這一重要關口的情況下,仍然難以突破。 這也意味著近期黃金市場的盤整仍然在繼續,金價被陷在了震盪區域內。

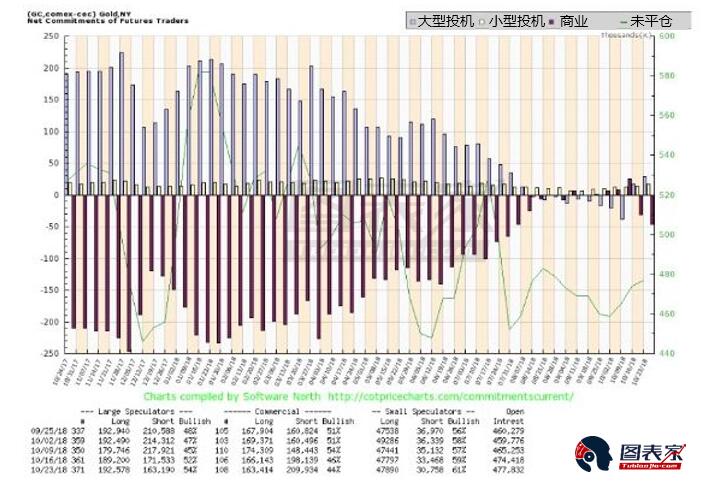

分析機構Simple Digressions認為,從期金市場的持倉來看,今年黃金市場並沒有真的進入上漲趨勢,而是處在盤整中。

上漲

從2016年年初開始,黃金進入了上漲趨勢,金價從2015年12月31日的1061美元/盎司上漲到2016年8月2日的1373美元/盎司,漲幅近30%。

從Comex期金的持倉來看,在這段時間裡,期金市場的多頭持倉增加了19.8萬手,空頭持倉減少了6.9萬手。也就意味著,這段時間Comex期金的淨多頭持倉增加了26.7萬手。

多頭持倉增加,配合著價格走高,意味著這是一段相當健康的上升趨勢

修正

之後從2016年8月開始,黃金市場進入修正狀態。

從當年8月3日到2016年年末,Comex期金的多頭持倉下降了16.1萬手,與此同時,空頭持倉增加了5.7萬手,也就是在這段時間,淨多頭持倉總計減少了21.8萬手。

在這段時間內,隨著多頭持倉的下降,金價也在下降。雖然空頭持倉有所增加,但增幅和多頭的降幅相比,是相當小的,因此可以看出仍然是多頭持倉在主導。

Simple Digressions認為,在上行趨勢中,市場受到多頭持倉的影響,而下降趨勢就是受到空頭持倉影響。因此,在這段時間,空頭持倉下降帶來價格的下降帶來的是修正,而不是下降趨勢。

今年又如何?

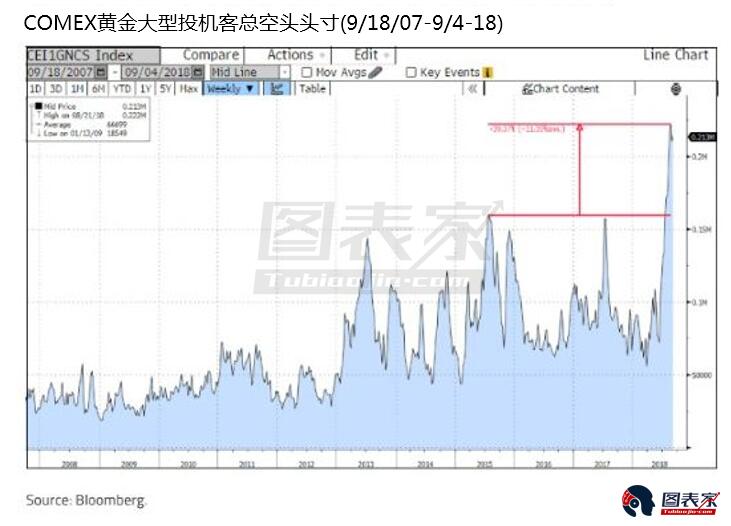

從今年年初開始,金價上漲了差不多12%,而在這背後,Comex期金市場的多頭增加了5.7萬手,空頭減少了7.3萬手,因此淨多頭增加了13萬手。

Simple Digressions指出,這一次,淨多頭的增加是因為空頭減少的幅度大於多頭增加的幅度,因此,相較2016年年初那一段健康的上行趨勢,今年以來黃金市場的上漲趨勢絕稱不上“健康”。

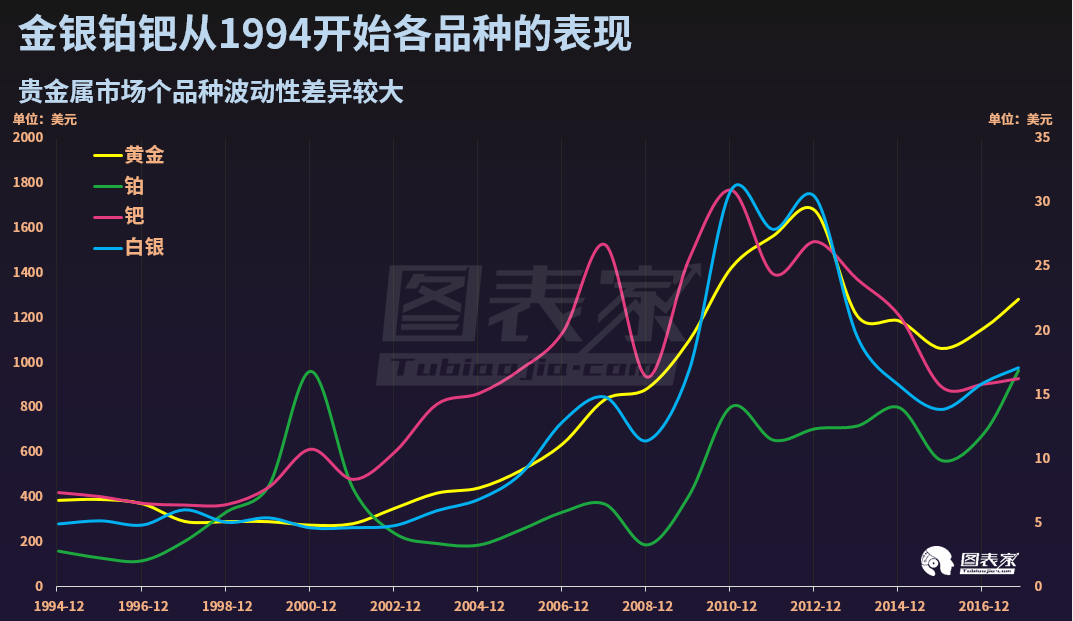

該機構認為,這不是一個上行趨勢,更像是盤整階段。尤其將金價和銀價相比,更能看出貴金屬市場在盤整。

從2017年年初以來,銀價就一直在15.5至18.5美元/盎司的區域內盤整。

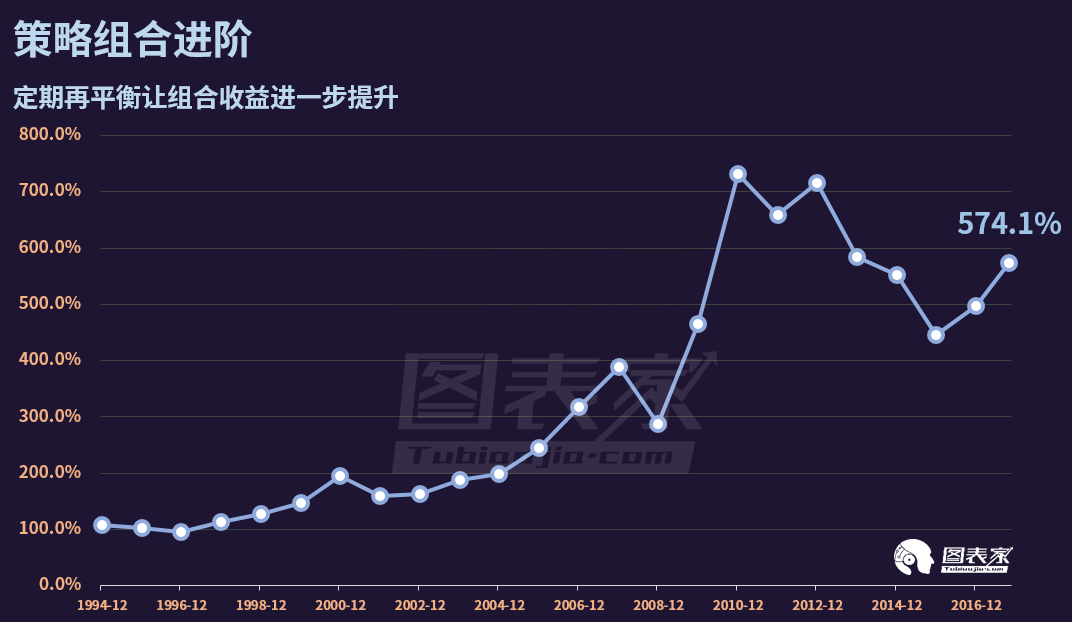

因此Simple Digressions認為,今年黃金市場的表現可以被看成是未來突破之前的盤整,而非上漲趨勢。

期金持倉數據

雖然Comex期金數據並不能完全顯現出黃金市場的真實狀態,但從中還是能稍許了解一二的。

Simple Digressions指出,可以Comex期金的未平倉合約和Comex黃金庫存總量的比值來看,這一比率能看出紙面市場和實物市場之間的關係。

從圖中可以看出,自2014年年末開始,上述比率曾經有過大幅上漲,但到2016年4月之後開始下跌。在2016年8月到12月間金價從1370美元/盎司下跌到1130美元/盎司,符合上述比率的下降。

而從2016年12月後,這一比率又逆轉出現了明顯的回升。

從2017年年初起至今,Comex的黃金庫存總量從920萬盎司小幅下降到了890萬盎司。與此同時,未平倉合約數量則從40.15萬手大幅上升到53.16萬手。

因此Simple Digressions認為,黃金市場已經準備好了大幅上漲,現在的問題就是上漲何時到來。

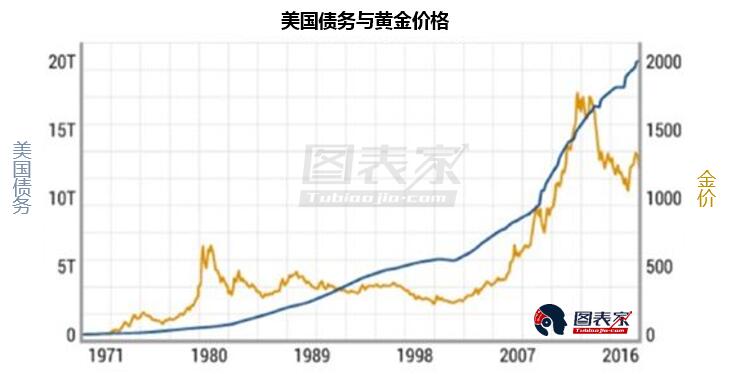

美元表現如何?

對貴金屬市場來說,美元是一個重要的影響因素,金價和美元之間有著很強的逆相關關係。

從美元走勢來看,年初開始的一波下跌之後,9月初開始美元指數出現了一些回升。因此現在的問題就在於,美元是否又進入了一個上漲週期。

Simple Digressions認為,上述逆轉中,實際上美元指數已經經歷了兩個階段,先是9月初到11月初美元指數從91.5上漲到95,接著是11月初至今美元指數回落修正。

從上述兩階段美元指數持倉來看,第一階段空頭持倉減少的幅度大於多頭持倉增加的幅度,表明了市場是空頭主導。而第二階段空頭持倉並沒有過多增加,因此未來一段時間,美元指數走強的可能性是比較大的。

美股和比特幣

美股和比特幣的表現都會對黃金市場有所影響,而近期美股繼續走高,比特幣價格更是突破1萬美元大關,顯然是利空黃金的。

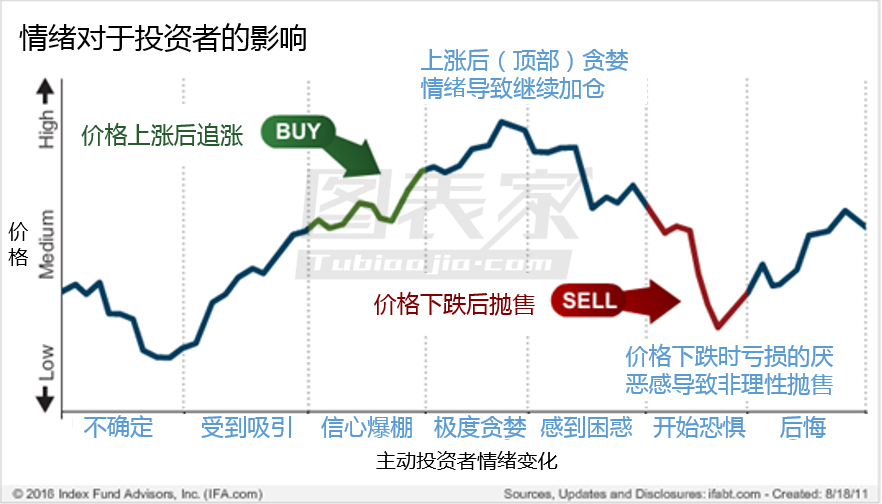

總體而言,Simple Digressions認為,雖然今年至今金價的漲幅相當明顯,但實際上黃金市場是處在盤整狀態,但越來越高的美股很可能很快就將迎來修正,因此即使是回升的美元也無法阻擋金價走高,但要真的出現這種情況,期金市場多頭持倉的增加是個關鍵。

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導