週一(2月12日)美元兌日元小漲,但高於五個月低位,美股上週末段反彈,打壓對傳統避險貨幣的需求。此外日本政府已決定提名黑田東彥續任日本央行行長,這顯示日本的超寬鬆貨幣政策將維持下去,打壓了日元並緩和其漲勢。現貨黃金震盪走強近10美元至三個交易日高位交投,隨著全球股市下跌,以及實物黃金市場的複蘇,作為避險資產的黃金仍獲得買盤支撐。不過今日市場經濟數據相對較為平淡,而本週的重點則是周三(2月14日)的美國 CPI和零售銷售數據。

下載APP 閱讀本文更深度報導

★亞洲時段外匯行情回顧:日本超寬鬆預期壓制日元升勢,美元小跌★

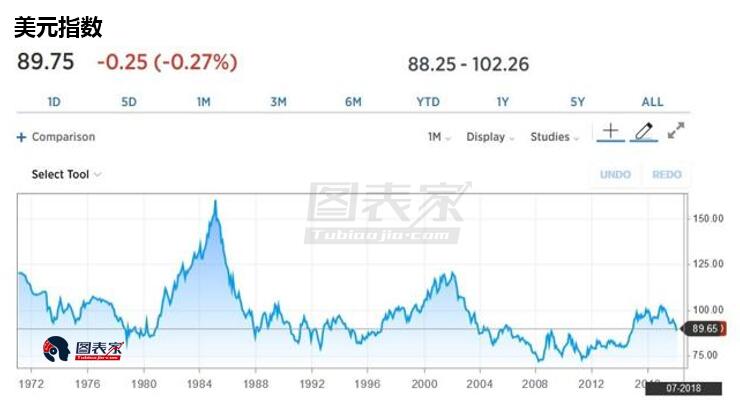

美元指數小跌至90.11一線,上週上漲1.4%。美元指數上週創下近15個月來單週最大漲幅,因一些交易員將美元空頭頭寸平倉,還有一些尋求避險的交易員買入美元、賣出其他回報較高但風險較大的貨幣。

三菱東京日聯銀行駐新加坡分析師Teppei Ino稱,考慮到對通脹的關注,在周三(2月14日)的美國消費者物價指數(CPI)公佈前,投資者可能保持觀望。Ino補充稱,如果美國1月份CPI表現強勁,推動債券收益率再度上升,就可能打壓到股市並刺激日元需求。

美元兌日元小跌至108.67一線,但高於上週五(2月9日)所創9月11日以來低位108.05;美元兌日元上週下跌近1.3%。

在市場受壓時,日元往往會吸引買需,原因是與其他受到經常帳赤字困擾的國家相比,日本的經常帳盈餘對日元構成支持,給該貨幣提供了更多韌性。

一位知情人士周六稱,日本政府已決定提名黑田東彥在當前任期於4月結束後續任日本央行行長。這顯示日本的超寬鬆貨幣政策將維持下去。這則消息被視為可能打壓日元並緩和其漲勢的一個因素。

消息人士稱,安倍政府將於本月稍晚向國會呈交這次提名。

三井住友銀行資深全球市場分析師Satoshi Okagawa稱,黑田東彥獲得續任行長一事,似乎不會令美元兌日元在未來幾天大幅上漲。但一旦市場緩和下來,市場焦點可能會重返貨幣政策差異性,而這可能使得美元兌日元偏向上行。

但Okagawa說,目前日元的走勢或將從美國及全球股市尋求指引,並稱市場將需再幾星期時間才能恢復穩定。

日元上週上漲,因全球股市下跌且波動率上升,此前美國債券收益率因對通脹的擔憂加劇而跳升,從而引發波動率巨震。

歐元兌美元小升至1.23關口附近,上週歐元下跌1.6%,為2016年11月以來最大單週跌幅,因風險偏好降溫和波動率上升促使市場人士削減頭寸。

歐元容易受到此類平倉操作影響,因近期市場震盪前,有關歐洲央行將解除貨幣刺激措施的預期促使投資者紛紛買入歐元。

★原油期貨方面:油價上漲,因股市持穩★

油價週一上漲,市場在大跌之後靠穩,股市在上周震盪交投中挫跌後,目前恢復平靜並站穩腳跟。但美國石油產量增長陰霾則籠罩油市,這令石油輸出國組織(OPEC)及俄羅斯牽頭的減產努力受到破壞。

隨著股市下跌,上周美國原油錄得兩年來最大跌幅。但由於美股上週五反彈,週一亞股看似逐步企穩,分析師稱原油市場可能也獲得支撐。

期貨經紀公司AxiTrader首席市場分析師Greg McKenna表示,美股反彈意味著,油市可能也有一些跟漲。McKenna表示,週一市場淡靜,因為沒有美國的方向指引,亞洲和澳洲交易員可能缺乏行動的激勵因素,指的是美國股市最近的波動走勢。

在耐心等待一年後,許多OPEC的成員國對經濟的複蘇恢復信心,並打算進一步擴大產量。但是這種增產是建立各成員國在減產協議中所規定的配額中進行的。

雖然這些成員國都堅持認為在減產協議的框架下不會釋放這些產能,但他們的聲明可能會是一個危險的信號,這些有過明顯增產言論的國家可能會退出減產協議,從而在油價處於高位的時候獲取更多的收入。

巴克萊分析師表示,目前的價格可能會使得更多的鑽井投入生產,同時原油生產商們也會利用目前的價格優勢來擴大產能。

★股市方面:亞太股市追隨美股小幅反彈,韓國股市收漲近1%★

滬深兩市週一雙雙大漲,創業板指數收創半年來最大漲幅;

上證指數週一漲0.78%,上漲24.28點,報3154.13點;

深證成指周一漲2.91%,上漲290.65點,報10291.88點;

滬深300指數週一漲1.29%,上漲49.45點,報3890.10點;

創業板指數週一漲3.49%,上漲55.58點,報1648.09點。

韓國首爾綜指周一收盤下跌0.9%,報2385.38點。

澳洲股市指標S&P/ASX200指數週一收盤下跌0.25%,報5823.60點。

★貴金屬方面:現貨黃金走強近10美元至三個交易日高位附近★

週一亞市早盤,現貨黃金震盪走強近10美元至三個交易日高位交投,隨著全球股市下跌,以及實物黃金市場的複蘇,作為避險資產的黃金仍獲得買盤支撐。不過今日市場經濟數據相對較為平淡,投資者可繼續關注股市的動態,而本週的重點則是周三(2月14日)的美國CPI和零售銷售數據。

全球股市上週以來大幅下挫,與10年期債券收益率升至四年高位,引發了擔憂通脹將走高的猜測以及美聯儲和其他主要央行將更快採取行動提高利率,這使得作為避險資產的黃金仍獲得買盤支撐,並在周一亞市早盤震盪走強近10美元,一度刷新近三個交易日高位至1326.80美元/盎司,現小幅回落至1324美元一線。

紐約Heraeus metal Management副總裁Miguel Perez-Santalla表示,股市的快速下跌很可能導致一些黃金持有者為了補充股票賬戶的資本金而不得不減持黃金部分的配置。但目前金價仍維持於1300美元之上應該被視為一個積極信號。

三菱東京日聯銀行外匯分析師Minori Uchida說:“鑑於股市最近的風暴,市場參與者或將暫時削減風險資產倉位。如果股市繼續下滑,對避險資產的追捧可能升溫。”

Uchida補充道:“除開爭論股市是否泡沫過大外,有一件事是肯定的:股市的定價是基於長債收益率將保持在低位這一假設。風險資產能否扛住長債收益率上升的打擊,將決定美元的最終走向。”

不過今日市場經濟數據相對較為平淡,投資者可繼續關注股市的動態以及北京時間週三(2月14日)21:30將公佈美國1月CPI數據,德國商業銀行稱,全球股市下跌可能持續數週,美國通脹數據或是本週最大風險。

北京時間15:36,美元指數報90.16/17。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。