作為全球最大的黃金生產國與消費國,中國2017年上半年的黃金產量大幅下滑近10%,這或許是全球產量接近頂峰的另一個跡象。

數據還顯示,今年上半年中國礦山黃金產量錄得全球範圍內的最大跌幅,較2016年同期減少23噸至207噸,降幅23%。

中國黃金產量持續下降的問題恐怕難以改善。據GFMS《世界黃金調查》顯示,中國2017年的黃金供應可能會從2014年的峰值下降14%。

GFMS表示,基於有限的季度產量報告以及年度產量指引,我們預計2017年三季度的礦山黃金產量同比將下滑。隨著產能的進一步減少,中國產量可能加速下行。行業共識指出,中國今年一整年的礦山黃金產量將大幅下降。

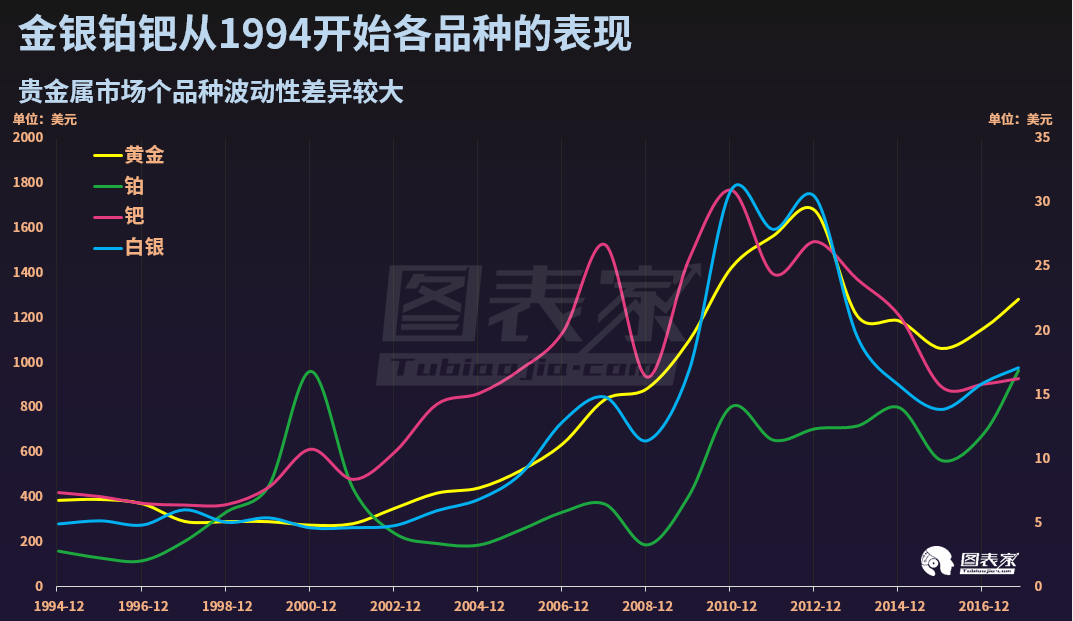

鑑於中國在黃金市場舉足輕重的低位,該國黃金產量的下滑無疑會對全球的供應產生重大影響。2016年,中國共產出453噸黃金,比全球第二大產金國澳大利亞還要多出160噸(56%)。同時,中國也引領著全球的黃金需求,過去五年來連續擊敗印度,問鼎最大黃金消費國的寶座。

以上這些數據或許可以說明,我們正接近黃金產量的頂峰。鑑於中國重度依賴國內的黃金供應,如果出現供應短缺,該國可能被迫從國外進口更多黃金。這會給全球供應帶來壓力,並可能推升金價。

在今年年初,中國是近年來唯一產量增加的主要黃金開採國,但現在該國也一同見證了產量的下降。

中國黃金供應走低的主要原因不是由於需求或是價格下降,而是因為政府正在加大力度打擊污染,並加強對環境保護的關注。其結果是,中國有色金屬冶煉廠的產量下降了30%(或14噸),與此同時“礦產黃金”下降了2%至65噸。

實際上,供應下降並非中國獨有的問題,而是所有黃金生產國都存在的普遍問題。今年年初,GFMS就曾指出,今年第一季度全球礦山黃金供應總量達到756噸,比2016年同期減少1噸。其中供應跌幅最大的地區是南非和亞洲,中國、蒙古和秘魯共下跌4%。同時,由於澳大利亞天氣條件惡劣,大洋洲的產量也出現了部分下降。

而南非作為監測全球黃金供應的關鍵,其產量下降了80%。該國曾是世界最大的黃金生產國,佔全球開採黃金總量的40%以上,這也預示著黃金短缺和供應峰值的到來。

本季度的早些時候,世界黃金協會主席Randall Oliphant曾表達了對供應不足的擔憂。他說,“由於黃金需求增加且供應減少,當前世界一年的黃金產量已經達到了生產極限。”

他並補充道,“儘管短期內不會出現異樣,但如何生產足夠的黃金來滿足所有這些需求,這是個很大的問題。”

如果回顧一下70年代、80年代和90年代,在過去的幾十年裡,整個行業至少會發現一個藏有5000萬盎司以上的金礦床,至少10個3000萬盎司的金礦床,還有無數的500-1000萬盎司的金礦床。但在過去的15年中,5000萬盎司和3000萬盎司的金礦床一個都沒有發現,只有很少量的1500萬盎司的金礦床。

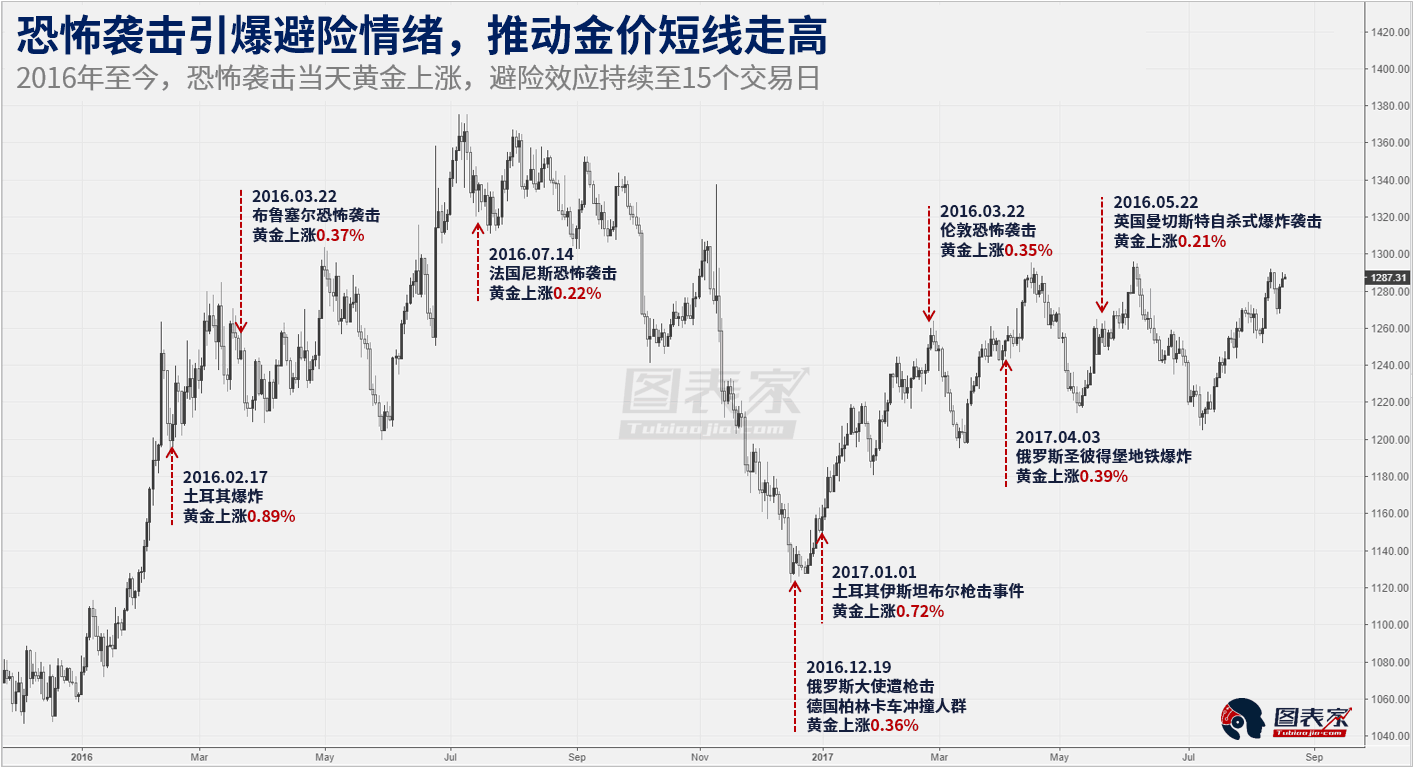

與此同時,黃金需求卻沒有減弱的跡象。隨著世界各地的不確定性增加,對實物黃金的需求也在增加。正是因為這些不確定因素,Oliphant認為現在並沒有足夠的黃金來需求。他指出,“政治和經濟體系的風險,加上來自印度和中國的強勁需求,是增加黃金需求和提高價格的關鍵驅動力。”

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。