黃金作為人類千百年來一直流通的貨幣,其同時具備的金融屬性,貨幣屬性和商品屬性導致其走勢非常難以判斷。 若以商品基礎的供需關係來看,

黃金的需求端又受到各種突發事件,情況和投資者情緒的影響變得極難預測。

若以貨幣屬性來看,黃金本身不具備任何利息收益,有悖於傳統貨幣的定義。

若以金融屬性來看,黃金同時兼具的避險,抗通脹和較強波動(相對於G10主流貨幣)帶來的投機性就讓黃金變得更加複雜。

由於黃金擁有如此復雜的屬性,徹底的分析各方面從而預測價格已經變得不可能。但是,我們可以通過某些對黃金價格造成極大影響的因素下手,從長期/短期內識圖摸清黃金價格走勢的基本脈絡。

短期——突發事件

短期內的黃金價格波動基本上可以考慮是由於投機/金融行為引起的(無論是供需基本面的變化還是貨幣政策的變化都是長期的影響,短期效應不明顯)。

可能引起黃金市場投資者行為劇烈變化的主要因素有2個:

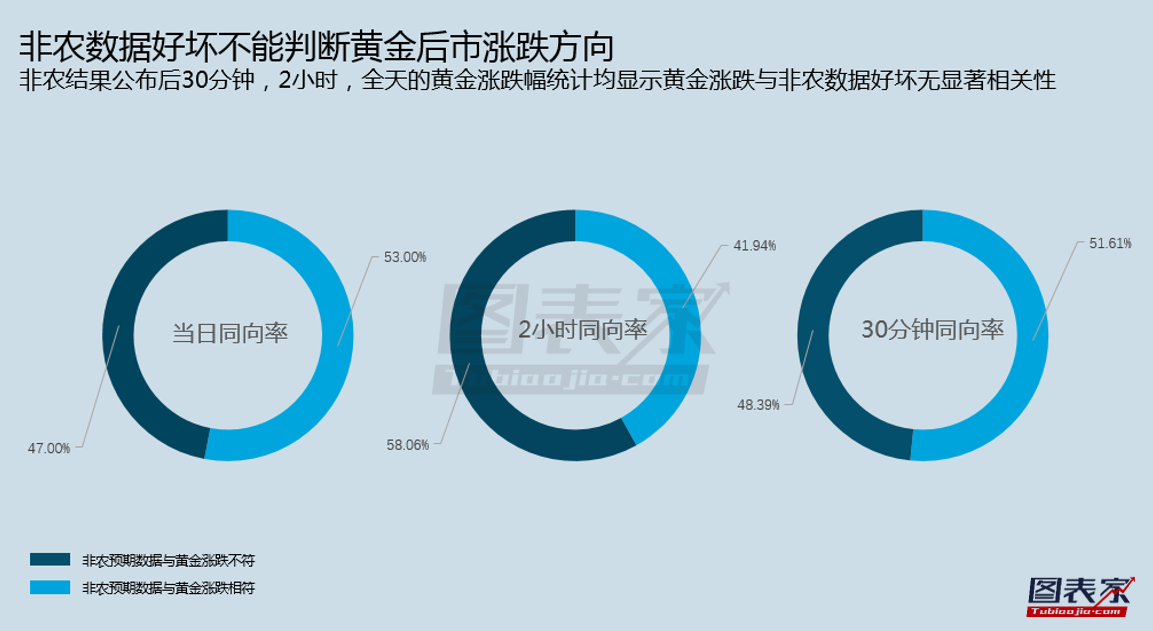

首先是短期經濟數據或者利率決議的影響。

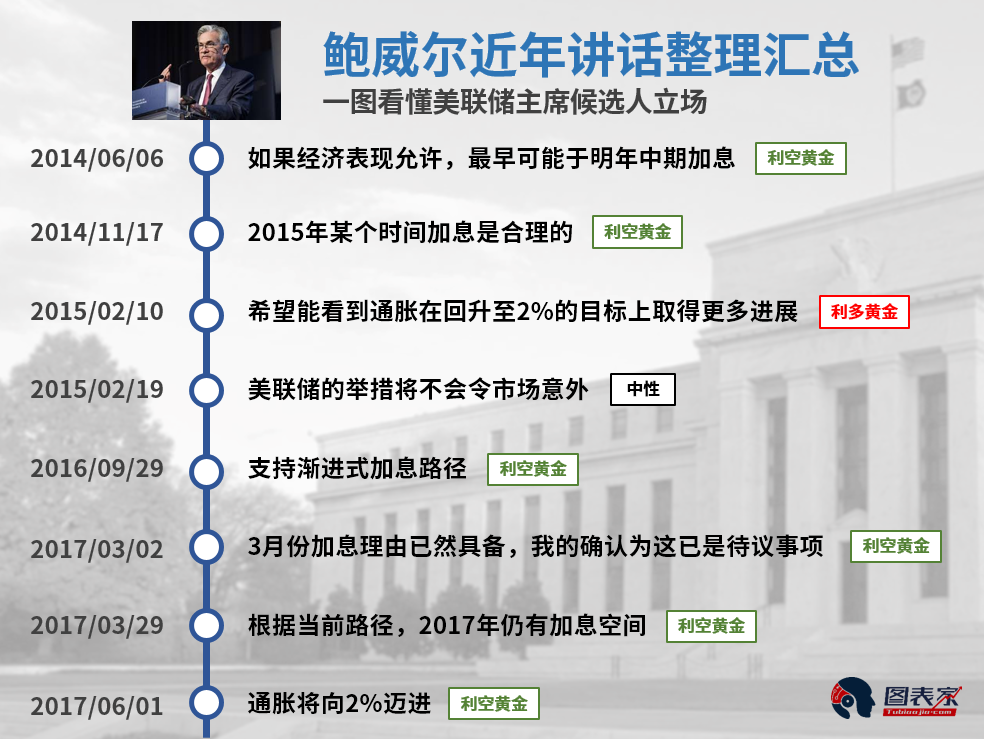

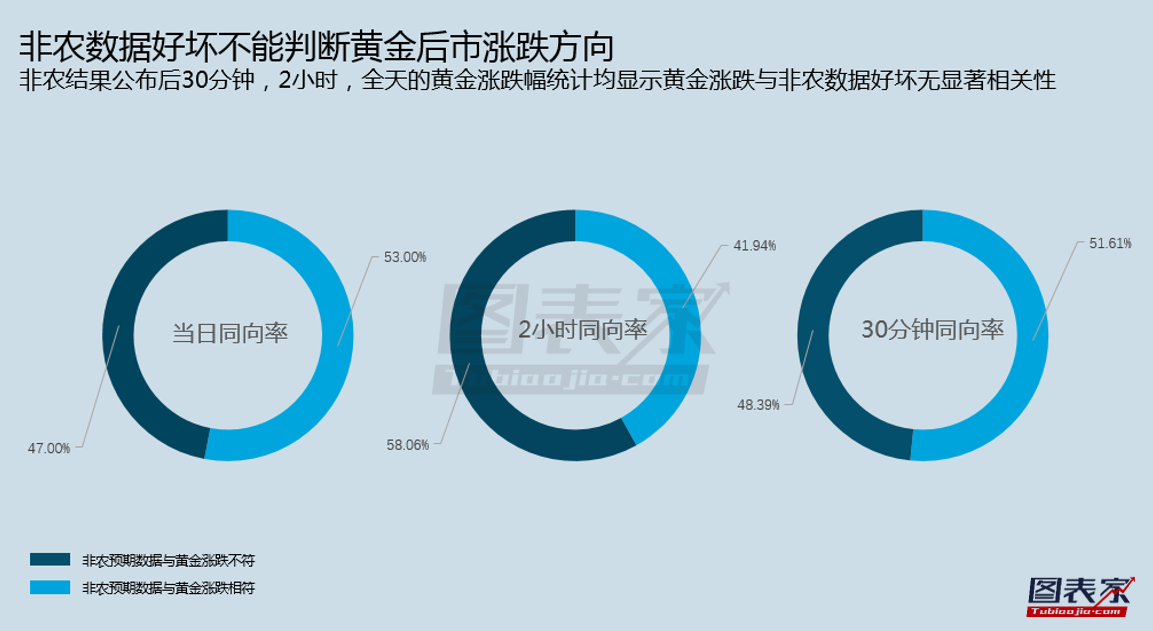

首先是短期經濟數據或者利率決議的影響。 這一點圖表家在此前的文章中已經進行過多次研究,雖然經濟數據或者利率變化在長期內可能會造成影響,但短期來看,價格波動的影響是非常難以預測的。因此,經濟數據發布的事件型交易不適合大部分普通投資者。

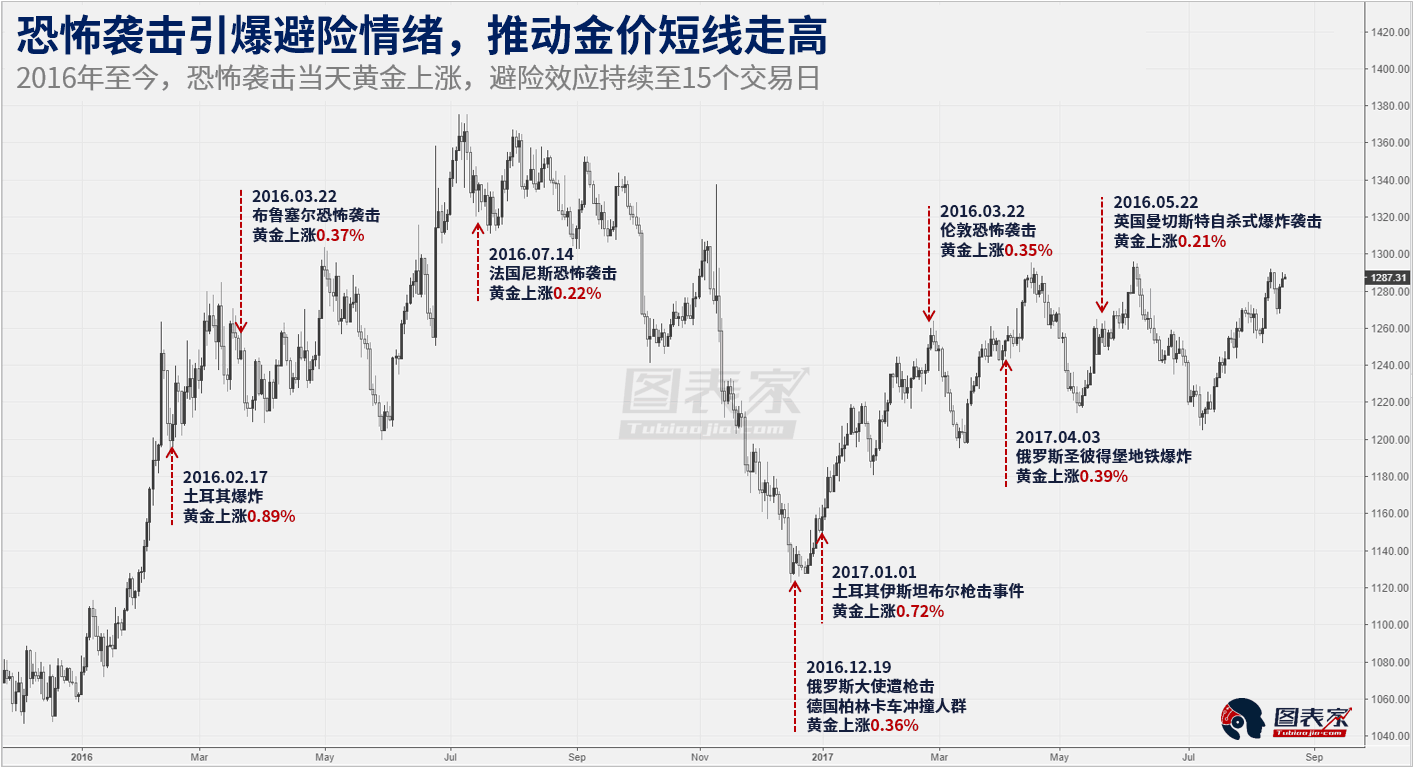

其次就是突發事件的影響,突發事件通常指黑天鵝的小概率事件亦或者是地緣政治劇烈變化和戰爭的情況。

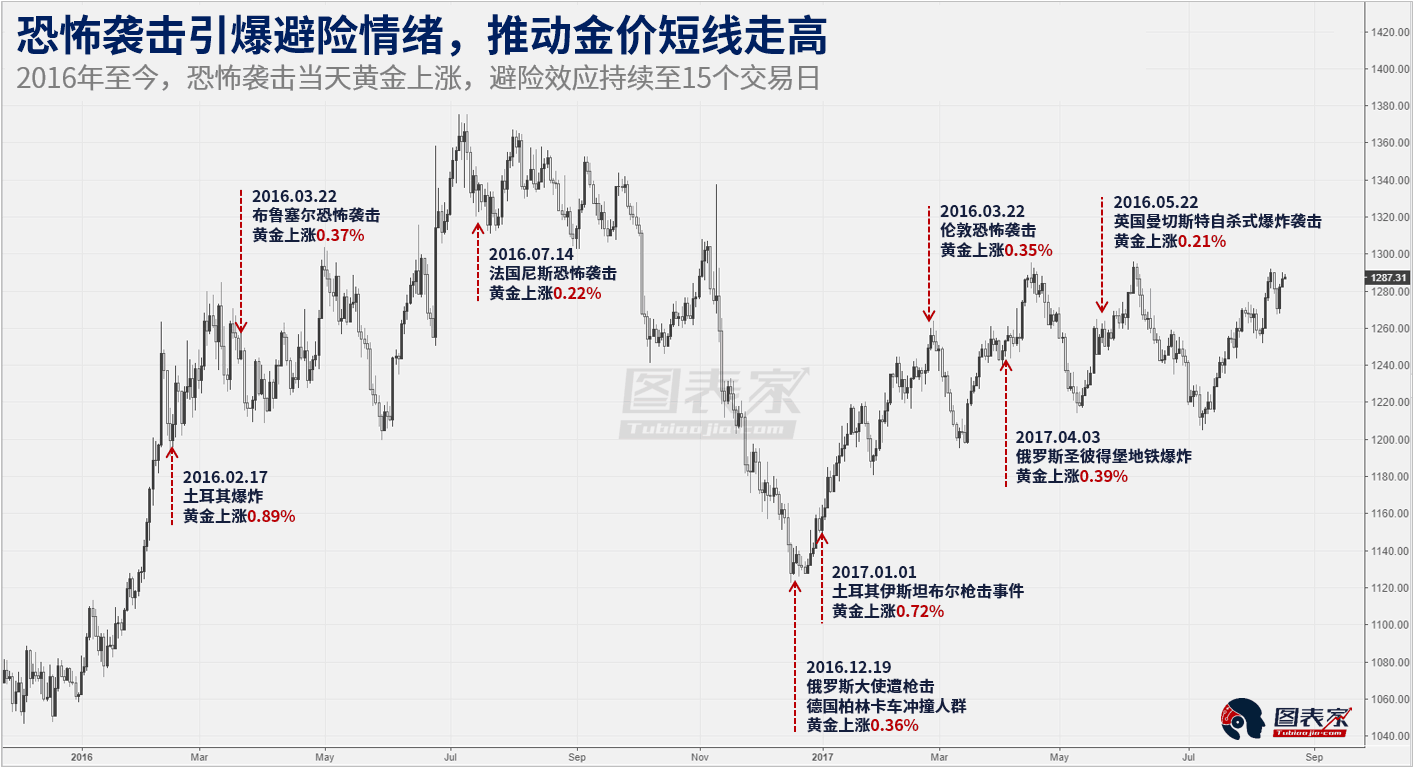

其次就是突發事件的影響,突發事件通常指黑天鵝的小概率事件亦或者是地緣政治劇烈變化和戰爭的情況。 在此前的文章中,這一點DATA TALKS也做過統計,結果顯示:

按照以往的規律來看,突發事件導致的市場避險情緒的消散通常需要一段時間,在突發事件發生後短期內做多黃金是一個不錯的選擇,而且此類策略的優點在於不需要預測事件(比如賭數據好壞),投資者需要做多是判斷突發事件的嚴重程度和可能持續發酵的時間。

利用這種策略在大型黑天鵝事件發生後做多黃金,獲利的可能性是極大的。以英國退歐為例,投資者非常容易判斷出這個事件產生的影響極大,在退歐短期做多黃金可以獲得不錯的收益。

長期——美元指數

長期——美元指數 美元指數與

黃金在長期呈現負相關性這件事情已經在圖表家的文章中多次予以數據的證明。不過,這種負相關性的結論很難直接提供交易機會:與

黃金一樣,想要判斷美元指數的長期走勢也是一個非常大的挑戰。

若單純的以美國 GDP走勢來看,美元指數和美國GDP呈現的相關性不高。這很容易理解,由於科技的發展等因素,美國的GDP總體上長期處於增長的態勢,但是美元指數受到其他G10國家甚至新興市場貨幣的影響,指數不可能永遠維持上漲態勢。相反,由於其他國家的迅猛發展,美國對全球經濟的影響正在相應減弱,作為其實力體現貨幣自然也不可能維持長期增長。

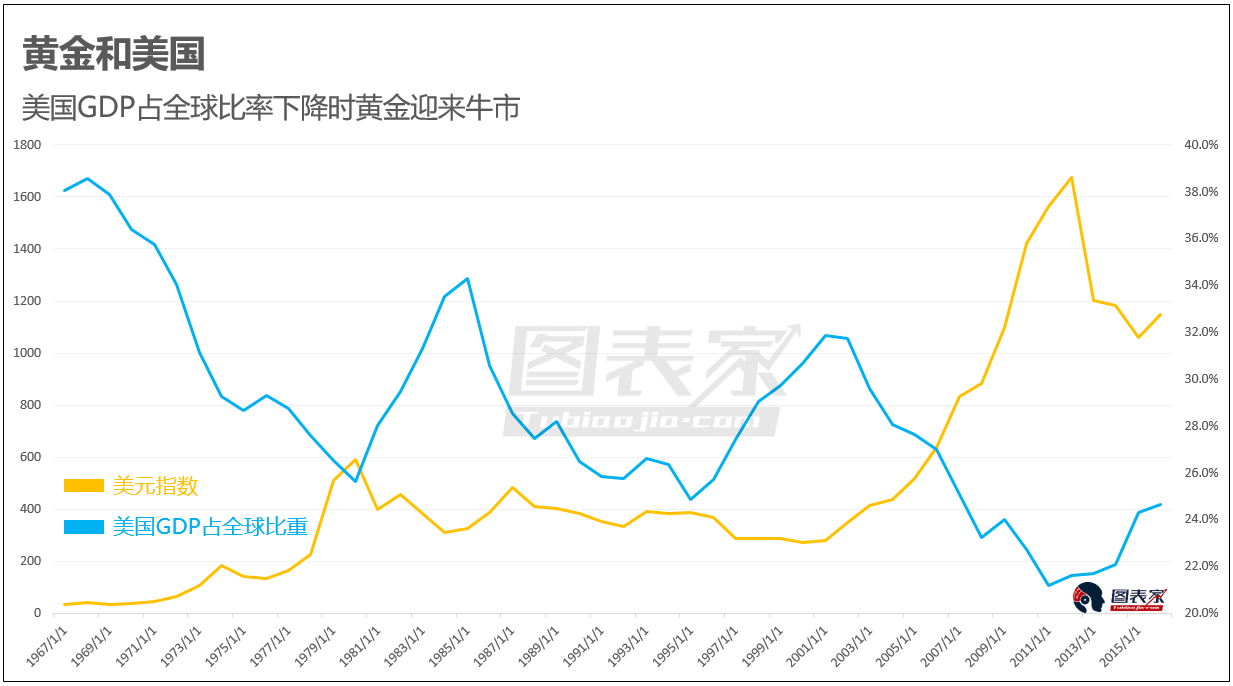

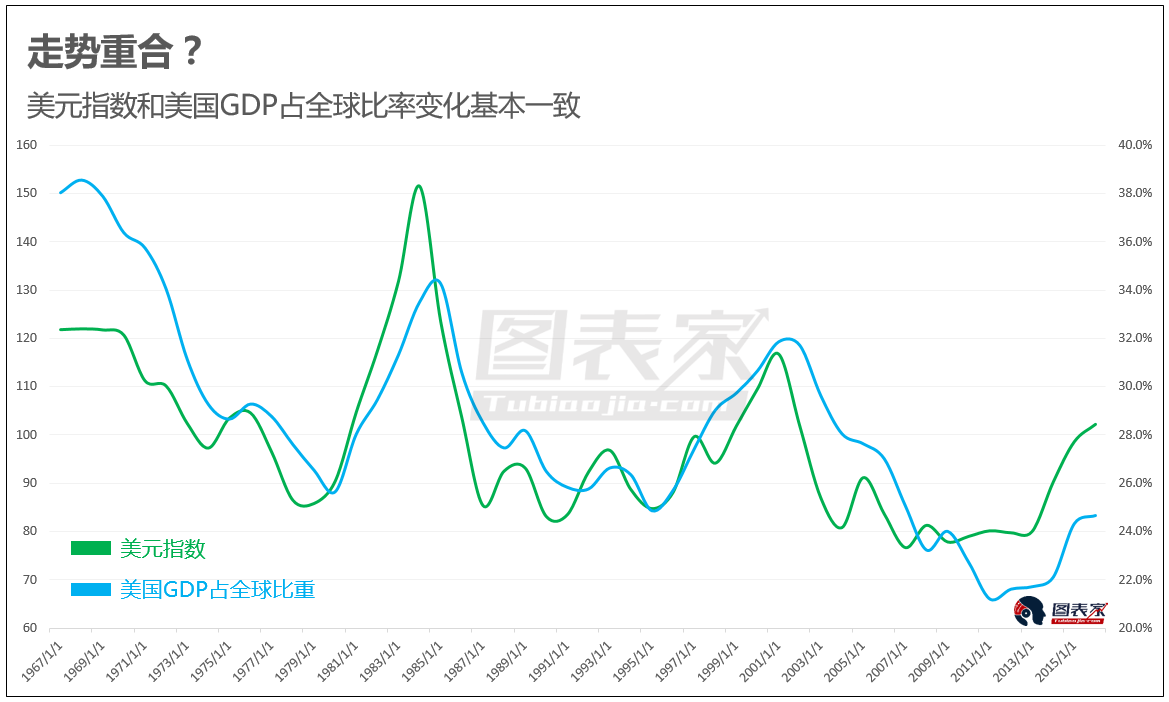

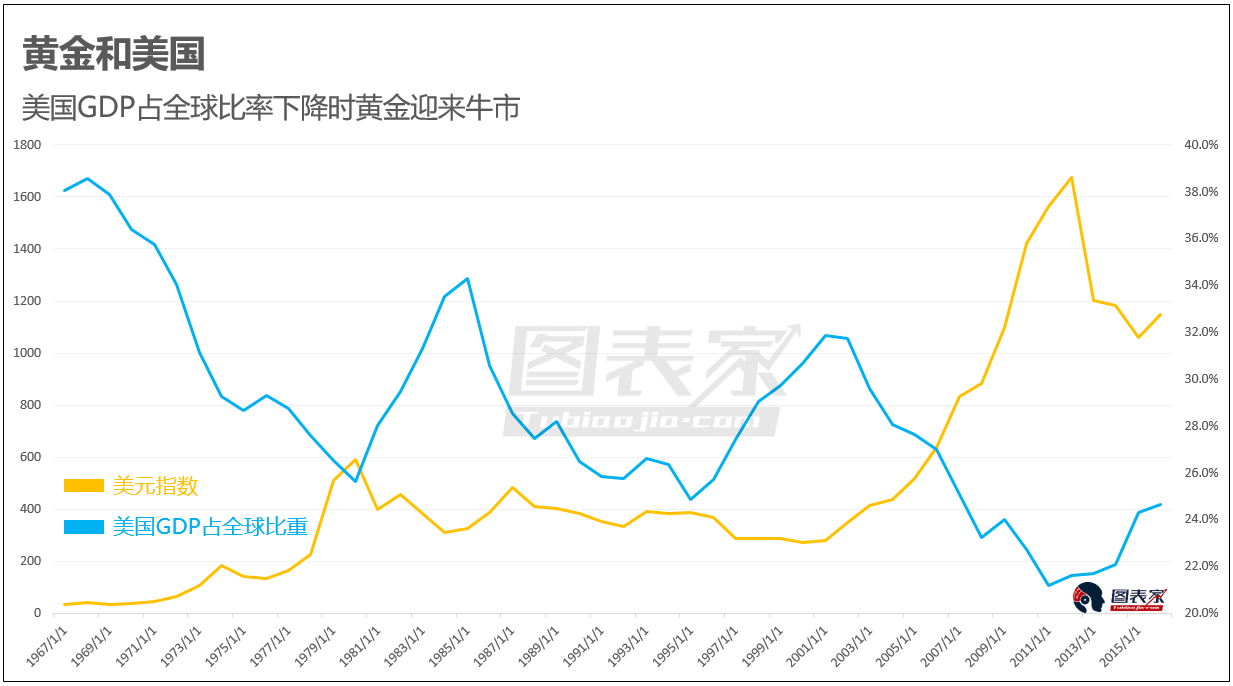

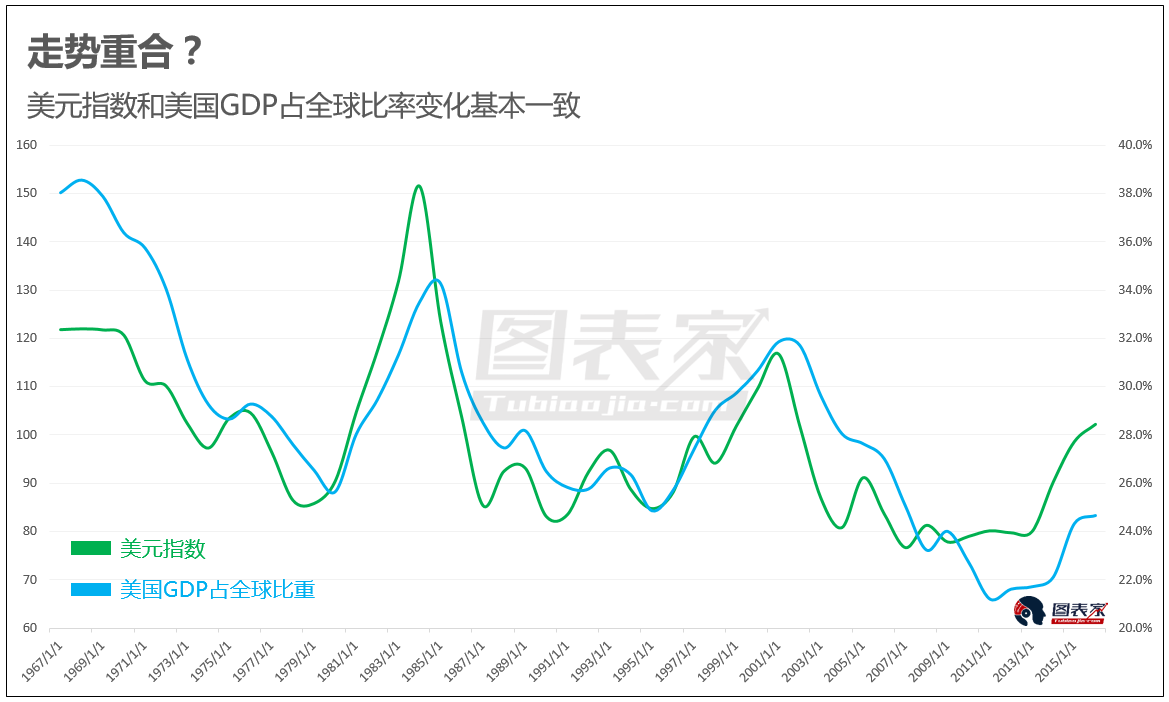

依照這種思路,DATA TALKS把美國GDP兌全世界的GDP的佔比和黃金,美元指數進行對比,發現兩兩之間的相關性顯著提升。

從圖中可以看到,在1984-1997期間,美國國力衰退,其GDP佔全世界比重迅速下降,由此帶來的結果是美元指數持續走低。相應的,與美元指數呈現負相關性的

黃金價格快速上漲;在1997-2002年期間,美國GDP佔比開始上升,美元指數走強,

黃金走弱。隨後,2002-2011年期間,美國GDP佔比又再次下降,美元走弱,

黃金走強;最後,2011年至今,美國GDP佔比又開始上升,美元指數走強,

黃金則出現了11年開始的大熊市。

依照這種相關性來看,預測美元指數從而預測

黃金市場走勢的邏輯就變成:

美國的GDP增長(注意是增長不是總量)能否繼續領先於全球增長?

至從目前來看,中國、印度、巴西等新興國家增長已經遠超於美國。

依照這種邏輯,美國的GDP佔比可能在未來再次下滑,屆時黃金將迎來長期做多機會。

綜合來看,圖表家認為黃金短線操作的機會點在於利用黃金的避險數據在短期進行事件交易,即在重大風險事件發生後短期內做多黃金;長期來看,美國和全球經濟增長速度的快慢是黃金價格變化的核心邏輯,按照當前的形式來觀察,目前可能是較佳的長期做多黃金的時間點。