作為全球金融市場的主流穩健投資標的,黃金和美國國債相比哪一個資產的投資前景更好呢?對沖基金Horseman資本公司基金經理Russell Clark認為,整體來看,黃金的投資前景比美國國債更好,但是這個結論並不意味著目前投資者就應當買入黃金,而是在類似的市場環境中歷史數據表明黃金的收益表現會超越美國國債。

早在2012年12月的時候,對沖基金經理在分析當時的全球金融市場環境後,指出黃金市場很可能即將進入熊市。在這份研究報告中,這位基金經理指出,從較長周期來看,國際黃金的走勢在很大程度上追隨亞洲貨幣兌美元匯率的走勢,其中印度盧比兌美元匯率的走勢與黃金價格走勢之間存在的相關性非常高。此後,2014年1月時,基金經理Russell Clark又推薦投資者買入長期限的美國國債資產。

在這兩份研究報告中,這位對沖基金的基金經理指出了一個重要的市場走勢規律,那就是在亞洲各個貨幣兌美元匯率走弱的市場環境中,全球範圍內各大經濟體的整體通脹率將會下降,這對於債券市場而言是一個利好消息。

不過,亞洲各國的貨幣匯率走勢並不完全相同,因此這位基金經理在分析時使用摩根大通銀行設立的亞洲貨幣兌美元匯率指數ADXY來研究亞洲各國貨幣匯率的整體走勢情況。如果我們將亞洲貨幣兌美元匯率指數與黃金價格除以長期限美國國債指數基金(美股代碼:TLT)價格比例這兩個變量進行對比,很容易可以看出這兩個指標在過去十幾年中的走勢存在較強的相關性。這種跨金融市場的多資產走勢之間存在的正相關性具有較強的經濟學原理作為支撐。

但是近期,黃金資產的投資收益開始跑贏長期限美國國債指數基金的收益,但是目前亞洲貨幣兌美元匯率指數比去年同期水平有所下降,顯示這兩個指標短期內出現背離走勢。這種市場走勢差異又該如何解釋呢?

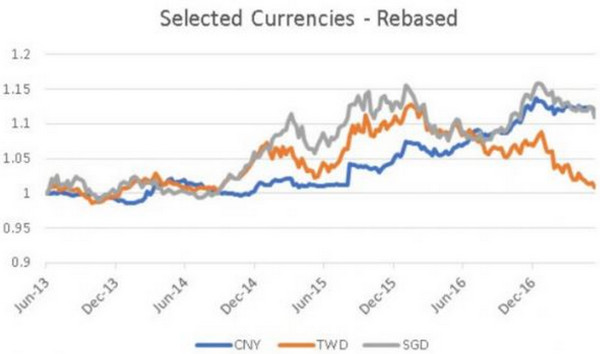

基金經理認為,這種背離現像是由於亞洲貨幣兌美元匯率指數中一些成分貨幣的金融屬性比較特殊。根據2012年12月31日亞洲貨幣兌美元匯率指數ADXY的計算方法來看,當時這個指數中離岸人民幣和港元兌美元匯率佔了47%的比重。但是,離岸人民幣和港元的匯率受央行政策影響程度較高,其中離岸人民幣的匯率是軟性掛鉤於美元匯率,同時港幣是按照固定匯率掛鉤美元的。相比之下,亞洲貨幣兌美元匯率指數中其他成分貨幣的匯率走勢更為自由浮動,這些貨幣兌美元的匯率走勢更能反映全球金融市場投資格局的轉變。

因此,基金經理Russell Clark提出了一種調整後的亞洲貨幣兌美元匯率指數,調整後的指數中剔除了離岸人民幣與港幣兌美元匯率。如果將調整後的亞洲貨幣兌美元匯率指數與黃金價格除以長期限美國國債指數基金價格比例這兩個變量的走勢進行對比,之前發現的正相關關係仍然存在。

另一個可能導致長期限美國國債價格大幅下跌的因素是境外機構集體開始拋售美國國債資產,帶動美國國債市場進入熊市。過去十年中,美國機構國際市場資產投資淨頭寸規模也出現大幅下滑。

其中,一個導緻美國機構國際市場資產投資淨頭寸規模大幅下滑的因素是,境外機構持有美國國債資產的頭寸規模在過去十年內快速上升。

從這些投資淨額的歷史數據來看,美元匯率指數的長期牛市很可能已經結束,因此美元計價的黃金資產很可能出現較好的投資收益。同時,長期限美國國債資產未來的投資收益很可能低於大部分投資者的預期水平。這種預測似乎陷入一個悖論,因為按照大部分市場人士的投資邏輯,美國國債下跌會拉動債券收益率上升,這將利多美元匯率並利空黃金價格。

這位基金經理認為,由於大量國際機構投資者湧入美國國債市場,美國債券收益率長期被人為壓低。由於歐洲和日本央行長期推行負利率政策,因此追求收益率的歐洲和日本地區投資者被迫大量買入美國國債資產,同時中國的機構投資者也為了應對人民幣貶值風險而大筆買入美國國債資產。

特朗普政府一直以來希望能夠找削減美國雙邊貿易逆差的有效政策,因此美國的決策者很可能希望美元匯率貶值。考慮到目前美國機構國際市場資產投資頭寸規模存在大規模負差,同時許多境外機構開始減持美國國債資產,這種效應或許會導緻美元和美國國債雙雙下跌。因此,未來一段時間內單邊做多美元或者做空美國國債收益率的市場策略都會面臨較高的投資風險。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。