2018年8月5日威爾鑫投資諮詢研究中心首席分析師 楊易君

道之不存,術將焉附

在金融市場浸潤十年以上,或有感:無道之術皆空談! 術無道之根基,即便偶得東風,煞爽愜意,目空一陣子,終竹籃打水一場空。 是以,術無道不存,道無術難行,道術相濟,方能滋潤運行長久。

當前A股,術之層面,無外乎估值與技術,且看似皆已顯抄底信號良機,各方輿論、券商賣辦,無不頌當前A股估值低廉,外資削尖腦袋抄底買套。 然道之層面,異常太多:人民幣為何無休止貶值? 代表國家隊的所謂價值A50,為何瘋狂出逃? 貿易戰背後根基與最終目的是什麼? 特朗普真如我們各方媒體批判的損人不利己那樣愚蠢? 道之不清,或對此無大致清晰思路,縱有倚天屠龍之術,終難免苦惱困頓于作繭自縛中。

今觀金銀市場,純技術已被打得落花流水,且看似于美元強勢風暴之中,有讀秒再下地獄之嫌。 然未必不是我們思維在慣性軌道中,固化跟風運行之故。

鄙之拙見,A股參與及持有邏輯不對,抄底也僅流于純術層面。 金銀市場,看似美元強勢勁風呼嘯,然未必還有多大下行空間。 至少階段如此,中期待查!

當然,所謂宏觀之道,沒有基礎、有效之術,沒有對金融市場分析的系統工具與框架,僅憑主觀洞見,見有效格局亦難。

但願威爾鑫能成為你的朋友,相信長期持續關注威爾鑫的朋友,無論股市、外匯、黃金市場,都在格局認知層面得到了深化。

當前A股術難行,長線抄底需謹慎

週末看了些新聞,無外乎人民日報對股市大跌後的安撫,對反復出現的貿易戰紳士般的「駡街」,罵特朗普腦袋進水,損人不利己,應理性克制。 還有所謂的券商大咖鼓勵可以抄底A股了;有評論認為目前A股市盈率不到16倍了,中國經濟前景看好,抄底機會大好,外資加速在佈局A股;有12億外資大撤退茅臺(600519, 股吧)……

如何理解中美如火如荼的貿易戰,這背後的原因與之後的大體走向如何? 挑起全球貿易戰的美國,到底想達到什麼目的? 大體想通了這背後的邏輯,就不難理解近月A股為何還要背離國際股市大幅下跌,為何人民幣貶值如此淩厲,為何我要離開A股市場。 如何理解貿易戰背後的深意與走向呢? 請投資者回看筆者6月25日文章《特朗普全球貿易戰的大巧若拙》,請添加微信公眾號查看歷史文章。 此文在新浪博客發佈時,被自動攔截了,微博尚能發佈。 如果理解與消化了這篇文章,對近期股市、黃金、美元、人民幣走向的邏輯,你就完全理解了。 且對未來走勢,也會有大致預期。 沒有對基本面邏輯的大致正確解讀,純玩技術,最終都難免困頓于作繭自縛。 無道之術,安能存焉!

可以抄底A股了嗎? 若在貿易戰前,我也傾向當前這樣的市場格局會是抄底良機,那是因為尚無系統風險之慮,純粹關注市場的總體估值,以及國際股市運行大環境即可。 上一篇有關A股市場的文章,尚要追溯到2月10日,當時A股正經歷了兩周超過10%的大幅下跌,筆者發文《看好春節後的A股行情》,此後三周,股市大幅回升,大體回收此前失地。 這次大幅下跌,是全球系統性的,是美股去泡沫引發的。 中美經濟指標都不難看,且通脹良性緩步回升,故我判斷2018年美國股市是一個大震盪年份。 也傾向A股是個震盪年份,且明顯落後于國際股市,故大幅下跌後,我都建議抄底。

然在這次反彈後,有些新苗頭引發了我的深思:中美貿易戰開始了。 最關鍵的信號是,美股越走越穩,A股走勢本就「大幅」落後,不僅不跟隨美股走穩,反而越走越弱。 再進一步梳理代表國家隊深度潛伏的A50這幾年走勢,對A股的憂慮便越來越強了,於是果斷清倉不玩了,玩方向更為清晰的黃金市場去。

拋開基本面因素,對A股進行系統性估值,市盈率量度是個重要工具,但很多中小投資者及一般機構,難有工具對市盈率進行系統梳理,並進一步認知理解。 今證券日報發文評論:當前A股市盈率不足16倍,完全符合底部時期特徵。 並輔以對中國經濟看好,外資增倉A股動力十足之說法。 我在此簡單談談自己看法,首先,就最新A股市盈率估值系統來看,我很少看整個A股的市盈率估值,更極少看上海A股的市盈率估值,重點看代表民營經濟的深圳A股。 民營經濟在中國經濟中的比重逐漸加大,是中國經濟走向的必然趨勢。 筆者系統顯示,整個A股最新平均市盈率是16.23倍:

但對比回顧整個A股市盈率變化歷史,可以發現從2008年之後,因大量超級大盤股上市與擴容,整個A股市盈率變化就已嚴重失真,尤其上海市盈率。 但觀深圳市盈率變化歷史,則能客觀反映整個市場估值走勢。 就2015年頂點而言,若僅看A股市盈率,尤其僅看上海市場市盈率,尚不到2008年1月市場頂部市盈率的一半,可以認為股市仍具上行動力。 但如果看整個深圳市場市盈率,就能明顯感到風險十足了,當時最高市盈率與99/00年最高市盈率完全一樣,也基本比肩了2008年1月的最高市盈率。 但無論整個A股市盈率,還是深圳A股市場市盈率,都相對於2012/13年市盈率低點,還有約20%多的下行空間。 相對於2008年底的最低市盈率,深圳市場無疑更具參考價值,還有過40%的下行空間。

當然,這20%-40%多的市盈率下行空間,可以有,也可以沒有。 有就是風險,沒有就是機會,看個人對整個系統風險或機會的認知把握而定。 這需要我們對各板塊市盈率變化,以及整個金融市場的「異象」有更深的認識,如圖所示:

指標A是筆者設計的一個中國十年期國債與A股市場之間的關聯關係指標。 整個金融市場,多少都有資金聯動關係。 此指標與A股大體存在反向波動關係。 但看一季度,指標明顯領先于股指率先發出突破(或破位)信號,率先突破了2016年的頸線,這多少算是一個對股市的警示信號。 當然,還需我們從其它金融市場去發現更多跡象。 b、c、d、e分別是深A、深主機板、上證A50、創業板的平均市盈率變化歷史。 要說當前市場機會,與其拿A股整個市盈率已經很低作說詞,還不如拿深主機板市盈率作說詞,當前深主機板市盈率已經處於2012年以來的最低位置了,機會實在太好辣。 深圳主機板都是些什麼企業呢,咋這麼慘? 多是一些集體、地方國有企業股份制改造而成的。 很多需要淘汰升級轉型的行業企業。 這些企業與有「黃馬褂」血統的上證A50,命運完全不相同。

如果以上證A50的市盈率來衡量整個A股市場的系統性機會,也即上證A50市盈率從當前的10.96下跌至2013年的5.73,還可以下跌48%。 假設超級大盤陣營的上證A50真TM這麼倒楣,那麼整個A股再下行40%都算是輕的。 這瘋話說得該挨駡,也不愛國。 其實,我非常愛國。

但梳理從2015年股災之後至今的股市運行邏輯,你會發現愛有多深,就會傷有多深! 2015年股災爆發後,為防止金融危機蔓延至經濟領域,很多國家隊資金入場救市,重兵出擊上證A50。 2016-2017的股市反彈,從市場市盈率變化可以看出,那不過是上證A50等國家隊重兵囤積的板塊在反彈。 甚至在今年2月初,上證A50最高市盈率超過了2015年股災時的最高值,哪怕僅是「一日游」。

你不得不感歎,「國家隊」才是真的會「炒股」。 救市資金全身而退,哪管百姓「瓦上霜」啊! 尤其創業板,2015年後,就是一副江河日下的「國畫」。

當然,我們需要為國家隊炒股找一塊「遮羞布」,那就是中國股市風格真正輪換了,真正崇尚價值投資了。 即如此,我真希望上證A50挺住啊,千萬不要帶頭打壓中國股市。 然實際情況多少讓人失望,下面是美國道鐘斯指數、深圳成指、上證A50對比走勢圖:

圖中A區,伴隨美國股市的大幅上行,上證A50緊跟美股節奏,但深圳A股市場步履蹣跚。 此後美股大幅下跌完全在筆者預期中,筆者在2月4日即發表了風險提示《若美股中期見頂A股會怎樣》。 2018年2月4日的上證A50正處於頂部,尚未開啟下跌模式,筆者及時進行了「階段」風險提醒,認為A股極可能跟隨美股出現階段大幅調整,但對A股的中長期並不悲觀。 真正讓我對中國A股市場沒了信心的是在B區。 2018年的股市會是震盪的一年,美股雖泡沫極其嚴重,但不會出現大頂,這是我當時的基本判斷。 並認為A股市場不會差,甚至應該相對於美股出現「補漲」。 但B區開始,中美貿易戰全面開打,人民幣拉開了大幅貶值的步伐,B區美股逐波企穩走高,A股逐波走低。 這明顯是有啥「原因不明」的系統風險運行特徵啊。

在整個市場面臨新的內外「系統風險」時,基於經濟平穩運行時的系統估值方法會失效的,玩技術也更會失效。 我只能先退出宣告不玩了。 並于6月發表了一篇被新浪博客遮罩的文章《

特朗普全球貿易戰的大巧若拙》,文章表達的核心觀點是:特朗普反復無常地極盡「挑逗」中國,甚至挑逗全球打貿易戰,並非對美國沒有傷害。 但當前美國經濟結構最健康,它傷得起。 美國經濟與股市都處在「過熱」邊沿,它們需要「降溫」至良性區域。 故貿易前戰也好,甚至不排除後期的經濟、金融主戰,美國傷得起。 但看中國嚴重依賴的房地產驅動經濟模式,歐洲尚未穩固的經濟運行節奏,若再遭遇經濟金融戰,歐洲與中國都「傷不起」。

當前人民幣匯率大幅貶值,A股大幅調整,這明顯是對上述系統風險的反應。 只是我沒想到反應會如此強烈,同時也說明我們的市場很「脆弱」。 試想,2019年真出現經濟、金融戰,美國股市必然還會出現大幅調整,在貿易前戰中即反應如此強烈的A股,正戰中不會再有進一步反應了嗎?

「有人」或許告訴過我,現在的A股真正崇尚價值投資了! 這好像是國家隊炒股那塊「遮羞布」。 看看今年前後至今,深圳成指與上證A50的最大對比跌幅,深成指最大跌幅為26.57%,恐龍級別的大藍籌上證A50最大跌幅為27.19%。 你只聽到了要「價值投資」,你哪隻眼睛看見了國家隊希望比你跑得更慢!

今再聞A股市盈率已破16倍,外資開始大肆抄底A股了。 你信嗎? 外資大肆介入抄底了,咋人民幣匯率會貶值那麼快呢? 我們極其準確地判斷出了美元的中期轉強,但在5月下旬以後,美元並未進一步升值的大背景下,人民幣匯率的大幅貶值可謂極其「異常」:

外資跑步抄底A股的謬論,在人民幣大幅貶值這面鏡子之下,無處隱遁。 為何人民幣會大幅貶值,尤其在無美元明顯刺激的背景下大幅貶值呢? 理論上應該是外資對持有的人民幣資產開始出現不信任了。 如果我是實力強勁的外資,持有大量中國房地產,我也會這麼幹。 故今還有一則消息:有12億外資大撤退茅臺……,對此,我選擇可以相信。 一輪股市的徹底調整,必須是龍頭也會被拉下「神壇」。 再看目前還算高高在上的A50市盈率,美股可能隨時再次進入區間運行中消化泡沫的下跌階段拖累。 以及基於後續可能出現的經濟、金融戰憂慮,我認為在長線抄底A股上,還需要多些謹慎。 對於智慧之眼,每一次金融危機,又是一次極其難得的機會。

長期美元應看漲,階段不確定

就超過一年的長期走勢而言,筆者認為尚難給出美元見頂判斷,甚至認為美元繼續大幅創新高,才符合美國經濟金融基本面,才符合美國利益至上的邏輯。 但是,這並不意味著美元宏觀上漲趨勢會類似2014下半年的單邊行情,也許會曲折一些。 就美元指數運行的邏輯而言,它應該還擔負著去引爆經濟、金融戰的功能,這理應是特朗普期盼的,儘管他口說美聯儲不該如此升息,你能猜准特朗普語言的真實含義嗎。

從這幅美元指數周K線圖表來看,美元指數在96點附近壓力極強,這也是我們早在幾個月前即準確預判的——美元第一波會衝擊96點附近後遇強壓,然後「再說」。 就操作層面而言,說得太遠太宏觀,操作意義未必很大。 當前美元指數周線KD指標已處於極其明顯的「超買」階段,儘管這種超買不排除類似于2014下半年,有反復鈍化可能。 此外,120周均線,以及103.82-88.25宏觀調整波段的二分位,皆共振反壓于96點附近。 說明美元在96點附近的技術壓力,或難一氣呵成地向上突破,調調也許更健康!

就金銀市場本身所處的資金分佈環境、技術量化而言,只要美元不繼續大幅上漲,金銀價格就可能階段見底。 如果美元出現技術性大幅回檔,金銀價格的反彈或回升幅度會更大一些。 而即便美元在96點附近或下方強勢整理,金銀價格依然可能出現「否極泰來」,做空動能充分釋放後的反彈。

就情感而言,我希望美元見頂96點後即再度轉熊,這對中國經濟與市場都有好處。 然情感歸情感,理性梳理現實邏輯才是投資決勝的王道。 如果美元就此96點附近見大頂,這意味著美國極其繁榮的經濟可能走向過熱,階段企穩並高估的美國股市可能進一步走高……,金銀市場也可能啟動一輪大漲行情。 然對於這種判斷,我自己感覺很彆扭!

階段而言,如對沖基金在美元外匯期貨市場中的資金淨能量分佈,美元綜合技術指標,對沖基金在外匯期貨市場中的行為量化圖示:

當對沖基金做空美元的實質淨能量,創下新的歷史紀錄後,我們準確判斷了美元的中期見底,並大肆做空了黃金。 國際市場會員客戶獲利頗豐,國內市場客戶的空頭獲利被人民幣匯率貶值對沖了不少。 但看最新情況,對沖基金在美元外匯期貨市場中的持倉淨能量,只能算是回到了多空平衡狀態,尚未真正大舉做多。 綜合技術面也處於中位水準。 但基金行為顯示,對沖基金有做多美元的強勁欲望,情緒已進入「沸點區」。 階段銀價有見底可能

筆者將國際現貨白銀價格,相對於美國M2貨幣釋放量進行除權後,得到一組新的銀價波動曲線。 上周,這個除權後的銀價擊穿了2015年形成的底部,再創數年新低:

2008年金融危機期間,伴隨銀價的大幅下跌,該除權銀價創下了11.36美元的低點。 2015年,當銀價下跌至令除權銀價剛好擊穿2008年底部時,國際現貨銀價即見大底,迎來了從13.63美元至21.12美元的大幅上漲。 上周,除權銀價在時隔約兩年半後,又一次擊穿了2015年形成的低點,再創十幾年新低。 雖這未必是銀價再次見中期大底的信號,但該信號無疑是個極有價值的提醒。 至少我們階段不宜繼續對銀價走勢過於悲觀。

就對沖基金在COMEX期銀市場中的持倉分佈,銀價本身技術信號,全球最大的白銀ETF基金iSharesSilver Trust(SLV)在白銀現貨市場中的操作來看,都反應銀價存在階段見底可能:

就對?寤鴣植址植祭純矗錐我鄣拇蠓碌饕從詼猿寤鸕淖隹鍘6嗤吩?6-17美元區間大幅增倉後,並未明顯止損。 顯示多頭似乎不懼近期銀價的下跌。 當前B區下跌中的對沖基金運作特徵與A區高度類似,且當前B區的多頭更顯「無畏」。 對沖基金空頭持倉、多空雙向總持倉,雙雙再創歷史紀錄,這說明此輪下跌前的白銀做空動能釋放極其充分。 也許伴隨空頭的「鬆手」,多頭的進一步增持,銀價將階段見底。

不僅A、B區域下跌中的對沖基金行為差不多,全球最大的白銀ETF基金iSharesSilver Trust(SLV)的交易行為也一樣,皆在逢銀價下跌增持。

就白銀綜合技術面而言,目前動態指標也創下了近三年新低,說明中期銀價已非常超跌。 筆者獨創的此技術指標,雖僅一根量化曲線,實則包含了大家常見的約20個指標資訊。 這會提高我查看技術指標的效率。

黃金市場或處於階段底部

就黃金宏觀運行大趨勢而言,與全球通脹趨勢波動大體一致。 從二十多年國際現貨金價與美國CPI指數對比研究發現,它們總體呈現較強正向波動關係,說明黃金是對抗通脹的有效工具。

圖中可以看出,L1、L2、L3、L4、L5五個宏觀階段,金價與美國CPI指數高度正相關聯。 H線位置,通脹指標領先于金價見底,金價從宏觀熊市中開始漸漸恢復牛市元氣。 就近幾個月的兩者運行關係來看:

通脹指標繼續走高,但金價回檔明顯,也即呈現了通脹與金價運行的負相關走勢。 通常情況下,金價逆通脹指標的調整,都相對容易中期見底。 此前四年多時間裡,金價幾次逆通脹指標上行背景下的背離調整,當相應底部信號出現時,都迎來了非常明顯的階段,甚至中期做多機會。 早在6月中旬,歐元現貨金價逆國際現貨金價的中期下跌,反彈觸及1147.76歐元,重返一年絕對高位時,我們分別在公眾號和博客中發表了一篇文章《如何抓住金價必創新低的做空機會》,對歐元現貨金價逆國際現貨金價創數月新高的走勢, 提出了風險警示,認為此後歐元金價勢必出現大幅補跌。 具體操作上,我們也建議客戶果斷加重了做空籌碼。

我們提醒會員要當心歐元金價補跌至圖示的L線位置去,此必伴隨國際金價的新一輪下跌,到時才可能出現做多黃金的真正機會。 實際走勢正如此,上周歐元現貨金價最低下探1058.21歐元/盎司,已回到1060/1070歐元的近兩年絕對「箱底」位置。 參考前幾輪,國際金價在歐元金價觸及該支撐位時,都是階段或中期見底信號,不排除本輪調整同樣如此。

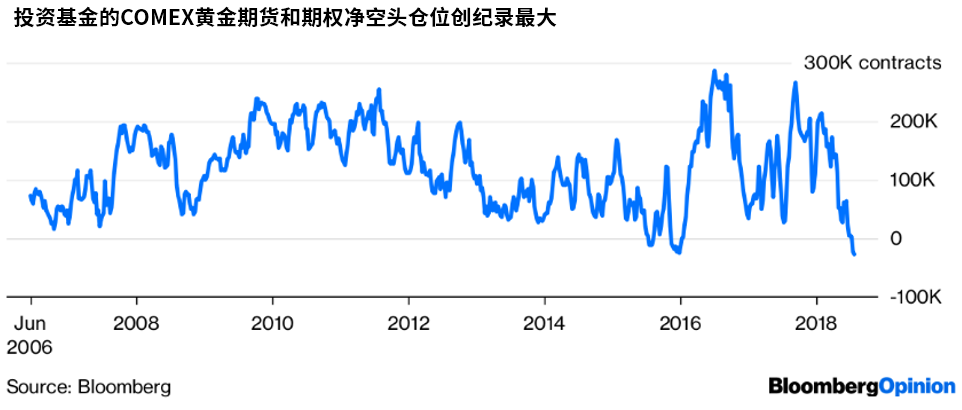

黃金市場資金分佈特徵,綜合技術信號,對沖基金行為量化皆顯示,階段黃金市場可能見底:

圖中多空能量波已收口至2016年以來的最窄位置,意味著金市多空爭鬥已非常充分。 後市一旦出現能量波的趨平或轉開,就是金價確定的見底或進一步回升信號。

就金價綜合指標而言,目前該動態指標也回落到近兩年多絕對低位,與銀市指標差不多,說明中期金市調整也非常充分了。

再就對沖基金在黃金期貨市場?械男形炕裕備艚荒旰螅俁然氐健氨闈薄2慰創飼八哪甓啵際競煜叨雜Φ腁BCDEF位置,當基金行為處於冰點區時,無一不是做多黃金的好機會,相信當前G點位置也一樣!

當然,這僅僅是對黃金市場的階段判斷。 中期走勢尚有諸多不明信號,尤其來自外匯市場波動的指引。 但黃金市場有其本身的律動節奏,這是我們需要重點把握的。 國內原油市場的空頭持倉,我們已建議客戶止盈,並靜候黃金市場做多機會。 國際市場客戶在75美元附近的NYMEX原油期貨空頭,則建議在74美元設置止盈的情況下繼續持有。