自金本位結束以來,貨幣當局已經盡可能試了很多方式使黃金退出作為貨幣體系的一部分。自上世紀 80 年代初以來,在某種程度上他們已經成功,但是這是通過使其失去信用,並且通過強調紙幣的利益。在紙幣體系中的紙幣運轉良好,每個人都覺得越來越富足,因此忽略了黃金的離去。自那以來,發達國家迎來了完整的 25 年長期的增長階段。隨後東方國家也開始了真正的冉冉升起!隨後,在 2007 年中期,一次「信貸危機」使得該體系出現問題。在該危機前的七年時間裡,當時繁榮時期正在使得發達國家最大程度的富足,並且在意識到央行並不急於拋售所有的黃金時,金價開始上漲。只有一小部分被拋售,大部分保留在央行的金庫中。那麼為什麼其依然在體系中呢?

1999 年,「華盛頓協定」的宣佈對於央行持有黃金進行了強調,表示,「那些黃金將依然是全球貨幣儲備的重要元素。」這在最終的協議中被強調。如果央行如此急於把黃金移除的話,那麼他們為什麼不保持持續拋售黃金,就像白銀一樣,直到儲備枯竭?該陳述的目的對貨幣體系中黃金的認知起到了至關重要的作用。

黃金為何是一種儲備資產?

一個國家的儲備起到兩個主要的作用:

有效地作為一個國家的儲備,並且獲得一定收益。一些分析師表示說因為黃金並不會創造收益,因此是一種無用的儲備。非常坦率地說,這是一個愚蠢的觀點,因為就像任何優秀的基金經理知道的那樣,投資是根據「總的回報」來測量的,並不是按照單純的收益。看一下黃金的總回報,其總回報遠遠領先其他央行的儲備資產。

對於一個在國際貿易中面臨困境的國家來說,這足夠地流通來提供 3 個月或者更多國際貿易債務。資產經理們通常被阻止購買一個大公司的股份,僅僅因為在沒有極度提高價格的情況下,在其市場中並沒有足夠的流通性來進入,並且在沒有把價格急速下降的情況下,也很難退出。同樣也應用於貨幣。所有情況中的流通性是至關重要的。

當一種貨幣喪失了可信度,那麼它將被拒絕接受成為一種國際資產。它並不被接受為物品的支付方式。它被外國持有者快速拋售,並且成為完全本國化的交易工具。看一下一些歷史書籍,我們可以得知很多貨幣已經成為了在它們國家邊境之外難以接受的資產,而且很多貨幣在本國境內也可悲的被拒絕使用。在政治和當地需求影響貨幣管理的情況下,一種唯一的紙幣體系已經被遭受到衰弱的影響。甚至環顧一下當今世界的貨幣,強調了一些貨幣並不唯一以其國際可交換性管理。美元在其中起著引領的作用。

當其發生於損壞國際可靠性及貨幣價值時,真正的危險也就存在了,因為儲備金的「儲備槽」成為了該國的救生索,以免其他國家開始摒棄該貨幣。清楚一點地表示,想像如果歐洲和亞洲拒絕接受美元,隨後原油和中國物品被其他貨幣定價?美國將必須試著拋售美元來購買其他貨幣。我們假設美國實力將在此刻衰退,其他政府不會急於甚至「用外國貨幣交換美元。」美國將必須使用黃金作為抵押品來積累這些外國貨幣【通過交換】,而不是完全的拋售。現在我們對儲備資產的價值有一些瞭解,「在瀕危之際」。看一下美國黃金作為其儲備資產的百分比:-

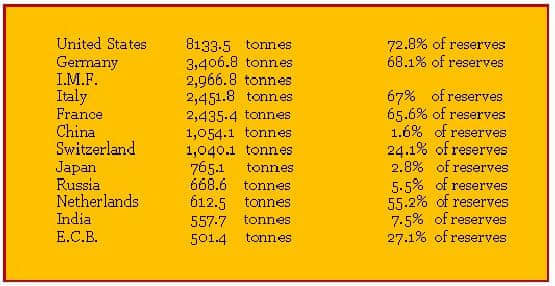

以噸單位計算的黃金,以及儲備中的百分比

請注意黃金在儲備中佔到的百分比在金價出現任何上漲的情況下也會增大 這就是為什麼一次交換要比完全拋售更加合理的原因。其允許央行從這次上漲中獲益。

隨著日子變得更加的有壓力和極端,我們預計金價將保持上漲,反應了所有貨幣信心的下跌,並且表現的就像人們希望一種儲備資產表現的那樣。當一種本國的貨幣對所有貨幣下跌的時候 金價將對所有貨幣上漲 甚至那些被認為表現良好的貨幣[就像在最後十年中那樣],,。

在危急狀態中

回過頭看一下過去的 3 年時間,並且注意這些觀點都是有關發達國家的貨幣體系:-

•等級下滑正在國際性的減少合格資產群,無論它們是政府債券或者貨幣。

•目前,顯著計劃的債券以及我們看到的傳染風險使得政府債券越來越不吸引人。

當這種情況發生的時候,黃金上漲的價格和流通性增加其作為儲備資產的價值。比如去年,美國的黃金僅僅佔到其儲備的 57%,現在為 72.8%。

金融壓力時代的流通資產

黃金不應該在增長和全球金融健康時期測量其流通性和價值 因為這並不是黃金被用作儲備,資產的作用。在金融壓力或者更糟時期,儲備資產被拿出來使用。在真正極端時刻[並不像戰時那樣糟糕],計算儲備資產的是其及時解決外國債務的能力。正是在那個時刻黃金作為儲備資產,實現了自身價值。

讓我們來想像原油生產商決定接受所有「硬」[主要的全球]貨幣,並且同樣地中國對於其出口商品也同樣如此。讓我們來想像人民幣進入了全球的貨幣市場中。對於美元即將來臨什麼?在定量寬鬆下,其目前被需要,美元將失去其作為全球重要地位,並且在外匯交易中將下跌。隨之而來的貨幣混亂將鼓勵其他國家要求付款中更多其他的貨幣,而不僅僅是美元。其黃金儲備將必須起作用,即使回到美元/外國貨幣的交換。到那個時候,金價就愛那個比現在更高,可能是現在價格的幾倍。黃金將足夠流通來滿足外國債務嗎?

讓我們來想像原油生產商決定接受所有「硬」[主要的全球]貨幣,並且同樣地中國對於其出口商品也同樣如此。讓我們來想像人民幣進入了全球的貨幣市場中。對於美元即將來臨什麼?在定量寬鬆下,其目前被需要,美元將失去其作為全球重要地位,並且在外匯交易中將下跌。隨之而來的貨幣混亂將鼓勵其他國家要求付款中更多其他的貨幣,而不僅僅是美元。其黃金儲備將必須起作用,即使回到美元/外國貨幣的交換。到那個時候,金價就愛那個比現在更高,可能是現在價格的幾倍。黃金將足夠流通來滿足外國債務嗎?

感謝倫敦黃金協會傑出的工作,我們可以用測量的標準來判斷,其有多流通。此刻黃金的流通性僅次於美國國債和日本國債。黃金比英國債券流通 2-6 倍,並且比美國聯邦機構證券流通 2 倍。這一測量是相對目前黃金於倫敦黃金市場中交易來說的。如果我們增加全球其他交易的黃金,那麼其流通性將增加更多。

現在在上面的情況中起作用。日本資深金融穩定嚴重依賴於美國,因此其債券的流通性將跟隨美國流通性。因此黃金將毫無疑問成為最流通的儲備資產。我們相信這種情況是有可能的。它將肯定把黃金充公移入美國經濟的日程中,如果這還沒有發生的話。

==============================================================

以上文章轉載自KITCO,資料僅供參考,並不構成投資建議。