匯通財經APP訊—

100年黃金價格走勢圖表明,黃金擁有財富保值、經濟健康程度、投資機會和全球金融穩定的4大持有原因。市場將黃金與消費者物價指數(CPI)和美國債務水準連結起來,得出的結論是,黃金是長期的價值儲存手段。

Investing Haven文章提到,黃金在過去幾十年裡,一直呈現出定向走高的趨勢。

黃金在歷史上一直被用作保值手段和對沖通膨的手段,過去一個世紀金價的上漲趨勢表明它有能力隨著時間的推移保存財富,這對於希望保護其儲蓄免受購買力侵蝕的個人而言具有吸引力。

金價上漲的長期趨勢反映了經濟不確定性和波動性的時期,對消費者而言,這一趨勢是經濟健康狀況的晴雨表。它預示著潛在的風險,並促使他們考慮多元化投資。

黃金作為長期投資資產因其歷史價值升值而具有合理性,近百年來黃金價格的上漲趨勢凸顯了其資本增值的潛力,黃金往往會吸引尋求長期成長和投資組合多元化的投資者。

黃金價格受到各種宏觀經濟因素的影響,包括地緣緊張局勢、貨幣政策決定和貨幣波動。金價的上漲趨勢反映了多年來對全球金融穩定的持續擔憂。它促使人們在經濟不確定時期將黃金視為避險資產,而經濟不確定時期似乎是持續存在的現象。

整體而言,從這些點可以清楚看出,歷史金價走勢對投資人和社會具有重要意義。

文章指出,圖表展現的數據絕對是美麗的,只有從世俗角度思考,結合基本面和內在價值,才能理解這張歷史價格圖表的真正意義。

從這張歷史黃金價格圖表中可以得出,儘管一路上出現一些回調,但長期方向始終走高。另外,歷史上有相當多的時期金價加速上漲。

70年代,由於通貨膨脹,金價大幅上漲。黃金在2001-2011年期間強勁上漲,相對而言,上升趨勢正在放緩。

「沒有理由相信金價將無法從這裡走高,」文章強調。

在考慮歷史金價趨勢時,最相關的相關性之一是CPI。從本質上講,這種相關性表明金價往往會隨著通膨上升而走高。

日誌格式的歷史CPI圖表如下所示,請留意在黃金儲備法出台之前,CPI是如何在特定範圍內保持較低水準的。另外,需要關注自從尼克森單方面決定將黃金與美元世界儲備體系脫鉤以來,CPI如何開始呈指數級上漲。

當考慮到通膨,並根據CPI指數調整黃金價格時,黃金如何保值財富和購買力就一目了然了。與名目金價相比,歷史CPI調整後的金價看起來非常不同。看起來很穩定,範圍很廣,沒有趨勢,這就是資本保值和財富保護應該有的樣子。

除了黃金與CPI之間的相關性之外,Investing Haven還發現了200年金價圖表的價值。

從金價調整歷史圖表中得出的主要結論是,金價(黑線)顯示出非常強勁的上升趨勢。

即使在200年的時間裡,CPI調整後的黃金價格(黃線)也相當穩定,這再次表明黃金可以保持購買力。

下圖利用In Gold We Trust和聖路易斯聯邦儲備銀行的數據探討了1970至2023年歷史金價與美國債務之間的關係。在此期間,黃金一直被視為一種價值儲存手段和對沖經濟不確定性的工具,其價格與對美國國債不斷增長的擔憂密切相關。

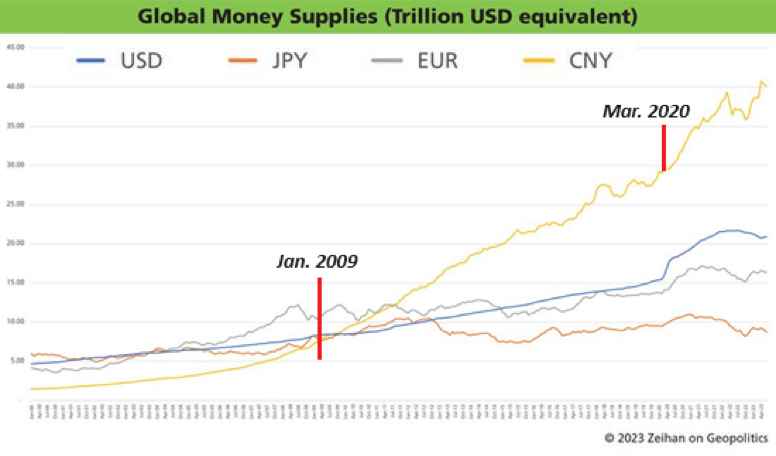

美國國債自1970年以來穩步增長,到2023年達到31.4萬億美元的歷史新高,這種增長引發了國會關於提高債務上限以避免潛在違約的辯論。此外,考慮到聯邦無資金準備的負債,財政失衡超過244.8兆美元,幾乎是目前美國國內生產毛額(GDP)的10倍。

美國債務上升往往會引發對通膨的擔憂,促使投資者轉向黃金作為對沖工具。此外,隨著債務水準上升,出於對金融市場穩定性的擔憂,投資者可能會尋求黃金等避險資產。

許多央行,尤其是金磚國家聯盟(BRICS)的央行,非常清楚全球債務正在失控,而他們囤積實體黃金是有原因的。

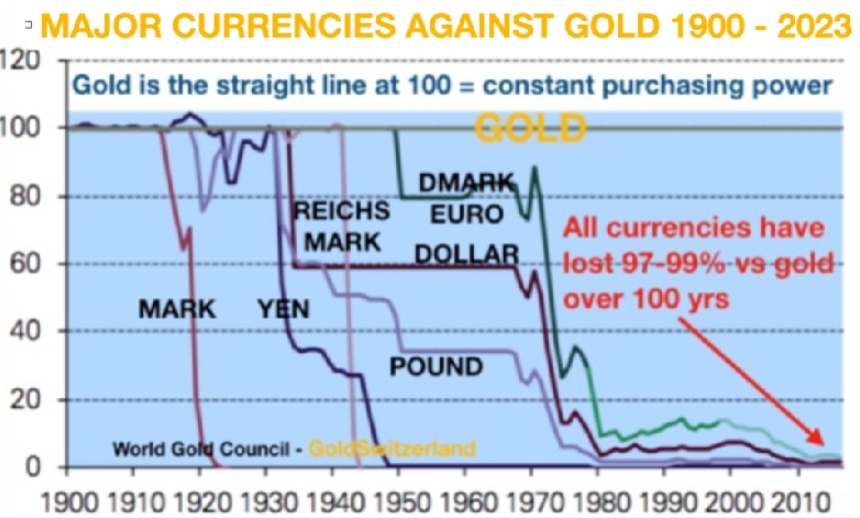

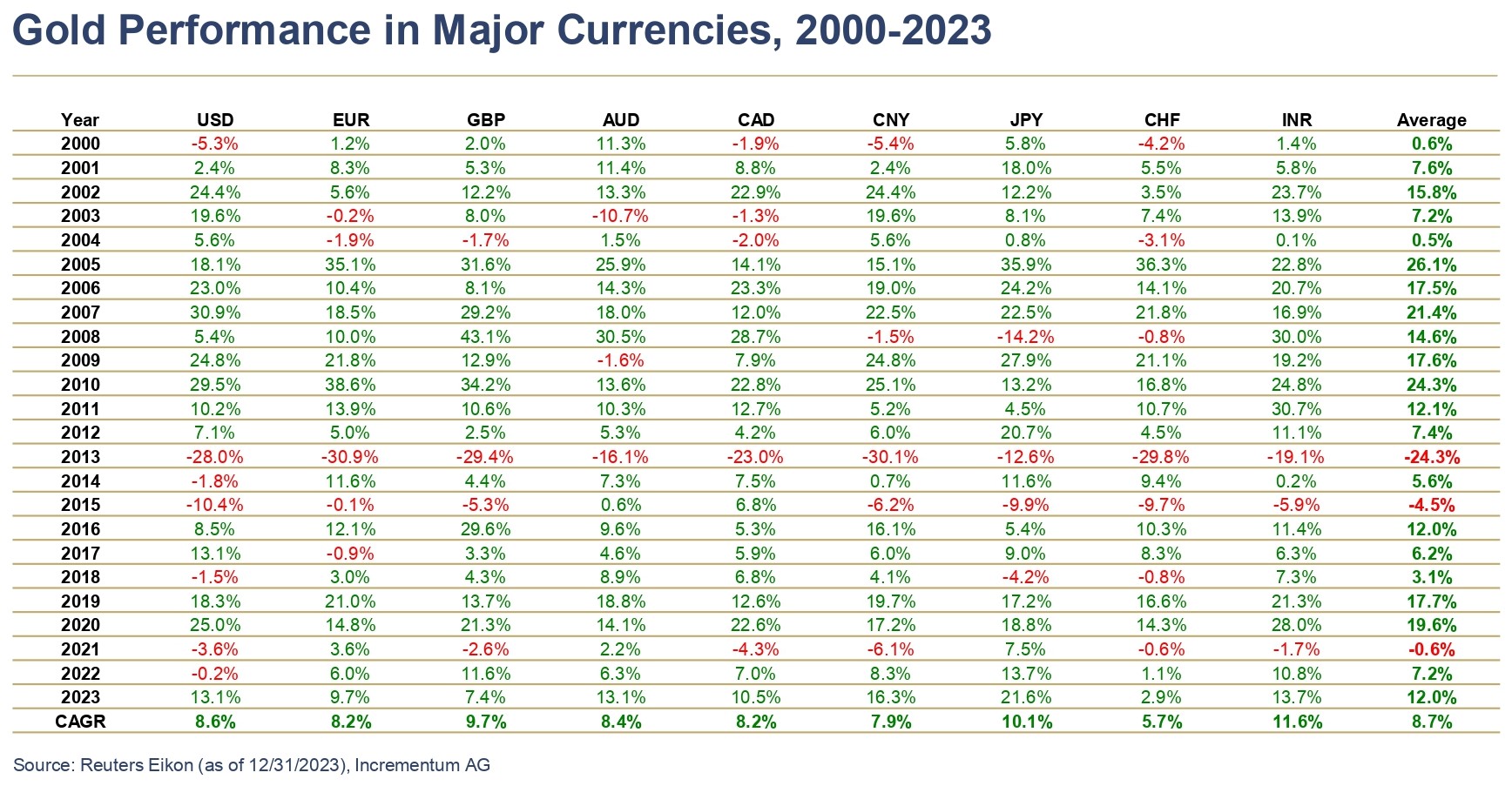

儘管黃金價格歷史圖表有明智的教訓,但市場也不想忽視以美元以外的全球貨幣計算的黃金價格。

總結而言,100年金價走勢的持久意義及其對投資人和社會的影響,怎麼強調都不為過。

敬告讀者:所有內容不代表久久銀樓立場,僅供讀者參考! 久久銀樓提供的交易相關數據及資訊不構成投資決策的依據,由此帶來的投資風險和損失由交易者自行承擔。