黃金暴跌,鈀金崩盤,昨晚貴金屬市場血流成河。

週四現貨鈀金連續第三日大跌,暴跌近7%,三日累計跌超15%。NYMEX鈀金期貨則下挫近8%,收跌111.80美元。鈀金一度被稱作“最牛”貴金屬,自2016年的階段性低位反彈以來一路牛頭高昂。全球最大鈀金生產商之一英美資源此前警告稱,鈀金的迅速上漲已經造成了“泡沫”。受鈀金跌勢拖累,,疲軟的美國 GDP數據同樣止不住黃金的跌勢。現貨黃金擴大跌幅,跌去近20美元後再創新低,將三月份的漲幅幾近吞噬。

相較而言,一周前還比黃金貴300美元的鈀金在連跌三天之後,週四僅比黃金高出不到20美元。

鈀金盤中暴跌8%

創近九年來最大跌幅

美東時間週四,國際貴金屬盡顯跌勢,其中跌幅最大的當屬鈀金。

現貨鈀金延續週三的跌勢,連續兩個交易日跌超100美元,創下接近九年來最大的單日百分比跌幅。美市盤中現貨鈀金最低下探至1334.08美元/盎司,跌幅逾7%,收跌6.65%。

從3月25至28日,現貨鈀金已連續三日大跌,收盤價從1576美元/盎司下跌至3月28日1348美元/盎司,累計跌幅達14.47%。週三下跌6.3%,創下2017年1月以來最大單日百分比跌幅。

下載APP 閱讀本文更深度報導 下載APP 閱讀本文更深度報導 |

而在3月21日,現貨鈀金盤中創出1615.5美元/盎司的新高。短短一周時間,其價格已從歷史高位回落16.56%。

|

日線圖顯示,NYMEX交易的紐約鈀金期貨在上週觸及1576.60美元/盎司的歷史新高後,本週進入下跌通道,週三和周四接連深幅大跌,每一天的價格跌幅都100美元左右之巨。

|

週四美股午盤時,NYMEX鈀金期貨跌超115美元,跌幅擴大至8.2%,最低觸及1303.60美元/盎司,刷新2月4日以來的七週新低,較3月21日的歷史高位回落逾270美元。 NYMEX 6月鈀金期貨收跌111.80美元,跌幅7.9%,錄得1984年有數據記錄以來的單日最大美元跌幅。週三時,期貨鈀金收跌6.3%,同樣單日暴跌近100美元,報收1421.5美元/盎司。

因供應短缺,鈀金在過去七個月掀起了一波兇猛漲勢,不斷快速地刷新紀錄高位。鈀金期貨期間累漲80%,現貨鈀金去年8月徘徊階段低點840美元,3月19日清晨在歷史上首次升破1600美元/盎司,3月21日最高觸及1620.52美元/盎司,比現貨黃金高出逾300美元。

在周三開啟大幅深跌之前,今年以來鈀金一度累漲超20%,成為表現最驚豔的貴金屬,最高價格較去年8月低位暴漲逾90%。但周三和周四兩日暴跌之後,今年的鈀金漲幅收窄至不足10%,也更接近黃金價格。

去年12月,鈀金價格一舉超過黃金價格,為2002年以來首次。自2017年初接近700美元/盎司以來,現貨鈀金價格在兩年時間內已經翻了一倍多。

|

黃金價格千三大關終失守 備受關注的黃金同樣遭到重挫,就連疲軟的美國GDP數據也無法挽救其跌勢。

昨夜公佈美國四季度GDP數據不及預期,無法達到特朗普此前設想的3%增長目標。然而,黃金卻並沒有因此嚐到多大的甜頭,還受到了美元走強的壓制,日內連破幾大關口,最終失守1300點大關,跌破200日均線。

現貨黃金周四擴大跌幅,美市盤中最低下探至1288.30美元/盎司,再創新低,幾乎將三月份的漲幅吞噬殆盡,創月內最大跌幅。一度跌破1290關口後金價小幅反彈,至收盤時止跌企穩,終收於1290.24美元/盎司,跌去近20美元。

|

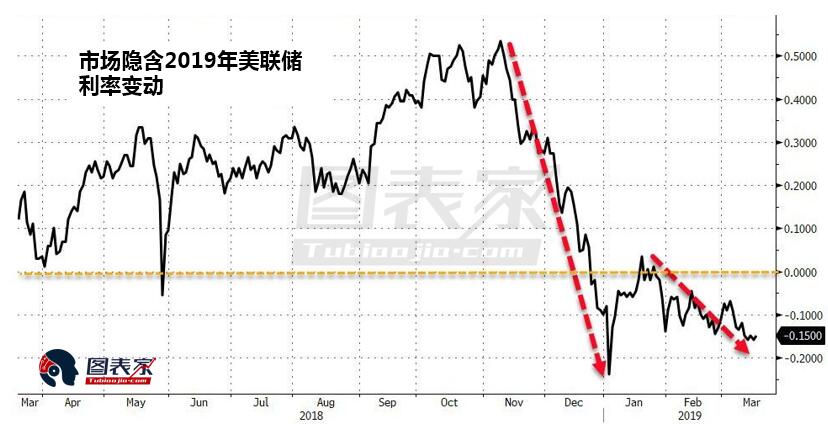

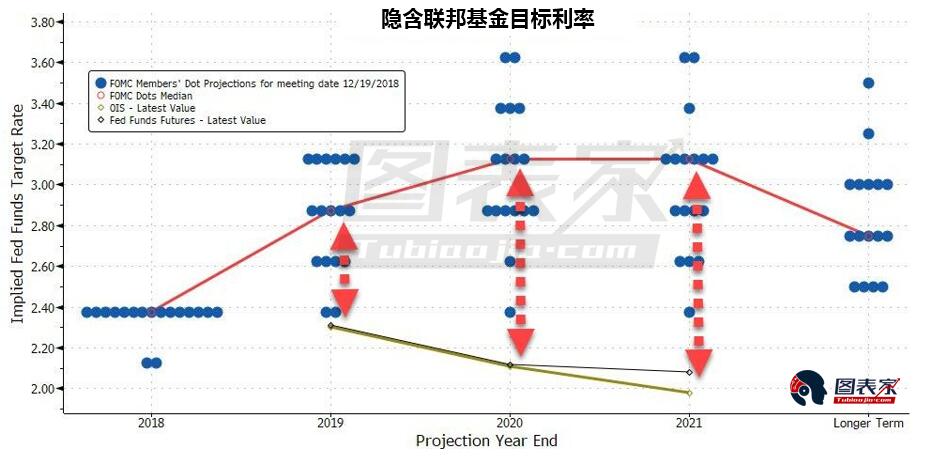

現貨黃金下跌至一周低點,一方面主要受美元走強的打壓;另外一方面鈀金大跌後拖累整個貴金屬板塊投資情緒趨冷。 “黃金市場密切關注數據,以及數據對美聯儲的影響,”澳新銀行的Hynes表示,“目前,投資者正採取觀望的態度。”

|

分析人士稱,週四黃金暴跌的最大的原因可能還是美元的強勁,強勢美元捲土重來,黃金受到重壓,同時,鈀金的持續暴跌對貴金屬市場也形成了極大的拖累,金銀也跟隨其步伐大跌。 事實上,鈀金的驚人行情蔓延至整個貴金屬市場,黃金、白銀多頭此前想依靠鈀金“提攜”的美夢也在一夜之間破碎。國際白銀下破15美元/盎司,日內跌幅接近2%,鉑金也“不聲不響”跌了20美元/盎司。

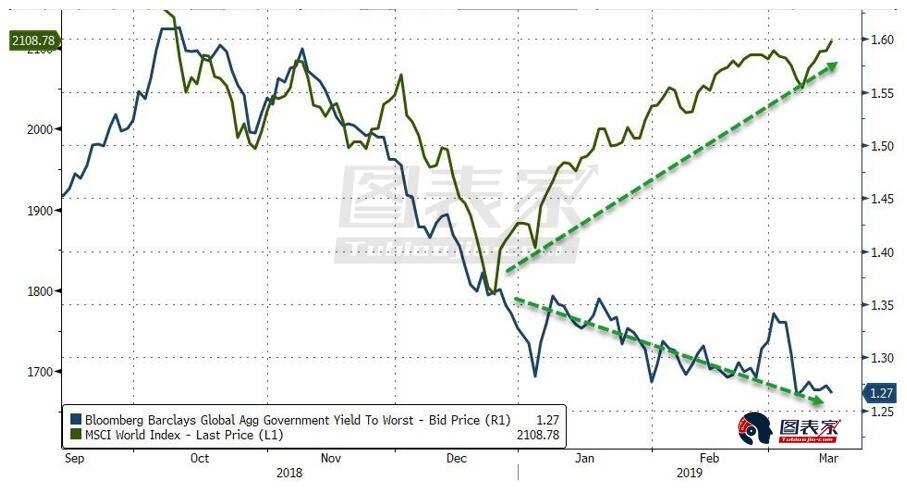

盛寶銀行分析師Hansen表示,黃金舉步維艱主要原因在於股市,美元日益走高,能夠推動金價上漲的動力幾乎不存在。此外,對於持有非美貨幣的投資者而言,美元走強也使得以美元計價的黃金變得更加昂貴。

但FXTM分析師表示,從中長期來看,市場環境對金銀仍然較為有利,全球經濟增長放緩的擔憂以及地緣政治風險都會影響投資者的信心和市場情緒,黃金對投資者來說仍是一個安全的所在。

華爾街怎麼看鈀金價格暴跌?

有觀點認為,因對全球經濟和美元走強的擔憂,促使投資者在近期創紀錄的漲勢後獲利了結。

澳新銀行分析師Daniel Hynes表示:“由於對經濟增長和美元走強的擔憂,投資者在過去幾週的強勁反彈後獲利了結。“他補充稱,儘管對需求的擔憂已經浮現,但供應限制仍更大。市場吃緊以及對供應方面問題的擔憂,將繼續推高價格。但如果美元繼續走強,拋售可能會持續一段時間。

美元指數接近兩周高點,並連續第三個交易日上漲,令以美元計價的金屬對其他貨幣的持有者來說更加昂貴。

|

一些分析師還將周三的大幅拋售歸因於英美資源集團首席執行官馬克· 庫蒂法尼的言論。庫蒂法尼表示,鈀金已經成為一個“泡沫”。自8月以來,鈀金在上週首次突破每盎司約1,453美元的55日移動平均線。 BMO基本金屬與貴金屬衍生品交易主管Tai Wong對路透社表示,過去6個月的大部分時間裡,鈀金的淨多頭一直保持穩定,本週開啟的驚人暴跌似乎引發了獲利回吐,“這是一個流動性非常差的市場,會放大價格波動。”

德國商業銀行分析師Carsten Fritsch認為,對全球衰退的擔憂開始利空鈀金。荷蘭銀行(ABN Amro)的3月研報指出:“我們認為鈀金是高估程度最嚴重的貴金屬,預計價格將會下跌。”

不過看漲鈀金的分析師也不在少數,爭論焦點主要是供求雙方的平衡關係,關鍵看汽車行業為主的需求端是否依舊堅挺。儘管鈀金也應用在珠寶、化學品和電子器件中,但五分之四的年度需求來自汽車工業。

英國企業莊信万豐(Johnson Matthey)是全球領先的汽車尾氣催化轉化器製造商,公司預言,今年全球對鈀金的需求將超過供給100萬盎司,因為歐洲和亞洲對汽車減排規則更為嚴格。

丹麥盛寶銀行(Saxo Bank)分析師Ole Hansen認為,前一輪價格暴漲是由投機需求驅動,當鈀金跌破1500美元後,技術位前景發生變化,投機押漲的興趣在退潮。不過鈀金仍在一個持續強勁的上行趨勢中,目前只是暫時修正。

受多重因素影響,市場年初擔心鈀金供不應求的情況將進一步加劇。

鈀金普遍用於汽車的催化式排氣淨化器中,用來淨化尾氣。市場共識是,汽車行業對鈀金的需求占到全球總需求的85%。貴金屬諮詢公司Metals Focus年初報告顯示,去年汽車行業鈀金需求達到創紀錄的850萬盎司,高於2010年的580萬盎司。

除了需求端過於旺盛會造成供應缺口擴大,鈀金庫存的減少也會製造供應緊張。據Investing.com在2月中旬統計,瑞士倉庫中的鈀庫存遠低於幾年前的高位,芝加哥商品交易所倉庫的庫存現在已經耗盡。

但過去半年的鈀金大漲,曾令德國商業銀行在年初直呼“看不懂”:利空消息仍然被無視。似乎一旦價格決定上漲,就無論如何都會上漲。我們已無法理解價格的反應。長期看來回調一定會發生,儘管我們無法說出回調發生的時間。

整體而言,由於美元走強,貴金屬將繼續面臨下行壓力。而伴隨著鈀金市場的牛市泡沫破裂,貴金屬投資情緒大幅降溫,勢必拖累現貨黃金的投資需求,從而給金銀帶來更大壓力。目前來看,國際黃金跌破1300美元重要關口,暗示了前期上漲週期暫結,後續黃金或進一步面臨回落調整。

本文首發於微信公眾號:中國基金報。文章內容屬作者個人觀點,不代表久久銀樓立場。投資者據此操作,風險請自擔。

金價格一舉超過

金價格一舉超過 金價格一舉超過

金價格一舉超過