24K99訊根據Heraeus的貴金屬分析師的分析,在最新的貴金屬報告中指出,川普在11月的獲勝前景可能會推動全球投資者投向黃金。#美國大選# #黃金技術分析#

分析師寫道:「即將到來的11月5日總統選舉將根據結果將美國置於兩條根本不同的道路上。」「前總統兼總統候選人唐納德·川普可能會推行多項經濟政策,可能導致顯著的市場震蕩、地緣政治風險和通貨膨脹上升。

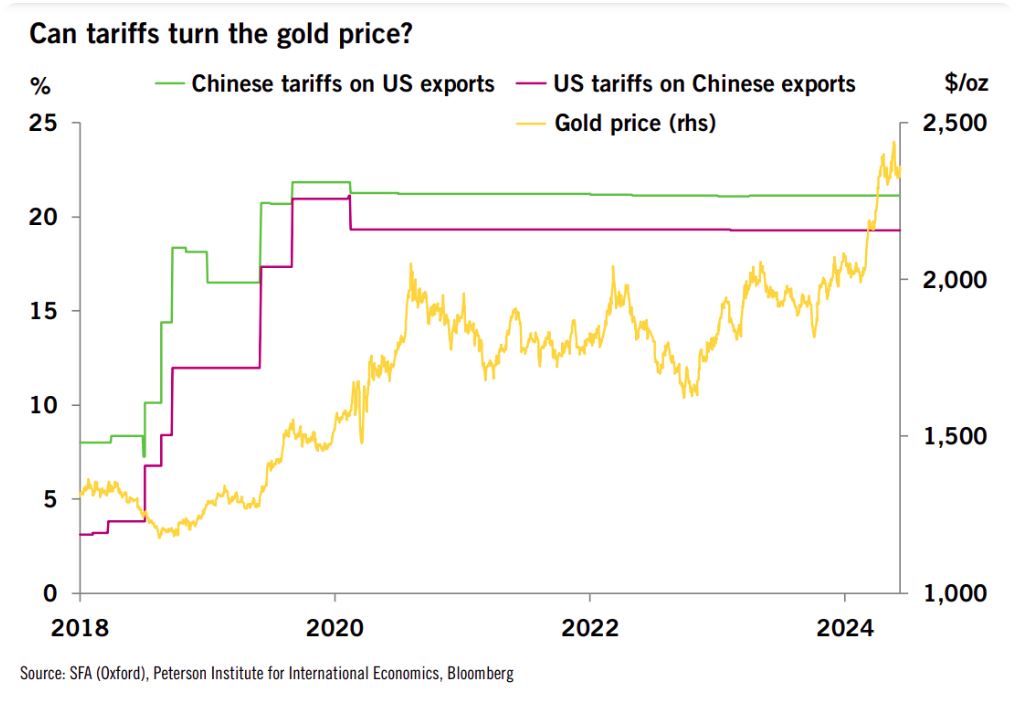

Heraeus指出,重新爆發的貿易戰可能會加劇美中之間的緊張局勢,對美國和全球經濟都可能造成損害。

「盡管拜登政府保留了川普對中國的許多關稅,並僅對中國清潔技術進口的一小部分産品提高了關稅,但川普的第二個任期可能會前所未有地升級貿易戰。」他們說道,「川普提出了兩項重要的貿易政策議程:對所有國家所有進口商品徵收10%的全面關稅,並對所有中國進口商品徵收60%或更高的關稅。盡管這些措施的法律可行性仍有疑問,但川普的第一個任期表明,通過援引1974年貿易法案的一個漏洞條款,可能會對亞洲國家發動貿易戰。可能導緻美國國內生産總值損失1.8%,並顯著提高通貨膨脹率。

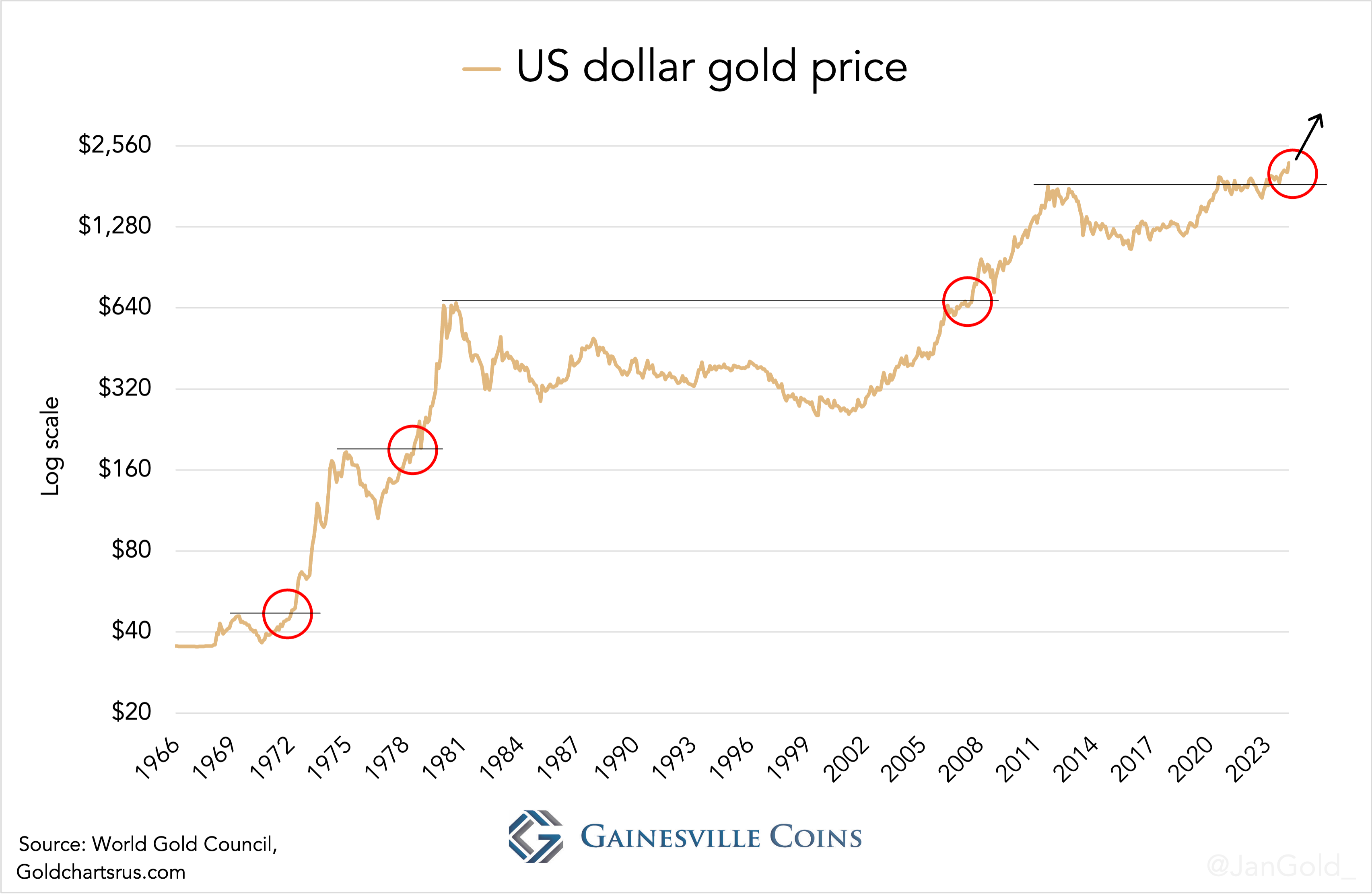

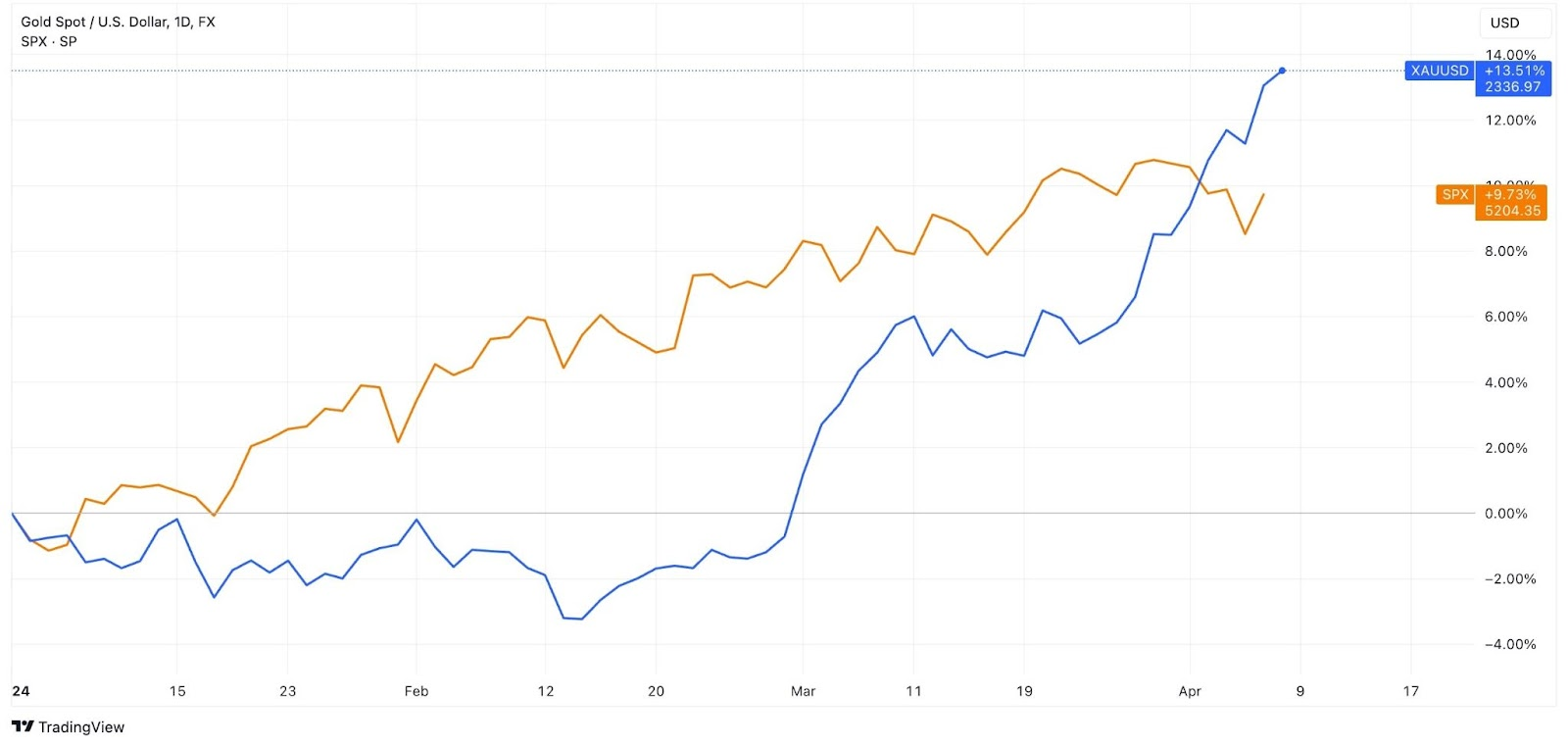

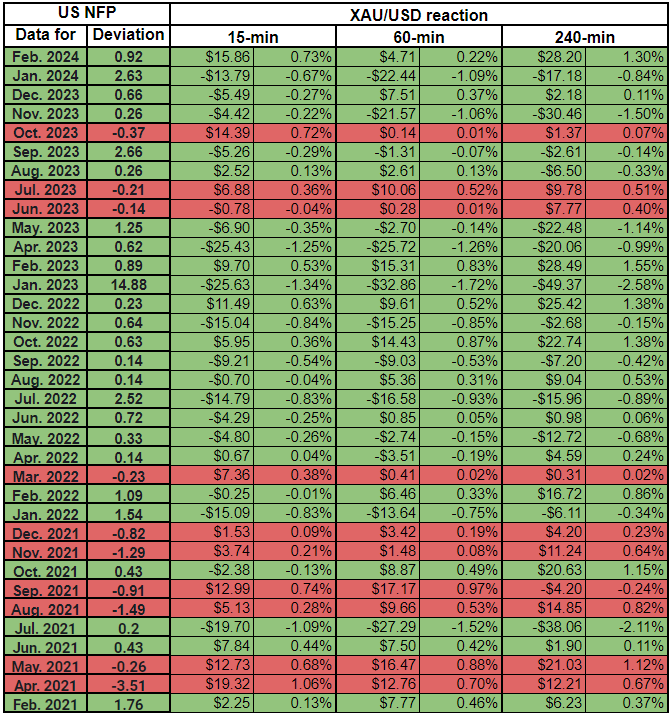

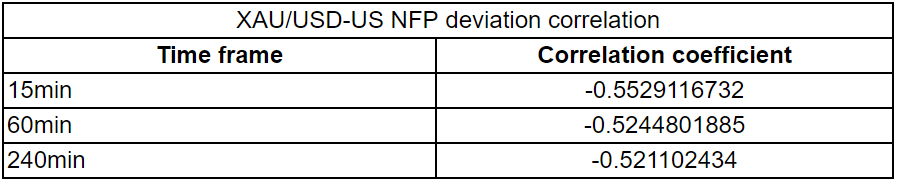

分析師指出,2018-2020年的美中貿易戰期間,黃金價格上漲。 「在這一時期,黃金價格大幅上漲,因爲長時間的談判、關稅和地緣政治升級促使投資者尋求黃金作爲避險資産,盡管在2019年年中之前處於加息環境下。」他們說。 「黃金的升值與關稅增加密切相關,這作爲美中緊張局勢的重要指標(見下表)。全球ETF持有量從2017年底的71百萬盎司增至2019年底的86百萬盎司,美國ETF持有量從37百萬盎司增加到44百萬盎司。

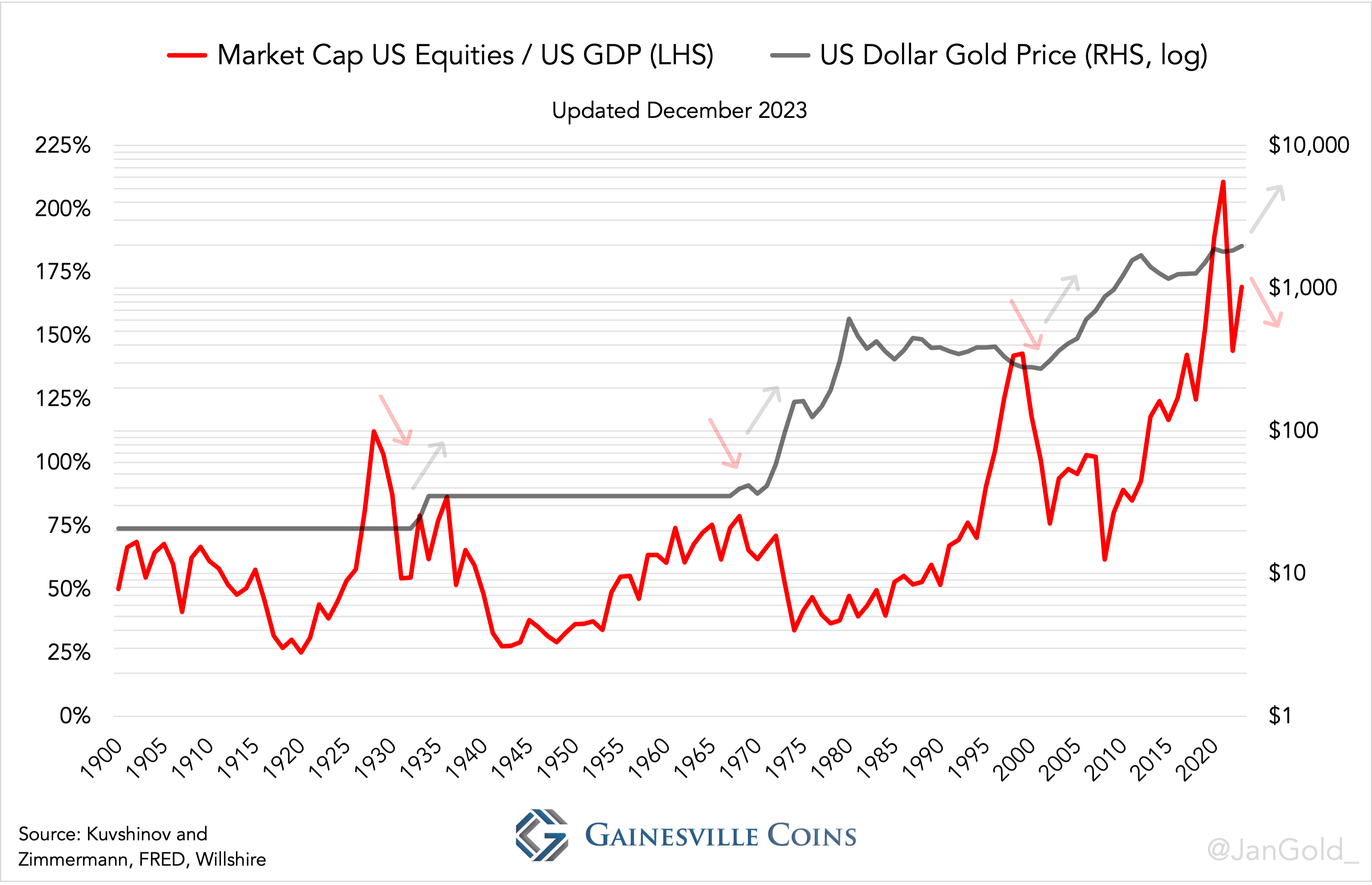

Heraeus擔心川普可能會破壞美聯儲的獨立性,因爲他的第一個任期中公開抨擊了美聯儲主席傑羅姆·鮑威爾的升息行動。

「川普競選團隊的非正式提議包括削弱美聯儲的獨立性,並可能過早撤換鮑威爾。」他們說道,「川普可能會在2026年鮑威爾任期結束後提名一個鴿派候選人接替他。此外,川普可能會任命多名傾向於更鬆散貨幣政策的聯邦公開市場委員會(FOMC)成員。

「一個更鴿派的FOMC將加速降息並放鬆通貨膨脹控制,削弱美元並增加對黃金的投資需求,」他們指出,「任何擴展行政管理權控制美聯儲的舉措都可能動搖市場對美國貨幣政策的信心,進一步推高黃金價格。

在貴金屬的亞洲市場方面,分析師指出,印度對黃金的需求持續強勁。 「印度的黃金進口在5月保持強勁,達到約44.5噸,顯示黃金購買量高於平均水平,」他們說道,「雖然,5月的進口略低於去年的58.5噸,這標誌著印度黃金消費的高峰年份,但每年中期高水準的黃金進口通常意味著第三季度節日黃金珠寶生産的強勁。

分析師指出,2024年第一季印度的珠寶需求達到95.5噸,年增4%。 「這僅次於同期中國的184.2噸(年減6%),」他們寫道。 「印度的珠寶消費佔全球總量的20%,是世界第二大黃金消費市場。年初以來的強勁需求部分抵消了中國珠寶需求的下降。」

他們也指出,2024年印度央行金庫淨流入24.1噸黃金,已超過去年的總量。 「印度央行今年在同業中排名第三大的黃金購買國,僅次於土耳其和中國,」他們說。

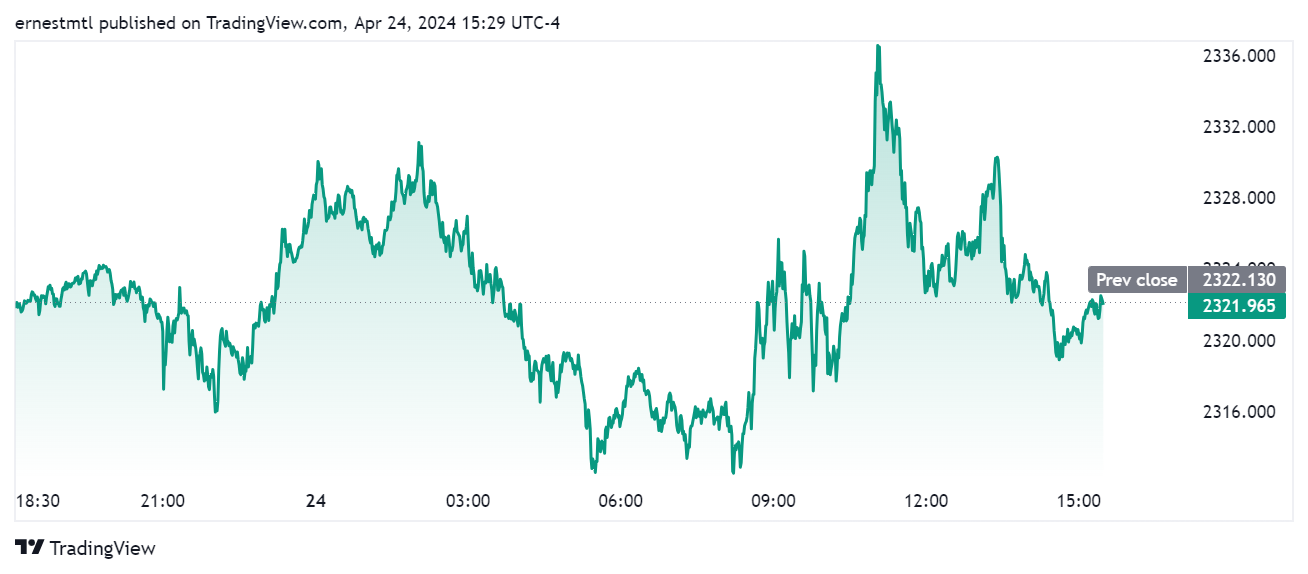

黃金價格在本週頭兩天仍維持在2,300美元至2,350美元之間的近期通道內,基本上持平。

轉向白銀,Heraeus認爲美國太陽能製造業的擴展和貿易壁壘的增加可能會提升國內對銀的需求。

「2024年第一季度,美國新增了11吉瓦的新太陽能模塊製造能力,這得益於通脹減少法案所激發的大量投資,」分析師們指出。 「由於各主要地區快速部署太陽能,預計太陽能光電對銀的需求今年將再次創下超過230百萬盎司的連續記錄(來源:銀研究所,The Silver Institute),相當於全球總用量的約19%。 」

他們還指出,太陽能並不是唯一受益於綠色能源轉型的銀需求領域。 「電動車充電基礎設施的擴展也是美國政府補貼的重點領域,」他們說。 「自2021年1月以來,全國公共電動車充電樁數量增加了55%,達到約175,000個(資料來源:能源與交通聯合辦公室,Joint Office of Energy and Transportation)。大規模電動基礎設施的推廣需要在連接器和各種組件中使用銀。

「此外,美國預計將宣佈數項關稅措施,旨在遏制中國的逃避關稅行爲,例如在東南亞建立光伏製造廠逃避關稅。」Heraeus寫道。 「這些貿易壁壘可能將市場分割,並迫使美國政府擴大國內需求,爲銀的工業用途創造看漲前景。」

敬告讀者:所有內容不代表久久銀樓立場,僅供讀者參考!久久銀樓提供的交易相關數據及資訊不構成投資決策的依據,由此帶來的投資風險和損失由交易者自行承擔。