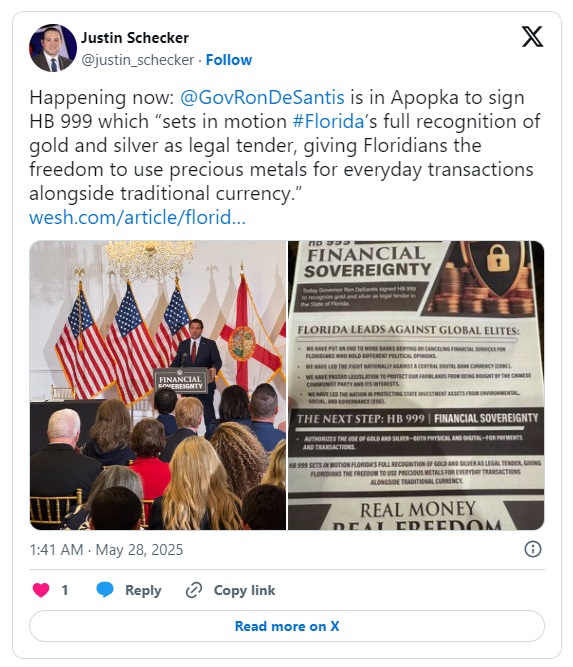

24K99訊 周五(5月2日)亞市盤中,現貨黃金在上一交易日暴跌後反彈,目前金價位于3248美元/盎司附近。本交易日,投資者将迎來美國非農就業報告,預計将引發黃金市場重大行情。FXStreet分析師Eren Sengezer最新撰文,對黃金價格對于非農報告的反應進行分析。

Sengezer指出,美國4月份非農就業人數預計将增加13萬人。相比一份樂觀的非農就業數據,黃金對令人失望的就業數據的反應可能會更加強烈。

全球範圍的經濟學家們當前正在密切關注将于周五發布的美國4月非農就業數據報告,一些經濟學家警告稱,美國勞動力市場可能因特朗普政府掀起的關稅戰役而出現劇烈動蕩,進而使得金融市場對于美聯儲将在6月份開啓今年首次降息的概率大幅增長。

北京時間周五20:30,美國将公布4月非農就業報告。權威媒體調查顯示,美國4月非農就業人數料增加13萬人,增幅遠低于3月份的22.8萬。美國4月失業率料維持在4.2%。

調查還顯示,美國4月平均小時工資環比升幅料維持在0.3%。4月平均每小時工資年率增幅可能反彈至3.9%,此前3月爲增長3.8%。

穆迪分析首席經濟學家馬克·贊迪表示,金融市場可能需要做好對周五非農失望的準備。具體來說,他關注的焦點是就業增長低于10萬,他預計這将導致負面的經濟情緒占據主導地位。

贊迪稱:「如果數字達到10萬或更低,那麽要小心提防,因爲意味着所有其他數據将變得更爲重要,人們會下調他們的預期。這可能是市場艱難的一天。」

華爾街頂級資管機構阿波羅全球管理(Apollo)首席經濟學家Torsten Sløk表示:「4月份就業報告将周五公布,一些領先的風向指标表明,未來數月美國勞動力市場可能出現顯著的走弱趨勢。」

值得注意的是,據ADP Research Institute周三發布的數據顯示,有「小非農」之稱的ADP就業人數在4月份僅增加6.2萬人,這是過去九個月以來的最低增長速度,遠低于市場預期的11.5萬人,也較前一個月的15.5萬人有所下降。

貨幣政策立場長期偏向鷹派的美聯儲理事沃勒近日立場持續轉向鴿派,多次強調如果特朗普政府實施的高額關稅措施迫使美國企業更大規模裁員,屆時他将支持降息,以保護美國勞動力市場。

密歇根大學的一項月度調查顯示,消費者仍然擔心未來一年失業率上升和收入增長放緩。

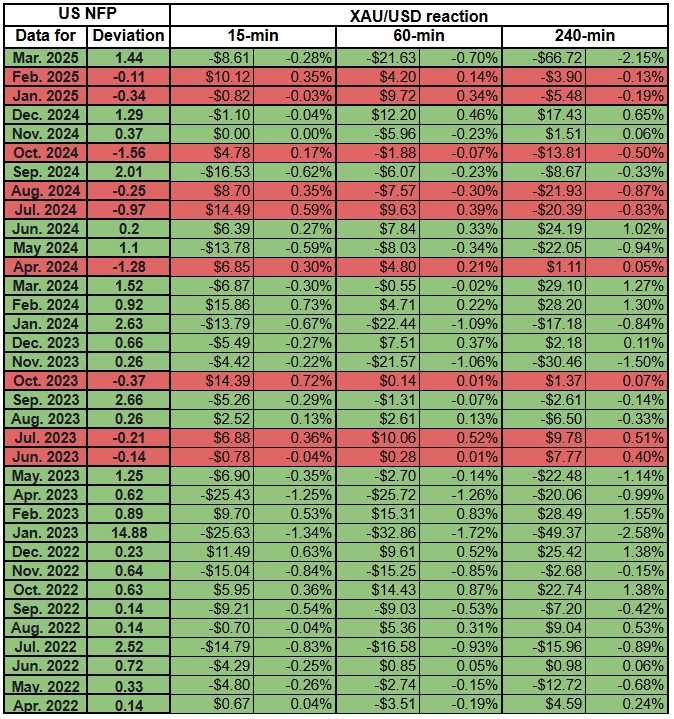

以下是Eren Sengezer所撰文章的主要内容:

從曆史上看,美國就業報告對黃金價格有多大影響?在本文中,我們介紹了一項研究的結果,在該研究中,我們分析了金價對之前35次非農數據的反應。(注:我們省略了2023年3月的非農數據,該數據在4月的第一個星期五發布,因爲複活節而波動較小。)

我們在美國勞工統計局定于5月2日(周五)發布4月份就業報告之際提出了我們的調查結果。預計4月份非農就業人數将增加13萬人,此前3月增加22.8萬。

分析方法

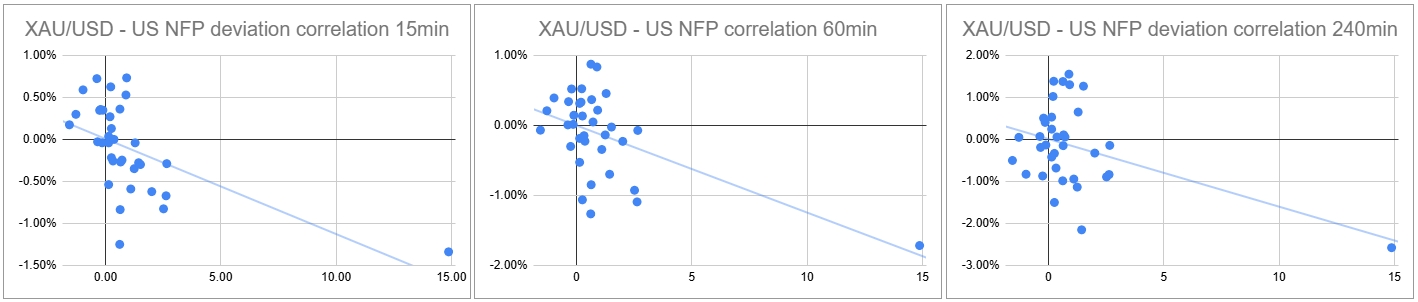

我們繪制了非農數據發布後的15分鍾、1小時和4小時内的黃金價格反應。然後,我們将黃金價格的反應與實際非農結果與預期結果之間的偏差進行比較。

我們使用FXStreet經濟日曆(FXStreet Economic Calendar)來計算偏差數據,因爲它爲每個宏觀經濟數據發布分配一個偏差點,以顯示實際數據與市場共識之間的差異有多大。例如,2024年4月非農就業人數增加24.3萬人,遠不及預期,偏差爲-1.28。另一方面,2023年9月非農就業數據爲24.6萬,高于市場預期的17萬,這是一個正面驚喜(positive surprise),該數據的偏差爲2.66。美國非農就業數據好于預期被視爲對美元有利,反之亦然。

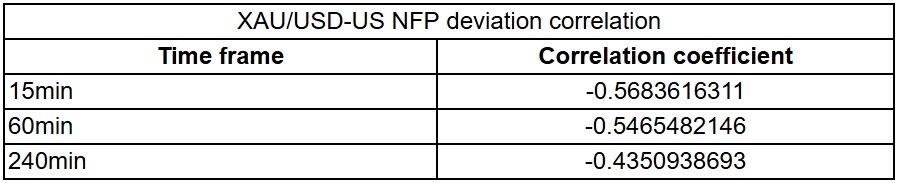

最後,我們計算相關系數(r),以找出哪個時間段黃金與非農意外情況的相關性最強。當r值趨于-1時,表明存在顯著的負相關關系,當r值趨于1時,表明存在顯著的正相關關系。由于黃金以美元計價,一份樂觀的非農報告應該會導致金價走低,并指向負相關性。

(圖片來源:FXStreet)

分析結果

在此前35次發布的非農數據中,有9份數據不及預期,26份數據優于預期。平均而言,在令人失望的數據方面,偏差爲-0.58,強勁數據爲1.48。數據發布15分鍾後,如果非農就業數據低于市場共識,金價平均上升7.2美元。另一方面,若數據好于預期,金價平均下跌5美元。這一發現表明,投資者對弱于預期的非農數據的直接反應可能會更強烈一些。

我們爲上面提到的不同時間框架計算的相關系數沒有接近到被認爲是顯著的水平-1。最強的負相關性出現在發布後15分鍾和1小時,r值在-0.57和-0.55附近,發布4小時後,r值升向-0.43。

(圖片來源:FXStreet)

有幾個因素可能發揮作用,從而削弱黃金與非農就業數據意外的負相關關系。周五非農就業數據公布幾個小時後,投資者可能在接近倫敦定盤價尋求獲利了結,導致金價在最初反應後逆轉走勢。

(圖片來源:FXStreet)

更加重要的是,非農就業報告的潛在細節,比如以平均時薪衡量的工資通脹以及勞動力參與率,可能會對市場反應産生影響。美聯儲堅持其依賴數據的方法,總體非農就業變動數據,再加上這些其他數據,可能會推動市場對美聯儲下一步政策行動的定價。

此外,對此前數據的修正可能會扭曲最近公布的數據的影響。例如,2024年2月的非農就業崗位增長27.5萬個,遠超市場預期的20萬個。然而,1月份的增幅33.5萬被修正爲22.9萬,這導致美元無法從2月份的正面數據中受益。

台灣時間10:56,現貨黃金報3247.80美元/盎司。

敬告讀者:所有內容不代表久久銀樓立場,僅供讀者參考!久久銀樓提供的交易相關數據及資訊不構成投資決策的依據,由此帶來的投資風險和損失由交易者自行承擔。