來源:Kitco金拓中文網

本周國際現貨金價以1616.1美元開盤,最高上試1661.8美元,最低下探1604.7美元,截至周五亞洲午盤時分報收1643.3美元,較上個交易周上漲26.7美元,漲幅1.65%,周K線呈現一根延續反彈的小陽線。

伴隨本周金價的進一步上行,不少投資者及分析人士對黃金的信心再度膨脹,或搬出美元終將崩潰論的套話來迎合短期金價的走強。是的,從長期來看,美國不可能僅通過印刷美元來支撐其債務。但從中長期來看,市場對美元的信任無疑比歐元好很多。目前麻煩纏身的是歐債危機背景下的歐元。當然,就長期而言,整個逆經濟基本面急速擴張的信用貨幣體系對黃金形成利好,但這不應成為黃金保證金投資者咬定黃金多頭不松口的理由。如果你在貨幣體系面臨危機的大話套話信念支撐下,在1900美元買進黃金,當金價下跌至1500美元附近時,我不知恐懼和信念誰會在你心中占據上風,我想信念至少會被擠出大半個身位,甚至可能完全被恐懼趕跑。故對黃金保證金投資者而言,僅依靠基本面分析的理論絕對行不通。我的觀點是,我們不能忽視基本面分析對操作的戰略參考,但操作思路切忌被基本面分析完全綁架!

筆者近期多次提及,即便金價反彈至1680美元上方,也不改筆者對此乃大四浪調整中反彈插曲的判斷,故投資者忌把金市反彈插曲當牛市主弦律看待。那麼當前金價反彈誘因,及階段性後市金價演變的主要影響因素是什麼呢?從反彈誘因來看,技術性超跌、華人春節前的用金需求,以及歐債危機負面消息的相對真空皆構成近兩周金價反彈誘因。

技術性超跌不用過多分析,金價從9月的1920美元開始,一路曲折下跌至1523美元附近,擊穿年線,必將誘發技術性超跌反彈。且我們也從對沖基金在黃金和白銀市場中的能量流動進行過解讀,特別是對白銀市場的能量解讀。對沖基金釋放了比08年金融危機期間,銀價跌穿9美元時的更大做空能量,做空能量的過度釋放必將誘發能量回流的超跌反彈。對沖基金做空黃金的能量尚未有08年金融危機期間釋放徹底,但此能量的釋放肯定不會一氣呵成一步到位。

從實物消費需求來看,金價在12月進一步大幅下跌擊穿1580美元後,適逢華人春節消費旺季到來,金商會在金價大幅下跌後補充些金料,盡管我們認為金料的準備應該更早。從近兩周金價的反彈運行特征來看,也符合這樣的判斷:金價的走強多發生在亞洲交易時段,歐美交易時段的主動推升意願並不強。這也說明亞洲需求因素對短期金價的反彈提供了很大幫助,而我們認為亞洲需求因素主要是消費需求因素,而不是投資因素。如果投資者認為存在投資因素影響,那也是中國中央經濟工作會議上折射出對證券市場信心的提振,進而使金市和大宗商品獲得一針間接的雞血刺激,但這樣的雞血效應不具備持續性。

歐債危機對全球金融市場的影響仍將是影響金價和風險市場波動的主要線索。近兩周歐債負面消息的真空狀態對超跌的市場形成利好,但伴隨時間進一步向1月中下旬推進,關於歐債的負面消息可能又會多起來,這可能令黃金和風險市場再度承壓。

梳理近期消息面,歐債危機對市場的不利沖擊無疑尚未渡過最嚴峻的階段。1月中下旬,歐元區部分國家再度面臨集中融資需求,從目前情況來看,市場信心顯然不足。而希臘與私營債權人的談判,也沒有多少剩餘時間。這些因素可能令稍作喘息的市場信心再受打擊。

歐盟經濟與貨幣事務專員瑞恩1月10日表示,歐元區災難性的債務危機還沒有就結束,但市場必須保持耐性,等待一系列改革舉措真正發揮效用。防止歐元區陷入流動性危機至關重要。瑞恩說:“希臘將很快結束與私營部門的談判,而該談判是希臘得到第二筆貸款的條件。” 另外,德國總理默克爾和法國總統薩科齊1月9也表示,希臘私營部門必須參與降低希臘債務負擔。但情況未必那麼樂觀。由於不少希臘債券持有人是對沖基金,他們在購買希臘債券的同時,也購買了信用違約保險。這些基金對要將自己的希臘債券投資減值談判沒有多大興趣,他們寧愿讓希臘破產,這樣可以觸發其購買的信用違約保險。故希臘與私人債券持有人的談判不會顯得很順利,若談判失敗達不成協議,IMF、歐盟和歐洲央行將不會向希臘撥付避免違約所需的第二筆援助金。如果希臘得不到這筆援助金,在3月20日左右145億歐元債券到期時,希臘違約的可能就會大增。希臘總理帕帕季莫斯1月4日就曾表示,未來數周的行動和決策將決定希臘的未來,如果沒有援助協議,希臘將面臨無序違約的風險。此外,即便協議達成,文書準備可能都要不少于一個半月的時間。故此,留給希臘的時間已經不多,希臘必須在未來一兩周內達成協議,否則將對金融市場形成更加惡劣的沖擊。

當受影響的金融機構預計希臘將發生違約時,他們會基於資金鏈安全的考慮出售金融資產,降低持有風險投資的頭寸,盡可能盤活流動性。在這樣的背景下,黃金也將成為盤活流動性的拋售對象。如果我們還繼續秉持黃金對沖信用貨幣體系風險的套話而繼續購買黃金避險,無疑顯得有些“不識時務”的理想主義!當然,就整個金融貨幣體系大環境來看,歐債危機對金價的不利沖擊又是黃金宏觀牛市運行中的階段性插曲,只是對保證金投資者而言,宏觀牛市中較長和較深的插曲,也算一段市場階段性運行的主旋律,我們不能忽略。回想08年金融危機對黃金階段性沖擊的旋律吧,放眼長期牛市是插曲,但又曾是中期調整的主旋律。在中期調整主旋律背景下的反彈則又是插曲!

此外,評級機構對歐元區國家能繼續通過市場以理想的成本融資前景並不看好,他們希望歐洲央行能有更多擔待。如果歐債依靠歐洲央行擔待,最多只是延緩歐債危機進一步爆發的時間。惠譽主權評級主管表示,義大利評級面臨本月底遭降的實質性風險。故本月中下旬,歐債危機的憂慮可能再襲上心頭,需對風險市場保持警惕。

捷克央行行長表示,希臘危機可能需要歐洲多家銀行資本重組,在歐盟不願提供大量融資的前提下,希臘應退出歐元區。美國億萬富翁投資人喬治·索羅斯周一稱,當前的歐元區主權債務危機比2008年的全球金融危機更嚴重。索羅斯在班加羅爾Azim Premji大學發表演講時稱,歐洲大型銀行倒閉的影響可能會波及全球。可見,歐債危機對金融市場最嚴峻的沖擊尚未到來。沖擊一旦來臨,很多歐美銀行會發生倒閉和重組,在這種流動性不順暢,或曰可能快速繃緊的階段,風險市場和黃金必將受到沖擊。哪怕僅僅是階段性沖擊,也不能忽視其力度,對保證金投資者而言尤為如此。

貨幣政策及經濟數據方面,本周歐洲央行和英國央行皆維持利率不變。對歐洲央行而言,無論怎樣放松貨幣,都不能緩解市場因歐債危機的緊張情緒。降息可以令整個金融市場的流動性維持充裕,但充裕的流動性卻可能因為緊張情緒難以順暢流動起來。注水後不能有效流動,還不如不注水。

美國方面,經濟數據顯示基本面有所改善,但經濟復蘇步履並不穩健,美聯儲官員紛紛表達了進一步維持超寬松貨幣政策的觀點。美國12月季調后非農就業人口增加20.0萬人,預期增加15.0萬。12月失業率為8.5%,預期為8.7%,失業率創2009年2月以來新低。該數據刺激美元上周再創新高,但金價卻在亞洲需求的支撐下,體現出抗調整韌性。美國12月零售銷售月率上升0.1%,預期上升0.3%。美國12月核心零售銷售月率下降0.2%,預期上升0.3%。顯示出復蘇步履不穩的跡象,對美元的強勢有所掣肘,使得金價不失時機再借東風延續反彈插曲。此外,本周美國進一步表達了可能再度QE刺激經濟復蘇的可能,這將為我們判斷黃金的中長期運行前景提供參考。

美國芝加哥聯儲埃文斯1月11日表示,近期經濟數據顯示出美國經濟有一定改善,但總體而言並不強勁。美國經濟需要持續大幅度的貨幣寬松。美聯儲需要維持零利率直至失業率降至7%以下或通脹升至3%以上。預計2012年通脹率將在1.8%,而明后兩年料接近1.5%。無論如何, 3%的通脹率才是我們應該愿意承擔的風險。他還表示,在采取更多量化寬松措施前支持對利率進行指導。美聯儲任何新的寬松措施,如果需要的話,可能是6000億美元。

盡管美國經濟似乎步入了相對良性的復蘇軌道,但仍存在面臨來自歐洲沖擊而再度惡化可能。美國舊金山聯儲主席威廉姆斯1月10日表示,歐元區的崩潰仍然是經濟前景的最大威脅,如果歐元區狀況惡化,所有預期都將失效,美國經濟將“全盤皆輸”。可見在歐債危機陰霾持續籠罩的大背景下,發生對金融市場與經濟的任何意外沖擊皆有可能。故2012年雖不可能發生好萊塢電影般展示的情景,但不少經濟學人士關于保護好錢袋的呼吁是值得重視的。黃金雖掛著長期避險的光環,一旦面臨意外的金融沖擊,金價階段性倒塌的力度並不比暴力拆遷時的房屋倒塌力度弱多少。君子不立危墻之下,對保證金投資者而言,目前戰略性做多黃金,就好像在面臨暴力拆遷的房屋中“安居”一樣,你可能無法預料推土機到來的準確時間,但你可以預料推土機遲早會到來,你不能沒有絲毫準備!

上周對沖基金在美元市場運作意願較低,依然持有著處於歷史峰值附近的凈多。而歐元市場,對沖基金繼續在歐元場內積極大幅增加歐元凈空持倉,體現為多頭減持與空頭增持,單邊看跌的思路清晰。意味著美元的波段漲勢與歐元波段跌勢恐將進一步延續,理應形成對風險市場的考驗。

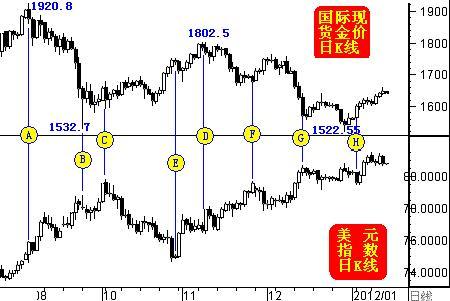

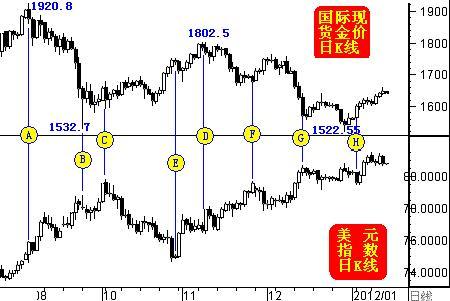

對比近月金價與美元運行關系,如圖所示:

總體而言,金價與美元仍維持反向運行關系。BC階段的同向走強源于金價的階段性超跌;ED階段金價無視美元的轉強而繼續走強,但伴隨美元強勢的進一步確認與持續,金價上行的好景不長。目前H階段,金價再度體現出無視美元強勢的走強,我們認為首先同樣源于技術性超跌。但伴隨美元中期進一步趨強發展,金價趨強運行的好景可能同樣不長。故提醒投資者切忌沉迷于階段性金價反彈的插曲,作繼續看多做多黃金的“釘子戶”,面對歐債危機可能引發的“暴力拆遷”,釘子戶的力量無疑弱小且不合潮流。

*****

免責申明:本站內所有文章及數據只是各評論員的個人觀點,並不代表本公司立場。以上資料僅供參考,風險自負。

黃金價格” width=”180″ height=”114″ align=”left” />周四義大利和西班牙國債標售結果較好,但美國經濟數據表現不佳。 美國12月零售銷售以七個月來最慢速度增長,另外上周初請失業金人數上升,出現了盡管經濟增長、但複蘇仍搖擺\不定的跡象,這使形勢更加黯淡。

黃金價格” width=”180″ height=”114″ align=”left” />周四義大利和西班牙國債標售結果較好,但美國經濟數據表現不佳。 美國12月零售銷售以七個月來最慢速度增長,另外上周初請失業金人數上升,出現了盡管經濟增長、但複蘇仍搖擺\不定的跡象,這使形勢更加黯淡。 黃金價格” width=”180″ height=”114″ align=”left” />盤面觀察:

黃金價格” width=”180″ height=”114″ align=”left” />盤面觀察: