本文由黃金頭條網和網易貴金屬聯合撰寫

11月以來,金價從高點1337一路跌至最低1171一線,下跌160多美元,跌幅超12%,因市場預期特朗普當選後將推升通脹和利率。

特朗普提出了5000億美元基礎設施建設計劃,以及將實施的貿易保護主義政策,都會給薪資和通脹帶來上行壓力。

此外,隨著美國經濟數據走好,美聯儲加息預期也隨之升溫。CME數據顯示,交易商押注美聯儲12月升息的概率飆升至93.5%,此前一度升至100%。

而印度總理莫迪 11月8日宣布廢除500和1000盧比(約相當於50元和100元人民幣)兩種最大面額紙幣的流通,以及傳聞印度可能禁止黃金進口等消息也在情緒上打壓了黃金多頭信心。

在連續的暴跌之下,黃金投資者持續從黃金ETFs基金撤離。

截止11月28日週一,全球最大黃金ETF,Spdr Gold Trust維持持倉不變,為885.04噸。此前,該基金連續16個交易日減持黃金,創6月以來新低。

投資者對黃金的悲觀程度創下16個月新高。不過正如金融市場經典警句——在別人恐懼時貪婪那樣,之前三次市場如此悲觀的時候,金價都出現了一大波漲幅,2014年11月漲了16%,2015年7月漲了11%,2015年11月漲了21%。

據網易貴金屬大數據平臺情緒指數顯示,從長期來看,仍然有超過6成的投資者偏向於看多黃金,但就短期而言,看多黃金的投資者僅有不到三成。

從網易貴金屬交易數據分析,隨著黃金價格跌破1200美元/盎司,多數投資者持倉比例有所下降,逐漸進入輕倉,但也有少量用戶認為金銀價格已經觸底,選擇了重倉多單。此外,投資者交易熱情也明顯回落,交易頻次隨之下降。

歷史不會簡單重複,但總是壓著相同的韻腳。黃金會再次走出逆轉嗎?接下來金價將如何演繹?以下幾個重大因素需要引起投資者重視:

網易貴金屬大數據平台顯示,目前國內貴金屬投資者的目光聚焦在國際重大事件上,美聯儲議息、特朗普執政方向以及原油價格的變化位列前三。 此外,投資者對於意大利公投的關注度較上月有大幅增加,普遍認為這一重大事件會對金銀市場產生較大影響。

意大利公投將成下一個黑天鵝?

12月4日,意大利將迎來修憲公投,這很可能是下一個“黑天鵝”。

最後一份民調顯示反對派領先約10個百分點,或引發倫齊(Matteo Renzi)下台與提前大選。

現任意大利總理倫齊暗示若公投失敗將辭職,而這將引發該國提前大選,反歐盟的五星政黨掌權的概率增加,其承諾當選後將立即展開退歐公投。此外,第三大政黨Nothern League同樣反對歐盟,如此一來,意大利退歐公投或在所難免。

目前意大利國內的反對者逐漸壯大。倫齊的反對者北方聯盟(Northern Leagure)成員Guglielmo Picchi稱,美國大選將幫助所有沒有勇氣站出來表示“我將投反對票”的人。像投票給特朗普的選民一樣,許多在民調中聲稱“未決定”的選民投下No的一票。

倫齊黨內的立法者Andrea Romano同樣對特朗普的當選憂心忡忡,其認為對意大利選民而言,美國提供了一個例子——對待不滿和憤怒的方式有兩種,特朗普或英國公投退歐所提倡的保護主義或孤立政策。

分析認為本次公投或導致更廣泛的歐元區危機,該國銀行難以脫離困境,歐洲金融系統穩定性或被削弱。

修憲公投疑慮之下,意大利的Target 2 Balance在近期同樣刷新了歷史記錄。意大利央行對於歐元區其他國家的負債在過去兩個月中飆升逾600億歐元,目前達到了3550億歐元這一歷史新高,刷新了2012年時的紀錄。

網易貴金屬金牌分析師周玉鵬認為,目前憲法公投通過的概率不大,而目前來看,反對派“五星運動”有可能將上台,“五星運動”上臺本身就是對歐元區身份的不認同,或將造成歐元區解體,有可能造成金銀受避險需求推動大漲。

不過,摩根大通經濟學家認為,意大利退出歐元區的可能性極低,新議會贊成退出歐元區的門檻相當高,市場壓力可能迫使宣揚退出歐元區的黨派很快修改計劃。要造成意大利退出歐元區的現實可能性,需要現狀發生重大改變。

英國、意大利之後誰是歐洲下一個火藥桶?

英國、意大利之後,法國可能成為歐洲又一個動蕩之地。

英國《獨立報》援引11月20日公佈的Ipsos民調稱,法國極右翼政黨國民陣線領導人勒龐的支持率已經達到29%,領先於法國前總統薩科齊(21%)以及左翼黨主席Jean-Luc Mélenchon(14%),而其最有力的競爭對手薩科齊已經宣布退出。

勒龐主張與特朗普相似,國民陣線排斥大規模移民的湧入、伊斯蘭國的崛起以及破壞法國和歐盟的自由貿易協定。

勒龐主張重啟法國法郎,並曾表示當選後將舉行法國退歐公投。此前英國獨立黨黨首Nigel Paul Farage曾警告稱,勒龐所造成的政治轟動效應恐怕會超過英國脫歐,如果其當選法國總統,可能意味著歐盟60年的整合歷史結束。

2017年法國總統選舉的第一輪和第二輪將分別於4月23日、5月7日舉行。法國的選舉機制為兩輪選舉制,在第一輪選舉中獲得過半數選票的候選人即可當選總統,如果候選人在該輪的選票均不過半,則進行第二輪選舉,這一輪得票最多的候選人即可當選為總統。

網易貴金屬金牌分析師周玉鵬認為,一旦歐盟解體,那麼將對世界政治經濟格局造成重大影響,政治力量的分散使歐洲國家的整體影響力下降,經濟上不能單獨抗衡中美等大經濟體,世界格局將重新洗牌,這一階段避險將成為金融界的主題,大量資金可能湧入金銀市場避險,金銀價格將出現大漲。

12月議息會議前最後一次非農能否阻擋美聯儲加息之路?

北京時間週五(12月2日)21:30美國將公佈11月季調後非農就業人口,彭博預期中值為18.0萬人,失業率料維持在4.9%不變,10月非農為16.1萬人。目前市場預計,只要本次非農不是太差,美聯儲12月加息25個基點基本是確定的。

此前,美聯儲副主席費希爾表示,每個月6.5-11.5萬的就業人口增幅便能使美國保持在充分就業狀態。里士滿聯儲主席萊克本月也表示,每月6萬新增就業人口將能跟上美國人口增長。

網易貴金屬金牌分析師周玉鵬認為,特朗普勝選後轉向溫和,耶倫任職危機暫時被壓下,美聯儲內部鷹派氛圍非常濃厚,若美聯儲在12月份想要更合理的加息,那麼作為加息前最後一次非農數據就不能太壞,美聯儲有可能對該數據的統計施加一定影響,使得加息顯示更加合理。若本次非農數據爆冷,出現非農數據極差的情況,那麼12月份加息將前途未卜。總體來講,爆冷的概率很小,美聯儲12月份加息概率極大。

BNY Mellon高級全球市場策略師Marvin Loh稱,除非下周美國就業數據慘淡,其它都將促使美聯儲行動。即便就業數據尤其疲弱,影響也可能大打折扣,因過渡性數據會被修正。

荷蘭國際集團(ING)首席國際分析師Rob Carnell也表示,只有發生極糟糕的事情才會阻止美聯儲12月加息,比如非農增長不足10萬個。

美聯儲年內加息幾成定局未來還要加多少?

11月會議紀要顯示,在美國大選前夕,決策者對於美國經濟強勁到足以允許很快升息感到有信心。幾乎所有委員仍然認為經濟前景的短期風險大致均衡。市場和機構都認為12月加息勢在必行。

《華爾街日報( 博客 , 微博 )》稱,紀要顯示美聯儲傾向於12月加息,強化了市場對加息時點的預期。

本次會議紀要與美聯儲主席耶倫之前出席聽證會的立場一致。

上週,耶倫在聽證會上稱,經濟取得進一步進展,總統大選不改加息進程,加息或相對快地到來。

目前聯邦基金利率市場走勢顯示,11月FOMC會議紀要公佈前,12月加息概率為100%,其中加息25個基點概率為98.0%;11月FOMC會議紀要公佈後,12月加息概率為100%,其中加息25個基點概率為96.0%。

摩根大通經濟學家Jesse Edgerton稱紀要顯示美聯儲已做好12月加息準備,預計2017年將加息兩次,他表示,自11月1-2日聯邦公開市場委員會(FOMC)以來公佈的經濟數據大多有利,市場顯然已經考慮到經濟增長和通貨膨脹前景的好轉,而此次會議的紀要顯示決策者已經準備12月份加息。

目前依然預計,美聯儲2017年將兩次加息,FOMC將繼續辯論勞動力市場的鬆弛和失業問題。

另外,三菱東京日聯銀行(BoT-Mit)經濟學家Chris Rupkey週三在研報中稱,從美聯儲發布的紀要來看,大家不由得認為12月加息已經是板上釘釘。

目前唯一的不確定性就是,在經濟接近正常的情況下美聯儲明年會加息幾次。

網易貴金屬金牌分析師周玉鵬認為,若美聯儲今年12月份成功加息,那麼代表美聯儲對美國當前及未來的經濟發展滿意,若未來美國通脹水平繼續向2%的目標邁進,而且就業水平保持住當前的良好勢頭,那麼可以預見,明年美聯儲將實施加息措施至少一次,而鑑於當前美聯儲內部鷹歌嘹亮,明年加息一次將不是上限,有可能會加息兩次。

黃金持倉透露出什麼信號

美國商品期貨交易委員會(CFTC)週一(11月28日)公佈的黃金持倉數據顯示,截至11月22日當週,黃金非商業性多頭淨持倉減少10575手,至167085手,連續兩週減持。

目前非商業性淨多頭持倉規模已經降至3月以來最低水平,當時的現貨金價處於1240附近,而目前金價已經跌至1190附近。

金價為1230附近。” align=”middle” border=”1″ />

而資金也持續從黃金ETFs交易基金撤離。截止11月28日週一,全球最大黃金ETF,Spdr Gold Trust維持持倉不變,為885.04噸。此前,該基金連續16個交易日減持黃金,創今年6月以來新低。當時的現貨金價為1230附近。

通過黃金價格與持倉減少幅度比較發現,金價已經出現超賣跡象,未來隨著恐慌性拋售減少,金價企穩回升的可能性在增加。

黃金現在到底能不能買?

隨著金價持續暴跌,下跌動能得到很大程度的釋放。有貴金屬交易員稱,市場已經基本消化了美聯儲加息帶來的利空,在12月加息前,黃金進一步大跌的基礎並不存在。而意大利憲改公投等政治風險在一定程度上也提升了黃金的吸引力。

貴金屬分析師Disruptive Investor認為,投資者不要被眼前的跌勢嚇住了,中長期金價仍有投資價值,儘管近期黃金遭遇了一些挫折,但是中長期來看並沒有什麼值得恐慌的理由。未來,真實利率水平仍為負,經濟不確定還將持續,特朗普當選更增加了商業人士的疑慮,這些都非常利好黃金,近期的下跌或許恰是一個買入良機。

貴金屬分析師Caiman Valores也認為,市場對特朗普的計劃過於樂觀了,未來特朗普的計劃能否有能力執行並取得預期效果都讓人懷疑。一旦市場意識到特朗普的經濟政策不能取得預期目標,那麼金價將會反彈。

Caiman Valores指出,一些專家已經開始預測市場對特朗普的熱情有些過度了,他們最終將會感到失望。

貴金屬分析師AG Thorson則認為,目前市場爭論的焦點主要集中在去年低點1050是不是黃金八年周期的真正低點。

如果十月低點1241仍然有效的話,則金價應該在近期跌破1200後出現快速反彈;

反之,如果金價在跌破1200後沒能很快收復則意味著去年低點1050不是真正的八年周期底部,金價將快速跌向真正的八年周期底部。

但是無論怎樣,未來18個月後,金價將比現在高很多,四年後金價將更高,因此金價下跌將是一個買入良機。

Phoenix Capital Research首席市場策略師Graham Summers認為,市場情緒有些過度了,技術指標顯示黃金已經超賣,均線系統即將走出一個看漲交叉信號(週線上當50日均線突破200日均線),意味著黃金接下來幾週的上漲將是一個教科書式的標準反彈。

道明證券認為,美元走高、債券收益率上漲和持有成本增加使得過去兩週黃金急跌,黃金可能跌破1200。

不過市場已經基本消化了美國大選的影響。此外,中國需求非常強勁,從上海黃金交易所的溢價就可見一斑,最近溢價最高達到15美元/盎司。

道明證券表示,11月的黃金下跌刺激了中國買家加速買入,因此1200是非常強力的支撐位,建議在此點位逢低買入。

不過,也有堅定看空的觀點。鄧海清認為,對於2017年,黃金仍將繼續下跌,將從現在的1190美元,跌回2016年上漲起點1050美元附近,存在跌破1000美元的可能。

與2016年初相比,當前全球央行流動性拐點已經出現,美元指數創近13年新高,黃金的利空因素較2016年初更多,歐洲的事件衝擊最多造成短期避險,而不會改變全球長期實際利率預期,因此黃金價格跌破上漲起點1000美元/盎司是可能的。

高盛最新觀點下調了黃金未來三個月及六個月的預期至1200美元每盎司,原因是黃金價格受到經濟持續增長以及黃金ETF贖回的影響。不過高盛同時指出,在一年後黃金價格會漲至1250美元每盎司。

高盛預計,今年以來用以建立ETF所大量購入的黃金用現價計算的話是虧錢的。如果有一半虧損籌碼撤出的話,這意味著黃金價格下跌近60美元。

網易貴金屬金牌分析師周玉鵬認為,當前的黃金價格走勢類似2015年底加息時候的情況,去年加息之前黃金價格下跌,加息之後黃金價格大漲。而今年稍有不同,就是在12月份美聯儲議息會議之前,意大利憲法公投將在12月4日舉行,公投本身是一個風險事件,類似英國退歐公投,對黃金價格是一個重大利好,所以今年12月份有可能也會出現意大利公投後直接大漲的可能。另外各國貨幣超發,黃金長線看漲。

周玉鵬表示,綜合來看,12月份極有可能出現黃金價格觸底上漲的走勢,建議12月份低位入手黃金,黃金價格後市看漲,符合低位入手的原則。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。

金價為1230附近。” align=”middle” border=”1″ />

金價為1230附近。” align=”middle” border=”1″ />

黃金價格的年平均漲幅為10.5%(以美元計價的漲幅比人民幣計價的略高)。 如果再往前推十年,這個收益率會更低,巴菲特不僅看不上這樣的收益率,而且要讓巴菲特改變投資習慣那幾乎是不可能的。 比爾蓋茨曾持續十多年向巴菲特推薦微軟公司的股票,巴菲特一直拒絕,最後實在盛情難卻,買了100股微軟的股票,還是為了祝賀比爾蓋茨的生日。 是微軟公司的股票不好嗎? 肯定不是。” />

黃金價格的年平均漲幅為10.5%(以美元計價的漲幅比人民幣計價的略高)。 如果再往前推十年,這個收益率會更低,巴菲特不僅看不上這樣的收益率,而且要讓巴菲特改變投資習慣那幾乎是不可能的。 比爾蓋茨曾持續十多年向巴菲特推薦微軟公司的股票,巴菲特一直拒絕,最後實在盛情難卻,買了100股微軟的股票,還是為了祝賀比爾蓋茨的生日。 是微軟公司的股票不好嗎? 肯定不是。” /> 金價的漲幅,達到75%。” />

金價的漲幅,達到75%。” />

黃金價格單日的跌幅就可能達到200美元。” />

黃金價格單日的跌幅就可能達到200美元。” /> 金價有如此大的影響力?”” />

金價有如此大的影響力?”” />

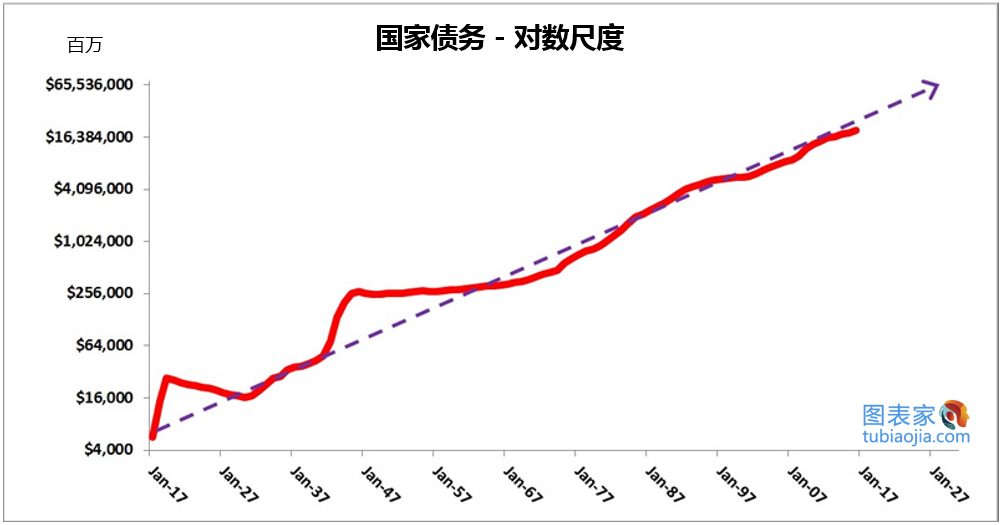

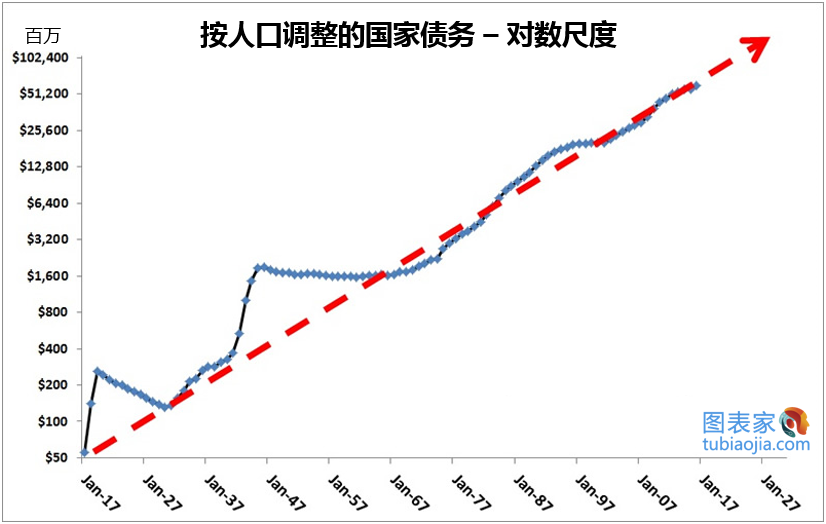

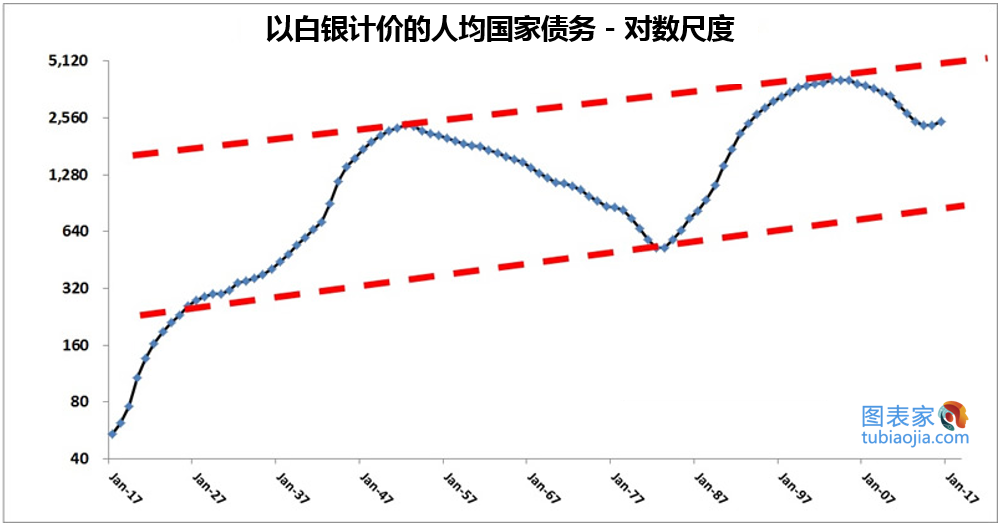

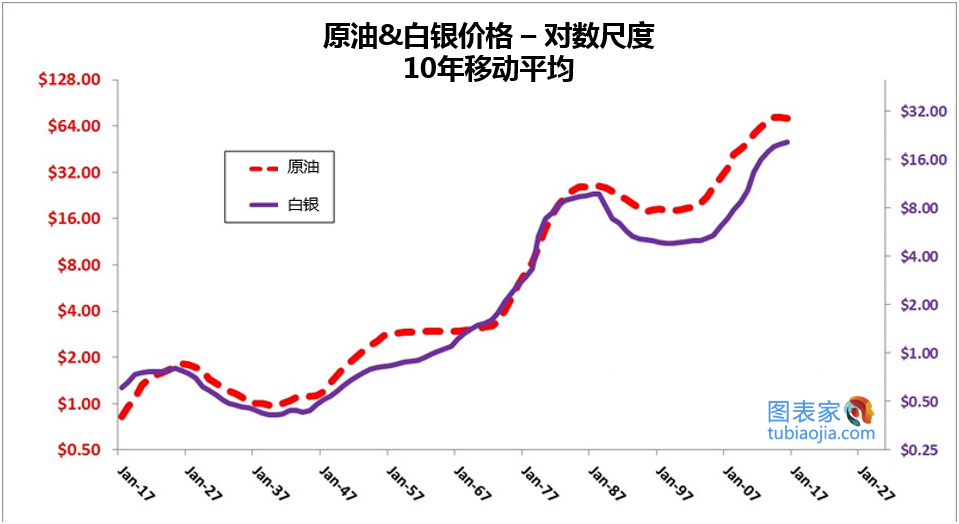

黃金價格圖與白銀相似,因此圖中並沒有顯示。 注意到,過去100年,白銀和原油的價格瘋狂的成倍增長。” width=”648″ height=”397″ />

黃金價格圖與白銀相似,因此圖中並沒有顯示。 注意到,過去100年,白銀和原油的價格瘋狂的成倍增長。” width=”648″ height=”397″ />

金價預計將從美國即將加息中感到壓力,美聯儲(FED)預計將於下月進行近10年來的第二次加息。” width=”590″ height=”283″ />

金價預計將從美國即將加息中感到壓力,美聯儲(FED)預計將於下月進行近10年來的第二次加息。” width=”590″ height=”283″ />