各國政府發布的通脹數字是更不可靠的“假新聞”嗎?

美元走弱對美國貿易有利。

你已經為一場大規模的紛爭做好準備了嗎?

在美國德克薩斯州南部城市聖安東尼奧,人們蜂擁而入大大小小的百貨商店囤積飲用水和罐頭食品,並為颶風“哈維”的到來做準備。據了解,颶風“哈維”已經摧毀了德克薩斯州的休斯頓地區和其他部分沿海城鎮。希望那些生活在風暴沿線的每一個人都能夠採取必要的防護措施來保證安全和免遭洪水侵襲——相信這場風暴的猛烈程度,讓每一個人在多年之後都會記憶猶新。

同樣,也希望投資者未雨綢繆,能夠為部分潛在的破壞性經濟風暴的到來做好準備。這些風暴包括上週末在懷俄明州傑克遜霍爾舉行的全球央行行長年會,以及下個月美國國會關於政府預算和債務上限展開的激烈辯論等。

正如大家所看到的,上週末,全球各國央行行長齊聚傑克遜霍爾並討論貨幣政策。其中特別引人注目的是美聯儲收縮4.5萬億美元資產負債表,以及歐洲央行準備退出量化寬鬆(QE)政策的計劃。作為現任美聯儲主席,珍妮特· 耶倫在會上發表了自己任內最後一次演講。

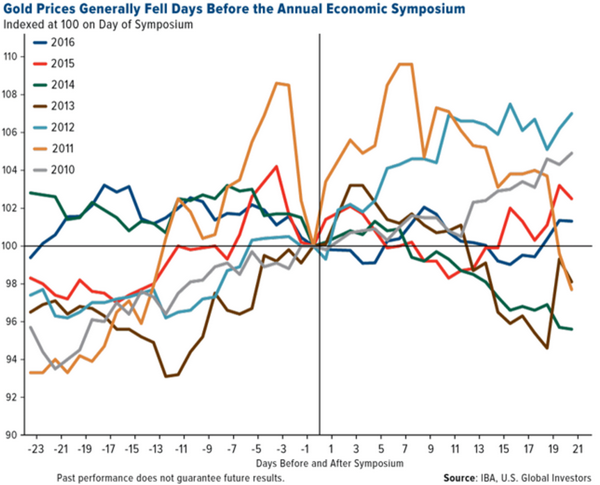

一些持有黃金陰謀論觀點的人士認為,在一年一度的全球央行行長年會召開之前,黃金價格都會出現下跌。在從2010年開始的過去幾年中,多數情況下,黃金價格都會在央行行長年度峰會召開之前下跌。在2011年的峰會召開之前,黃金價格出現最大跌幅,但很快又上漲至1900美元每盎司的歷史最高紀錄。

黃金價格通常都會出現下跌” align=”middle” border=”1″ />

黃金價格通常都會出現下跌” align=”middle” border=”1″ />今天,許多促成2011年黃金價格上漲至最高水平的政治、經濟條件也已經形成。2011年,美國國會就債務上限問題曾發生過一場小規模的爭論,導致評級機構標準普爾將美國政府的信用評級從AAA下調至AA+。這種情況反過來又重創了美元價格。而目前美元價格的疲軟,同樣也支撐了黃金價格。

2011年8月,經通脹調整後的美國10年期平均國債收益率為-0.59%,這一收益率導致投資者離開債券市場轉而進入黃金市場。由於通脹水平較低,所以近期投資者可能看不到10年期國債平均收益率為負的情況。但5年期國債收益率是一個分水嶺,而2年期國債收益率肯定是負的。美林美銀表示,受美國長期利率將進一步被下調的影響,明年年初的黃金價格將會上漲至1400美元每盎司。

各國政府發布的通脹數字是更不可靠的“假新聞”嗎?

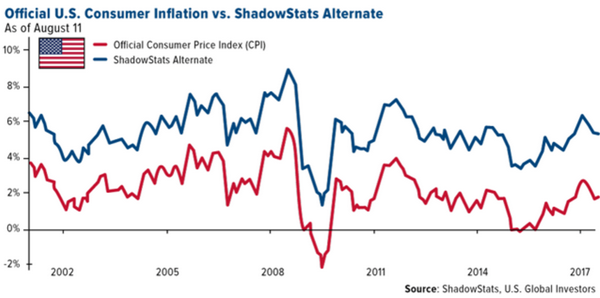

然而,如果使用另一種通脹衡量方法,則所有期限的美國債券收益率都處於負值區間。多年以來,分析機構ShadowStats一直在使用上世紀80年代的一套通脹水平衡量方法,並發布了可代替消費者價格指數(CPI)的統計數字。按照美國政府經濟報告專家,經濟學家約翰 · 威廉姆斯 (John Williams)的說法,多年以來,“政府報告中對通脹衡量方法的改變”,已經降低了通脹的真實水平。這意味著,真實的通脹水平可能比我們意識到的要高出很多,就像大家在下面這張表格中所看到的一樣。

假如投資者相信ShadowStats發布的可代替CPI數字,那麼接觸黃金市場是很有意義的投資行為。

瑞恩·戴里奧(Ray Dalio)是來自對沖基金Bridgewater的一名投資經理,而Bridgewater是目前全球規模最大的對沖基金,其管理的資產規模大約為1500億美元。最近幾天,有數名知名投資者因為擔心政治風險,已經增加了自己在黃金市場上的投資權重,而瑞恩·戴里奧就是其中之一。他們強調的政治風險包括美國國會不同意提高債務上限,從而導緻美國政府關門的風險。瑞恩·戴里奧建議投資者,持有10%左右權重的黃金資產,其中5%為實物黃金,5%為黃金股票、共同基金和ETFs基金的組合。

美元走弱對美國貿易有利。

回到目前的美元表現。克里斯托弗·伍德(Christopher Wood)是來自里昂證券(CLSA)的股票策略師,他在本週出版的《貪婪與恐懼》一書中寫道:“很難相信,美國政府今年發出的政治新聞流不再成為影響美元疲軟的因素。”

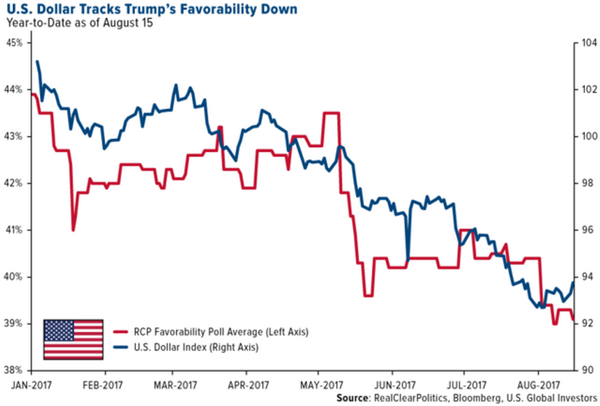

美國媒體當然希望投資者相信,特朗普總統的所作所為只會對美元不利。看看下面這張圖表就會發現,根據調查機構RealClearPolitics發布的民調結果,美元價格的穩步下跌與特朗普的民意支持率下降有關。

然而,美元價格走軟對美國經濟有利。在此之前,媒體曾評論特朗普樂見美元貶值,因為這對美國國內高質量工業產品的出口有利。而美元走低對大宗商品市場也有利,我們通常看到的能源價格上漲以及現在上漲的黃金價格,就是最好的例子。

投資者為一場大規模的紛爭做好準備了嗎?

很多人可能剛剛看過拳王梅威瑟與UFC輕量級冠軍麥格雷戈的對決。但是,大家是否關注過特朗普與美聯儲之間的鬥爭?

上週末,在傑克遜霍爾舉行的央行行長年會上,美聯儲主席珍妮特·耶倫對特朗普發出了直接攻勢。耶倫對美聯儲在金融危機發生之後製定的、嚴格的金融監管政策進行了辯護。而達拉斯聯儲主席羅伯特·卡普蘭也對耶倫的觀點做出了正面回應。耶倫的觀點明顯與特朗普一直呼籲放鬆金融監管的做法背道而馳。而外界也普遍認為,對金融監管政策的簡化可能會威脅並扼殺資本的形成。

認識到市場是供需關係之間的平衡是非常重要。從1996年開始到2016年為止的20年時間裡,美國國內上市公司的數量一直在萎縮下降,下降數量大約為1996年時全部數量的一半左右。而造成這種萎縮的主要原因就在於聯邦政府監管法規的激增。讓投資者感到越來越奇怪的一點是,隨著資本形成過程的改變,大家看到更多的指數演變,而不是股票自身的演變。

現在,資本市場存在大量的貨幣供應,而投資者正在尋求可以投資的地方。規模更小的股票池與更大規模貨幣供應的結合,意味著市場已經達到歷史最高水平。此外,主要歷史水平經常觸及最高紀錄的變化,並不是依靠政府的稅收改革政策獲得通過來實現,而是希望依靠強勁的全球經濟增長和弱勢美元來實現。

圖6:大盤股與小盤股之間的價差(指漲幅)在進一步擴大,從今年年初至8月23日。藍色:標普500指數,黃色:道瓊斯工業平均指數,紅色:Russell 2000指數。(Russell 2000指數的成份股由羅素3000指數中市值最小的2000支股票構成,代表了小盤股) 根據彭博社發布的報告,與此同時,小盤股在2017年的走勢基本上持平,而且還是自1998年以來表現最糟糕的一年。此外,基於Russell 2000指數的對沖基金淨空頭頭寸達到了2009年以來的最高水平。投資者可能需要記住一點,這些公司預期將會成為特朗普“美國優先”政策的最大受益者。

然而,美國製造業的疲軟已經對股票增長造成很大衝擊,這與美國國內採購經理人指數(PMI)所顯示的情況一致。製造業增長的放緩被服務業的強勁增長所抵消,而本周公布的美國國內PMI指數分數為56.0。儘管大盤股和小盤股之間存在價差,但從歷史經驗來上看,服務業的強勁增長是指數分數增長的一個指標。

而一些知名投資者和對沖基金經理則對美國國內股市普遍持謹慎態度。本週一,瑞恩·戴利奧在社交網站領英上宣布,他正在降低美國股票市場給自己資產帶來的風險,因為“擔心不斷增長的內部和外部衝突會導致政府效率受損(例如,無法通過國會立法和製定政策)。”據英國《金融時報》報導,潘興廣場公司(Pershing Square)的比爾·阿克曼(Bill Ackman)和太平洋 ( 601099 , 股吧 )投資管理公司(Pimco)的丹·伊瓦森(Dan Ivascyn),最近也購買了針對市場動蕩的保護措施。而克里斯·伍德(Chris Wood)則看好亞洲和其他新興市場。

保持希望

投資者需要記住的一個重要內容是:市場總是會出現混亂情況,有時候必須要調整你的投資組合。(雙刀)

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。

金價了。” align=”middle” border=”1″ />

金價了。” align=”middle” border=”1″ />

金價之間關係的模型來看,目前的淨持倉規模和

金價之間關係的模型來看,目前的淨持倉規模和

金價的走勢來看,2016年所觸及的高點將是接下去的目標,也就是1375美元/盎司水平。” align=”middle” border=”1″ />

金價的走勢來看,2016年所觸及的高點將是接下去的目標,也就是1375美元/盎司水平。” align=”middle” border=”1″ />