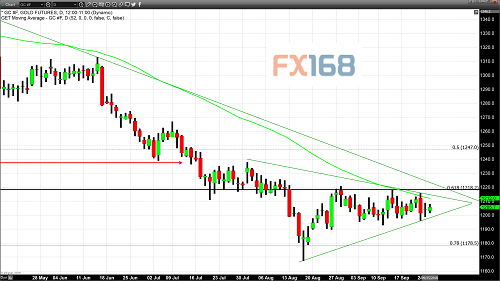

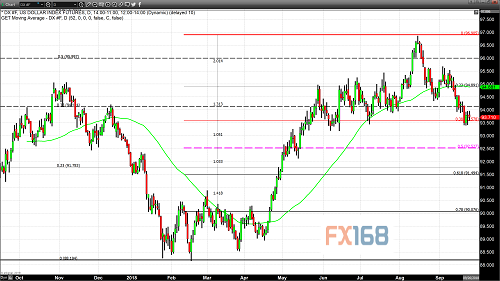

美聯儲如期加息,但在黃金市場僅僅掀起一波小浪,隨後再度回歸平靜。 金價仍舊沒有擺脫短期來的交易區間。 那麼通脹能否成為黃金的「救命稻草」呢?

投資者普遍認為,在高通脹時期,黃金是一種表現良好的資產。 那麼事實真的是這樣的嗎?

在美國歷史上,通脹率一直在波動,紀錄了高通脹、低通脹和負通脹時期。 從美國歷史上的通脹「演變」來看,在早期,通脹和緊縮頻繁而急劇的上升。 但到19世紀下半葉,這種峰值變得不那麼頻繁出現。 從1970年迄今,通脹則一直保持著溫和的狀態。

從Lawrence H. Officer和Samuel H. Williamson的資料來看,自1790年以來,美國通脹率超過5%的時間共有39年。 (這裡以CPI變化超5%來定義通脹上升)。

我們以實際價值來衡量黃金在通脹上升期間的表現。 但結果並未證明黃金在通脹期間表現良好。 從上圖中可以看出,在通貨膨脹期間黃金回報分佈的最大部分是負的。 柱狀圖顯示了在通貨膨脹率超過5%時期黃金的實際回報率。 如果黃金在相應年份的回報率超過-5%,那麼黃金的表現要相對優於現金。

最終的結果顯示,在39年的通貨膨脹期中,黃金的表現僅優於現金。 大多數情況下,黃金在歷史上高漲的通脹期間表現不佳。 可以證明,在通貨膨脹期間,貴金屬並不是一種可靠的套期保值工具。

特別值得注意的是,黃金價格在20世紀70年代大幅上漲。 從1970年到1980年,黃金價格上漲了15倍多。 在這十年裡,金價的上漲幅度超過了之前幾個世紀所有金價上漲幅度的總和。

因此,如果不考慮1970-1980這十年的情況,黃金在高通脹年份中的表現將出現更為疲軟的情況。

網站Investing文章認為,黃金在通脹期間表現良好可能只是一個「神話」,因為當前的證據指向一幅截然不同的畫面。 一般而言,黃金在通脹上升期間表現為負。

不過,這一結論也有例外的情況,那就是在更長的通脹上升時期。 畢竟,在這種時期,黃金可能是一種不錯的通脹對沖工具。

總而言之,黃金並不是對抗通脹的可靠對沖手段。 兩者之間的關係似乎比單純的CPI上漲意味著金價上漲更加複雜。

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導