FX168财經報社(亞太)訊 約翰斯·霍普金斯大學應用經濟學教授史蒂夫·漢克(Steve Hanke)警告稱,美國經濟正處于嚴重衰退的邊緣,有可能在2025年陷入衰退。

漢克在3月8日接受林採訪時表示,貨幣供應量罕見收縮,經濟指标暴跌,這表明美國正在「跌入懸崖」。他敦促政策制定者和投資者爲動蕩時期做好準備。

漢克預測的核心是貨幣供應量創紀錄下降,已降至2022年6月以來的最高水平。

他認爲,這種貨幣緊縮現在正在滞後地波及經濟,爲經濟大幅放緩奠定了基礎。

漢克說道:「我一直在預測這種跌落懸崖的情況之前就應該發生。我們現在的貨幣供應存量比2022年6月要少。因此,貨幣供給收縮了。自1913年以來,在美聯儲的曆史上,這種大幅收縮隻發生過四次。而每一次危機之後,要麽是經濟蕭條,要麽是普通的經濟衰退。

亞特蘭大聯儲的GDPNow追蹤系統進一步加劇人們的擔憂,僅在兩次更新中,該系統就将美國2025年第一季度GDP預測從增長2%修正爲收縮2.8%。

漢克抓住這次急劇下降作爲一個警告信號,指出實際個人消費支出增長率從1.3%下降到0%,而實際私人固定投資增長率從3.5%下降到僅0.1%。

這位經濟學家加倍強調了經濟衰退的預測,并駁斥了現代經濟需要外部沖擊(如流行病或戰争)才能進入衰退的觀點。

他認爲,這種收縮超過了其他因素,除非貨幣政策發生重大轉變,否則經濟衰退将不可避免。

漢克補充道:「我早就預測這次經濟衰退,但并沒有發生。經濟放緩肯定會發生,也許還會發生經濟衰退。」

警告發布之際,美國總統特朗普(Donald Trump)正在推進對等關稅計劃,該計劃将于2025年4月2日生效。特朗普在最近的國情咨文演講中誓言要通過削減「欺詐、浪費和盜竊」來平衡聯邦預算。

然而,漢克認爲這些措施對更深層次的經濟趨勢無效。他表示:「關稅不會帶來太多收入。它肯定不會改變貿易平衡,因爲這取決于财政赤字的規模。如果财政赤字沒有太大變化,那麽貿易赤字也不會有太大變化。」

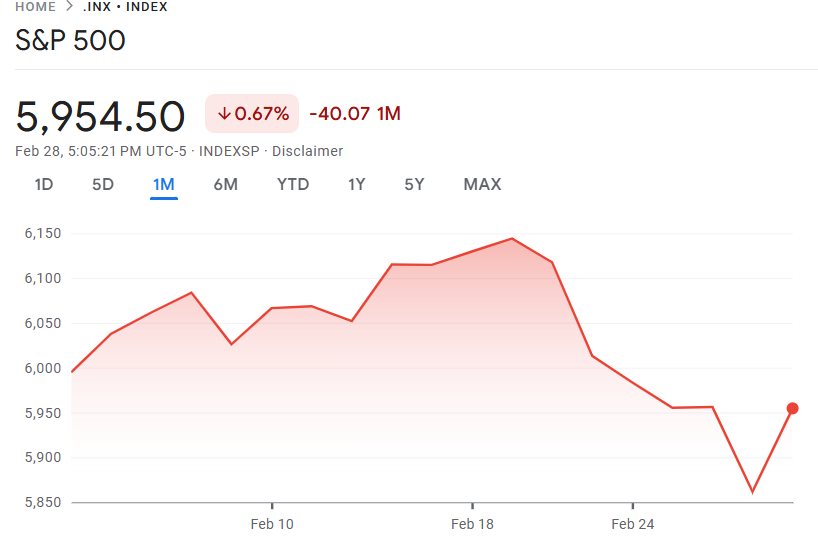

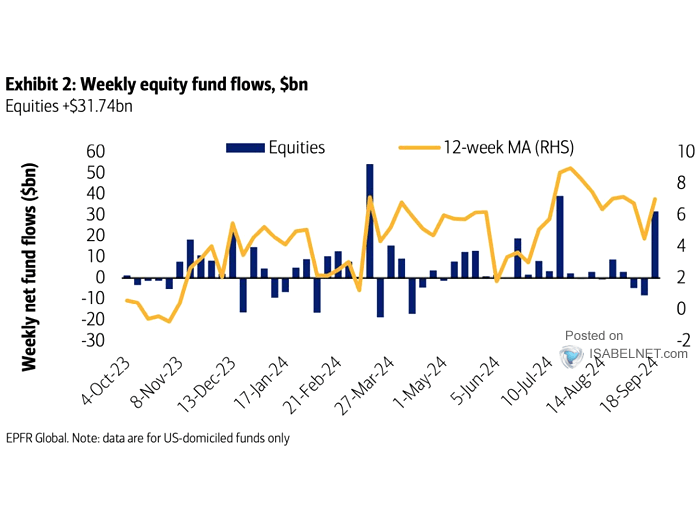

總體而言,漢克的經濟前景與越來越多預計經濟下滑的主要市場參與者的警告相一致。随着經濟衰退的可能性飙升,最近的分析師預測2025年可能會出現潛在的股市崩盤。

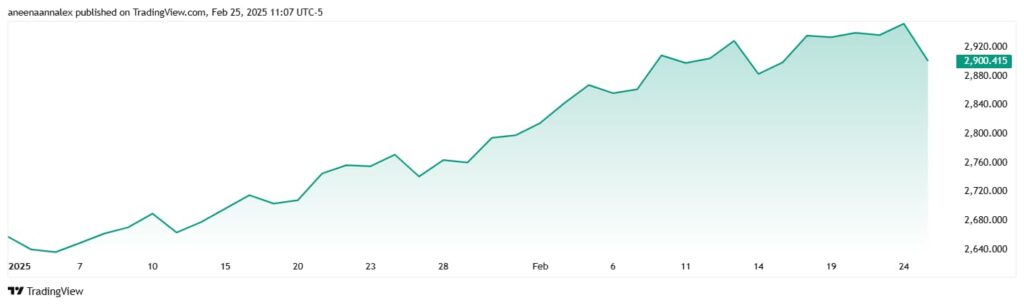

美國彭博社周一(3月10日)最新報道稱,由于對全球經濟前景的擔憂加劇支撐了避險需求,黃金在上周大漲後之後保持堅挺。

現貨黃金價格周一亞市升至2918美元/盎司附近;上周金價飙升近2%。

美國總統特朗普周日表示,美國經濟正面臨「轉型期」,他拒絕排除今年美國經濟陷入衰退的可能性。

福克斯新聞節目主持人Maria Bartiromo對特朗普表示,人們日益對經濟放緩感到憂心,在亞特蘭大聯儲指出,美國經濟第一季将萎縮,「您承接了一片混亂,您是否預期今年美國經濟将陷入衰退?」

特朗普回答說:「我讨厭預測這樣的事情。有一段過渡期,因爲我們正在做的事情非常浩大。我們正把财富帶回美國。這是大事情。而且總有一段過渡期,需要一些時間,需要一些時間。」

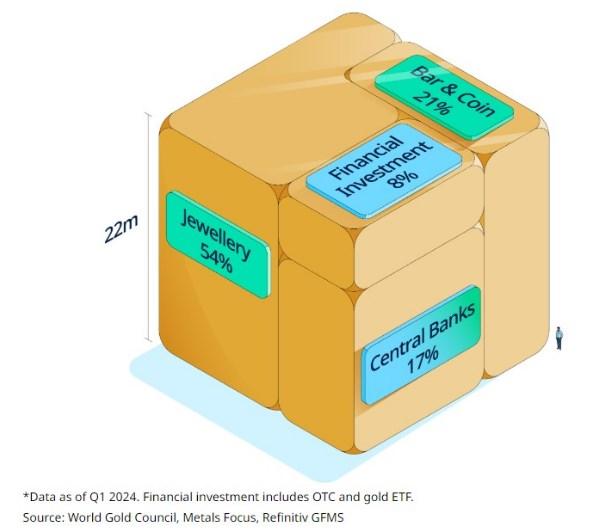

2025年第一季度,黃金價格一路飙升,連續創下新高。推動黃金價格上漲的因素包括投資者對特朗普政府貿易政策造成的混亂的擔憂、央行持續購買的迹象以及美聯儲可能進一步降息的猜測。

美聯儲主席鮑威爾(Jerome Powell)上周五表示,他承認美國經濟不確定性上升,但表示官員們不需要急于調整政策。較低的借貸成本往往對黃金有利,因爲它不支付利息。

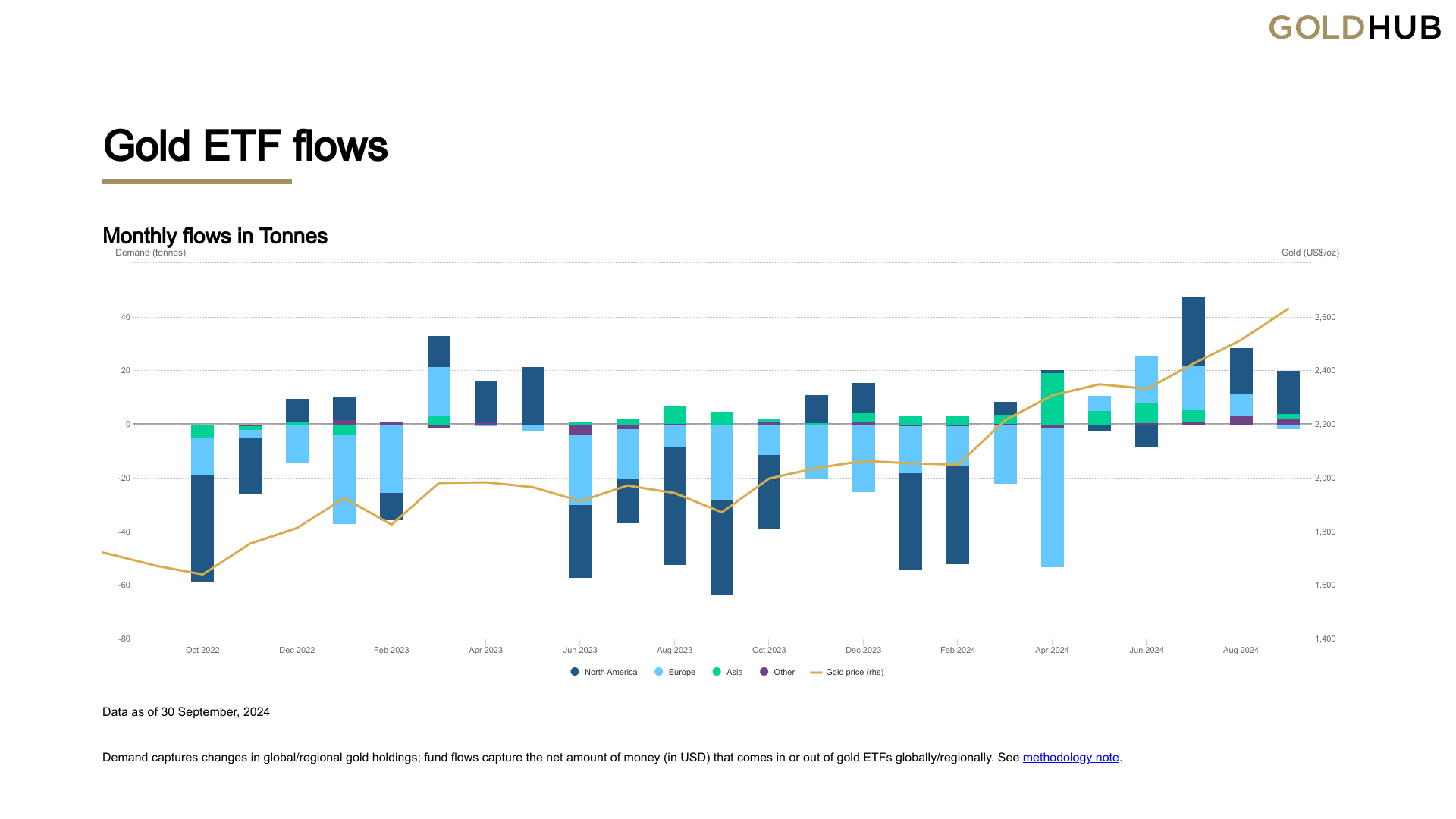

根據彭博社的初步統計,黃金支持的交易所交易基金一直在吸引資金流入,過去六周不斷擴大,達到自2023年12月以來的最高水平。

今年以來,現貨黃金價格已經大漲11%。上個月,金價創下略高于2956美元/盎司的紀錄高位。

敬告讀者:所有內容不代表久久銀樓立場,僅供讀者參考!久久銀樓提供的交易相關數據及資訊不構成投資決策的依據,由此帶來的投資風險和損失由交易者自行承擔。