06

3 月

2018

風險評估顯示現在是買入白銀好時機

|

Category: 黃金白銀相關新聞

| Comments off

圖表家

雖然白銀不受大多數投資者的關注,但隨著股票和房地產市場槓桿的大量蒸發,白銀逐漸成為最佳投資品之一。不幸地是,今天,自滿已經使投資者的大腦陷入困境。他們已無法辨別資產的風險程度。 當資產風險較高時,謹慎的投資者會將資金轉移到一個風險較低的資產。然而,現在大多數投資者不遵循這種做法。當市場意外崩盤時,他們會猝不及防。更糟糕的是,當投資者看到這些指標指向的是風險極高的資產時,會選擇忽視,繼續持有該資產。

當投資者能夠準確地理解基本面時,他們就不會愚蠢地將大部分投資基金保留在股票和房地產資產上。

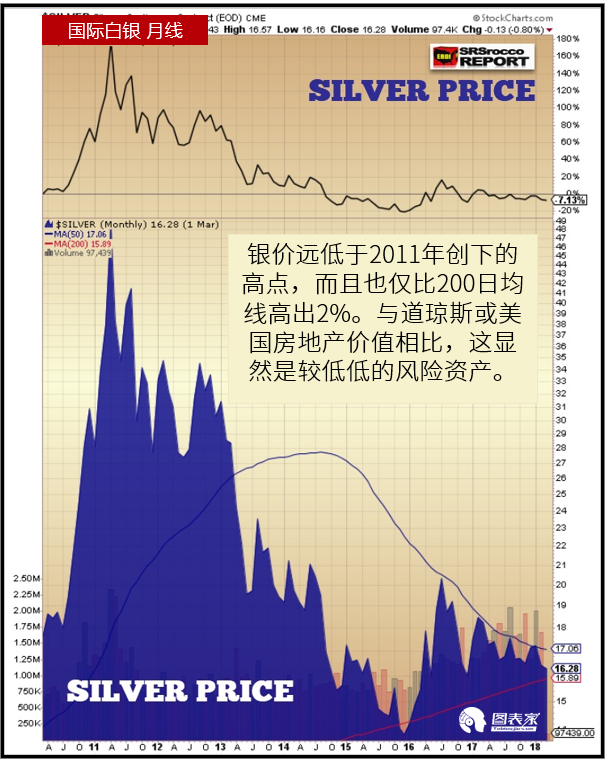

如果市場行為是遵循週期性規律的,那麼資產價格都將會出現峰值和下跌趨勢。從上圖可觀,房地產和股票資產價值都已接近頂峰,而白銀價格則接近底部。因此,接近頂部的資產風險高,而接近底部的資產風險較低。

根據聖路易斯聯儲的數據顯示,美國房價中值為324,550美元,比2007年的泡沫高出近10萬美元。

下載APP 閱讀本文更深度報導

下載APP 閱讀本文更深度報導

因此,目前美國的房屋銷售價格中值比2007年的峰值高出30%,比2009年的低點高出52%。然而,美國人正在湧入房地產市場,因為他們相信價格將會永遠上漲。不幸的是,對於美國的房主和買家來說,美聯儲當前政策是今年加息三次,這對房地產市場來說並不樂觀。

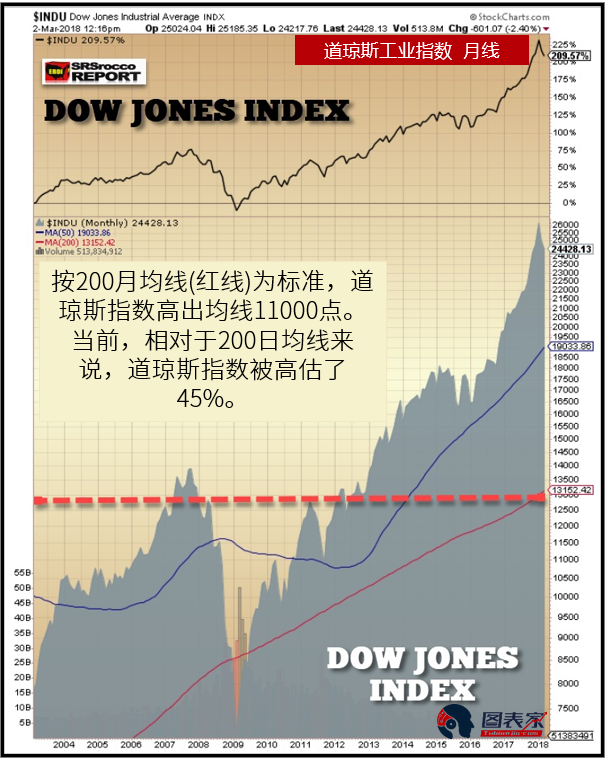

雖然美國房價中值比2009年的低點高出了52%,但同期道瓊斯指數卻上漲了220%。如果美國的房地產價值是高風險的,那麼道瓊斯指數一定是非常危險的:

按200月均線(紅線)為標準,道瓊斯指數高出均線11000點,該指數被高估了45%。然而,如果回顧2009年道瓊斯指數下跌到谷底之前,當時該指數也只不過被高估了73%。因此,當資產明顯高於基線值時,它們就被歸為高風險類別。

轉向白銀市場。銀價遠低於2011年創下的高點,而且也僅比200日均線高出2%。與道瓊斯或美國房地產價值相比,這顯然是較低低的風險資產。

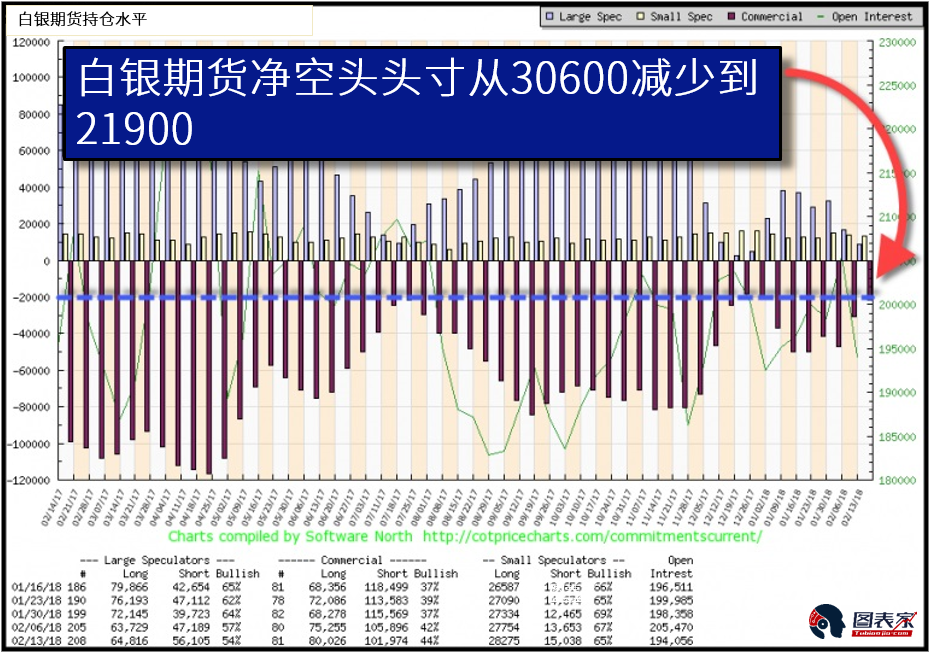

此外,COT報告表明,極少的白銀商業性淨空頭頭寸也表明銀價處於谷底。

上圖顯示,商業性淨空頭頭寸正回到其周期低點。

綜上,從邏輯上說,相對於像房地產和股票這類高風險資產而言,白銀風險較低,因此,投資者可以開始重新考慮把資金轉移向白銀。

【免責聲明】本文僅代表作者本人觀點,與本網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。請讀者僅作參考,並請自行承擔全部責任。